【QUICK Money World 辰巳 華世】保険での資産運用が注目を集めています。保険商品の多様化が進み、万が一の保障に加え資産運用にも利用できる貯蓄性を兼ね備えた保険が増えています。今回は保険で資産運用を検討されている人向けに、資産運用として活用できる保険の種類、保険で資産運用するメリット・デメリット、保険での資産運用がおすすめな方、資産運用前にチェックすること、保険の資産運用で困った時の相談先を紹介、相談前に事前に準備することなどを紹介します。

資産運用できる保険は貯蓄型保険

保険には生命保険や入院保険など人の命に関わるものから、自動車保険、火災保険、損害保険などモノに関係するものまでいろいろな種類があります。保険とは、基本的には万が一何かがあった時に備えて準備するものとイメージする人が多いと思います。しかし、最近では保険の種類も多様化しており、万が一の保障に加えて、資産運用の要素を含んだ貯蓄性のある商品も多数あります。なので、保険で資産運用をすることができます。

保険で資産運用をする場合、万が一の保障に加えて資産運用にも利用できる貯蓄性の要素を含んだ商品を選択する必要があります。掛け捨て型の保険では資産運用とは呼べません。

資産運用ができるタイプの保険は、保険の解約や満期に受け取れる解約返戻金・満期保険金の取得を目的としています。こういった保険には払った保険料の総額に対して受け取れる料金総額の割合である返戻率が設定されています。支払った保険料に対して、加入期間が長ければ返戻率100%を超える場合が多く、支払った金額以上のお金を受け取れる仕組みです。返戻率は商品によって異なりますが、一般的に返戻率105%~110%程度の商品が多いです。加入者側は従来の保険と同じ様に、契約した保険に月々の保険料を支払うことで資産運用ができます。

資産運用として活用できる保険の種類

具体的に資産運用として活用できる保険の種類を見てみましょう。

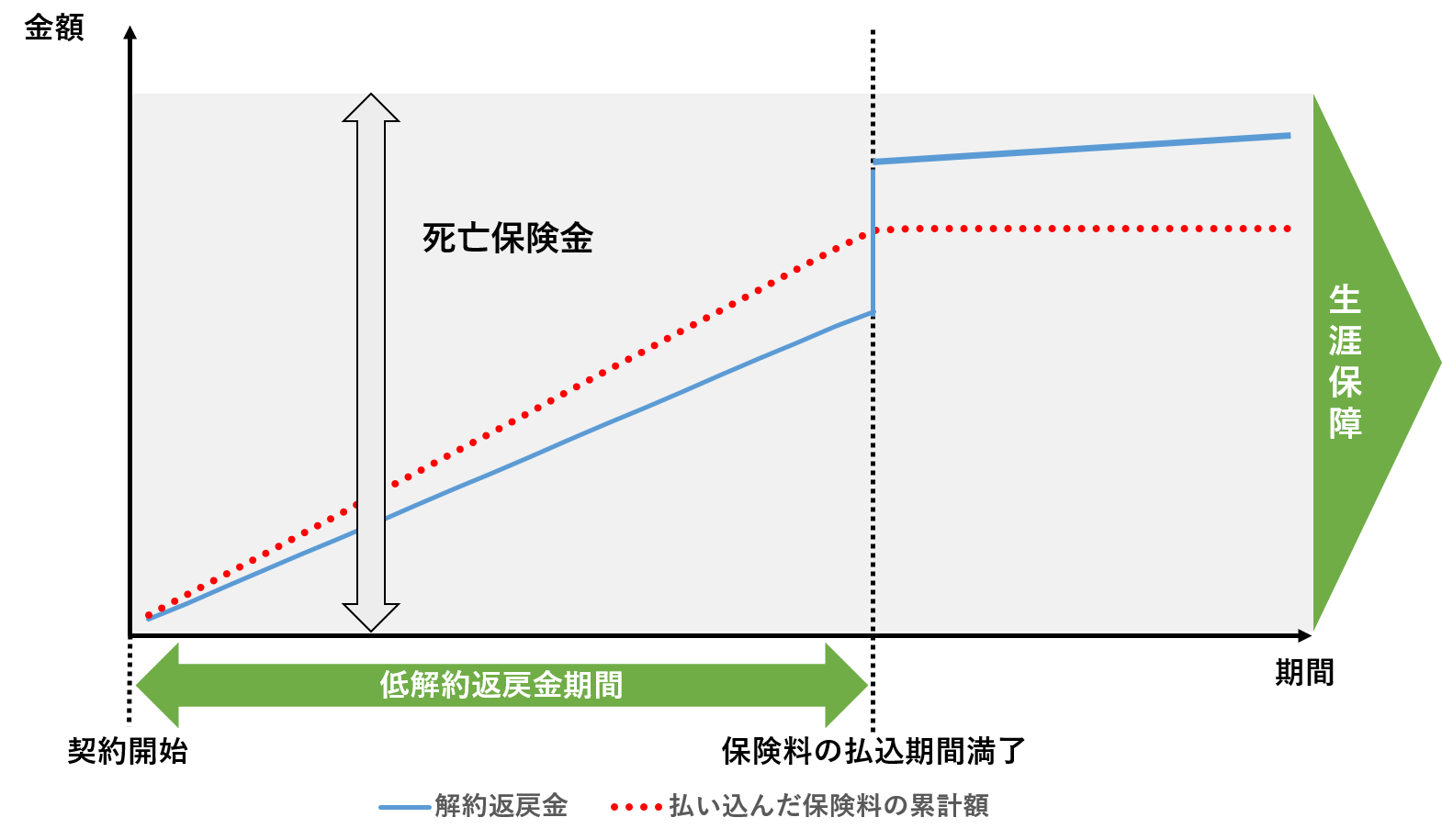

低解約返戻金型終身保険

従来の生命保険に貯蓄性をプラスしたタイプの保険です。従来の生命保険に比べ、保険料払込期間中に解約すると返戻金額が7割前後と低く抑えられている代わりに、月々の保険料が低く、貯蓄性が高くなっている特徴があります。保険料払込期間が過ぎた後に解約すると、払い込んだ保険料総額以上の返戻金を受け取れる場合があります。保険で資産運用をする代表的な保険商品です。

低解約返戻金型終身保険のイメージ

通常の生命保険と同様、被保険者が死亡したときに受取人が死亡保険金を受け取れる死亡保険としての万が一の備えがあります。終身保険として活用できる一方、一定期間経過後は解約が可能となるというものです。

商品によって細かい設定は異なりますが、解約金は設定当初から固定されていて、払込期間中の解約は返戻率が低く、長期間経過後の解約だと返戻率が高くなるものが多いです。運用成績によって一定の範囲内で返戻率が変動するタイプもあります。長期間経過後に解約すれば返戻率は100%を超えることが多いです。

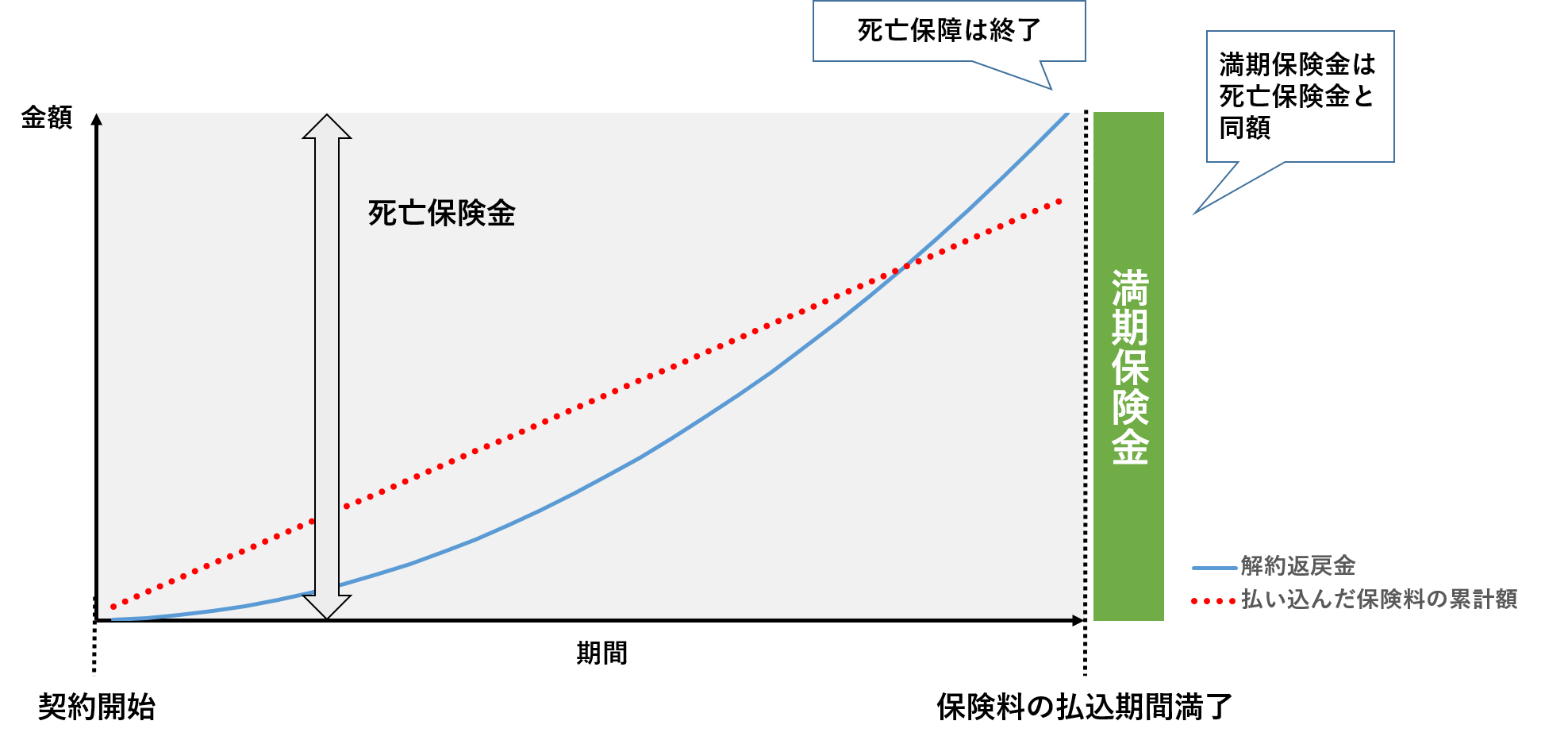

養老保険

「10年間」「60歳まで」といった満期が設定されていて、満期時に、払い込んだ保険料総額以上の保険金を受け取れるタイプの商品です。満期まで元気に過ごすことができれば満期保険金として受け取れることができる一方、満期までに万が一のことがあれば同額の保険金が支払われる仕組みです。

養老保険のイメージ

万が一の保障と定期預金のような性質を併せ持った商品です。返戻率は当初から固定されているものと一定の範囲で変動するタイプのものがあります。低解約返戻金型終身保険に比べ、途中解約した場合、返戻率が低い傾向がありますが、満期まで加入をすれば低解約返戻金型終身保険より有利な返戻率であることが多いです。

生命保険としてだけでなく、住宅購入などライフイベントの目的に合わせて加入することもできます。

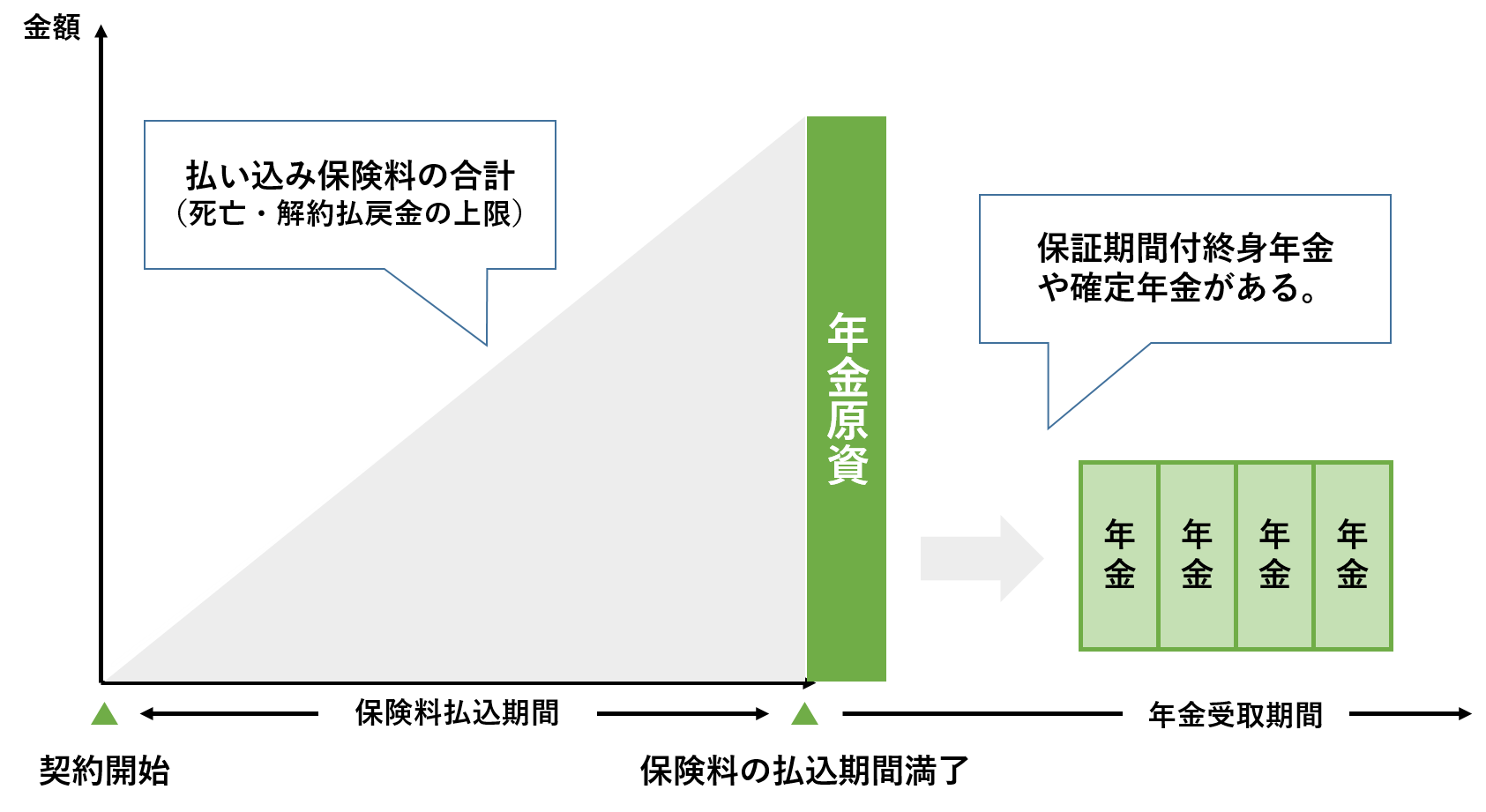

個人年金保険

老後資金の準備として保険を資産運用に活用する時に選ばれる商品です。一定期間保険料を支払った後のタイミング(55~75歳のどこか)から一定期間にわたり年金形式で決まった保険金を受け取る仕組みです。5年から15年かけて保険料を受け取るか、一括で受け取るか選択できます。返戻率は100%を超える商品もありますが、中には運用次第では元本割れする可能性がある商品設計もあるので確認が必要です。

個人年金保険のイメージ

学資保険

子どもの高校や大学の教育資金(学費・入学金)を目的に入る保険です。契約時に指定した年齢(中学や高校の入学時や18歳から22歳など設定した時期)に達すると、子どもの教育資金として、祝金や満期保険金が支払われます。保険料を支払う契約者に万が一のことがあった場合は、それ以降の保険料が免除されるなど保障もあります。返戻率が高めの商品が多く貯蓄性の高い保険として活用されています。

保険料の払い込み期間は、5年、10年といった期間のものや18歳、22歳といった年齢に満期となるものなど商品によってさまざまです。また、支払金の受け取りタイミングも、18歳の時に一括で受け取れるタイプや、12歳頃から22歳までの間に数回に分けて受け取れるタイプなどがあります。保険加入時の子どもの年齢にもよりますが、月々の保険料負担は多くなりますが、保険料の払込期間が短い方が返戻率は高めになります。

保険で資産運用するメリット

保険で資産運用をするメリットはいくつかあります。まず本来の保険のメリットである万が一の保障に加えて資産運用ができる点です。万が一、怪我や死亡した場合でも保険金を受け取れます。

資産運用が初めての人でも始めやすいのも魅力です。保険料は、銀行引き落としやクレジットカード払いが多いので、あまり意識しなくても自然と保険料を支払うことになり資産運用ができます。実際の運用は保険会社の専門家が行うので初心者でも安心です。

返戻率が予め固定されている保険もあるので、収益が読みやすく、元本がある程度守られるメリットもあります。返戻率が高めの商品であれば、銀行の預金よりも高い収益が期待できます。

税金面でのメリットもあります。保険料は「生命保険料控除」の対象なので所得税や住民税の節税効果が期待できます。

保険で資産運用するデメリット

保険で資産運用にはメリットもありますが、デメリットもあります。一番のデメリットは、途中解約すると、受け取れる解約返戻金や満期保険金の金額が少なくなってしまうことです。なので途中解約がしにくく、毎年保険料を支払い続ける必要があります。

保険で資産運用する場合、一般的に銀行預金よりは高い収益は見込めますが、他の運用商品に比べると利回りが低い傾向があります。資産運用においてリスクとリターンの関係は比例します。保険は比較的リスクが低いこともあり、それほど高いリターンはのぞめません。

勘違いしがちですが、保険の資産運用は、必ずしも元本が確保されているわけではありません。経済環境や金利水準で返戻金の水準が変化したり、返戻率が100%を下回る商品も少なくありません。

保険なので、先ほど述べた各種商品に、様々な保障(医療保障など)がつく場合がありますが、基本的には保障をつけると返戻率が低下する(つまり、貯蓄性が低下する)ケースが多いので注意してください。

保険での資産運用がおすすめな方

保険での資産運用は比較的リスクが低いです。大きなリターンはのぞめませんが、安定的な運用がしやすい特徴があります。なので、保険での資産運用は資産運用にあまり慣れていない人や少ないリスクで資産運用をしたい人におすすめです。

自分で貯蓄をすることが苦手な人にも向いています。毎月の保険料は銀行口座やクレジットカードから自動引き落としになるので、あまり意識しなくても資産運用することができます。毎月保険料を支払っていくので最初に多額の資金を用意する必要もありません。

また、資金が必要な時期が決まっている人にも適しています。例えば学資保険は子どもの高校や大学進学に合わせて保険料が支払われます。

資産運用前にチェックすること

保険で資産運用する前にチェックするべきことを確認してみましょう。まず、保険の内容と月々の保険料がいくらなのか把握します。将来必要な金額を考え、月々の保険料を確認します。保険料は長期間支払い続けなければならないので、自分の収支に見合った保険を選択する必要があります。生活に影響のでない無理のない範囲で保険料を設定することが大事です。

返戻率もチェックしましょう。返戻率が固定なのか変動なのか、また、解約時期によって返戻率が異なるのかなど条件をきちんと確認しましょう。一定期間前に解約すると元本割れとなる場合もあるので注意しましょう。一般的に加入期間が長いほど返戻率が高いですが、その分保険料が負担となります。必要な返戻率を試算してから加入期間を決めるのも大切です。

払込期間も確認しましょう。資金の目的に応じて設定する必要があります。例えば学資保険であれば一般的に10年か18年か払込期間が選択でき、それによって返戻率も異なります。払込期間の条件も確認しましょう。

「変額」という単語がついた商品(「変額保険」)かどうかも確認が必要です。変額保険とは、資産を株式や債券で運用し、運用の実績によって満期保険金や解約返戻金が増減する保険のことを指します。通常の保険と異なり、最終的な返戻率がいくらになるかがわからないため、ライフプランが狂う可能性もあります。外貨建ての保険も同様に、為替市場の状況によって、満期保険金や解約返戻金が大きく変動する可能性がある商品です。

保険の資産運用で困った時の相談先を紹介

資産運用ができる保険商品はいろいろな商品があり迷ってしまうことがあると思います。保険の資産運用で困った時は専門家に相談してみるのも一つの手です。相談先はいくつかタイプがあり、ファイナンシャルプランナーが在籍する資産運用の相談サービス業を営む会社、証券会社、保険会社などがあります。

相談サービス業の会社や証券会社での相談は、保険での資産運用だけでなく株式投資や投資信託など他の資産運用についても相談することができます。一方、保険会社で相談する場合、その保険会社の商品についての案内が多くなり、加入する予定の保険について相談したい人向けになります。

相談前に準備すること

専門家に資産運用の相談に行くときはいくつか準備しておいた方が良いことがあります。まず、自分の仕事や家庭の状況を明確にし、現在の給与や生活費、資産状況を把握しておくことが大切です。そして、資産運用の目的をはっきりさせておくことも大事です。相談相手は専門家ではありますが、資産運用はその人の生活や人生に関係することなのでそのあたりの情報を提供する必要があります。また、基本的な知識は勉強しておくと話がスムーズです。保険の相談であれば、保険の種類や特徴、加入する予定の保険の基礎知識などを調べておくと良いでしょう。

まとめ

保険での資産運用は万が一の時の保障と貯蓄性を兼ね備えた商品を選ぶ必要があります。自分に合った保険を選び、上手に節税メリットを受け取りながら、資産運用を進めましょう。

この他にも、QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは

すぐ保険解約して株を購入したがる私には向かないですね。