2022年は、国際政治情勢に大きな変化があった年でした。特に「ロシアとウクライナの戦争」「安倍晋三元総理の死去」「中国共産党・党大会」の3つが挙げられます。

2点目について、安倍元総理の功績のひとつは、「自由で開かれたインド太平洋戦略」(FOIP)を打ち出したことでしょう。アジア地域のみならず、アフリカや世界の自由主義と民主主義陣営を守るため、インドを取り込んだことが、安倍元総理の慧眼とされます。この構想が、将来の日本を救う可能性も十分に考えられます。

筆者個人は、2022年の上記3つの出来事を踏まえ、資産運用にも「自由で開かれたインド太平洋」が使えるのではと考えています。

マネーは、自由主義と資本主義を好む

冷戦終了以降の「平和」の期間においては、経済のことだけを考えれば、ほぼ事足りました。しかし、今後は国際政治が、経済合理性に優先すると見られます。

これに合わせ、マネー(お金)の行き先にも変化があると考えるのが自然です。

なぜなら、マネーは、自由主義と資本主義を好むためです。マネーは、自由主義と資本主義の下で、最も多く増殖できます(そして、それら2つの下で、マネーが最も激しく暴れ回ることも事実です)。

投資家としてはおそらく、マネーが最も多く増殖するところに、資本を投じたいと考えるでしょう。

冷戦終了以降の「平和」の期間においては、マネーは世界中、ほとんどどこにでも投じることができましたし、投資家は、数多くの選択肢の中で高い成長を持つところに投じようと思案しました。

今後、世界がいくつかの「極」に分かれていくとすれば、(自由主義と資本主義を好む)マネーの行き先は、政治の動きに影響されつつ、以前よりも狭まるように思えます。

そこで筆者は、投資先の候補として「インド太平洋」を挙げたいと思います。具体的には、

1.(気候変動対応を含む)経済安全保障関連の日本企業

2.インド:次なる世界の工場、需要地

3.米国:自由主義・民主政治陣営のなか中での農業・資源・軍事の大国

の3つです。

2023年の投資先候補①「(気候変動対応を含む)経済安全保障関連の日本企業」

ロシアとウクライナの戦争によって最も大きな教訓を得たのは、おそらく日本です。

日本は、①地政学リスクが高い地域に位置し、②3つの核保有国に近接し、③食料やエネルギー、半導体などの必需品の自給率が低い国です。

経済安全保障に関連する分野の研究開発や生産の拡大が急務であり、政府の支援を含め、同分野への投資が進んでいくと見られます。

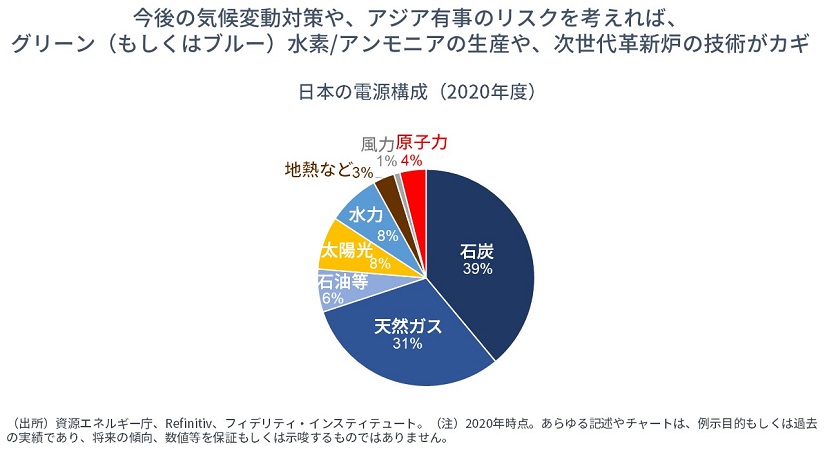

一例として、エネルギーの分野を挙げてみます。【次の図】では、2020年度の日本の電源構成を示しています。

今後の気候変動対策によって化石燃料からの脱却が進んでいきます。そして、経済安全保障の観点からも、アジア有事の際には、シーレーンが封鎖されて日本にエネルギーが入ってこなくなるリスクにも備えておかなければなりません。

日本企業の技術が蓄積されているのは、ひとつには、グリーン水素やグリーン・アンモニア、あるいはブルー水素やブルー・アンモニアと呼ばれる、温暖化ガスを排出しない、あるいは温暖化ガスを回収・貯留することで、水素やアンモニアを作る技術です。

そして、もうひとつは、高温ガス炉や小型モジュール炉などの次世代革新炉と呼ばれる原子力発電の技術です。

これらの技術はまだ研究開発の途上ですが、今後、日本のみならず、世界中に展開できる日本の技術力になっていく可能性を秘めています。

半導体の生産も重要な分野:米国の国内生産拡大は、日本の一大事

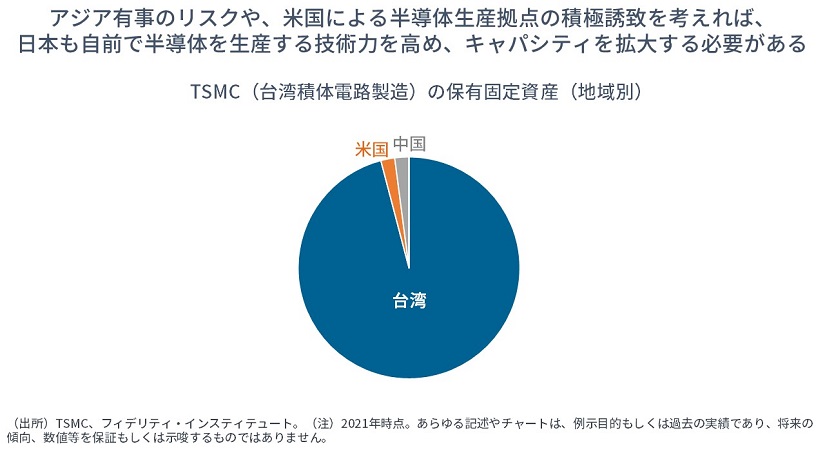

【次の図】は、半導体の受託生産で世界最大手の台湾の半導体メーカー、TSMC(台湾積体電路製造)の固定資産の地域別分布を示しています(2021年時点)。簡単に言えば、TSMCがどこに工場や半導体製造機械などがあるかを見ています。ほとんどすべてが台湾です。

今後、経済安全保障の重要性が高まる中で、世界の企業は、半導体の供給元(→設計段階ではなく、実物の生産拠点)の分散を実行し始めています。

実際、米国では日本に先駆け、また、日本をはるかに上回る巨額の補助金を投じ、アリゾナ州やテキサス州などに、TSMC(回路線幅5ナノメートル;2024年から量産開始)やサムスン電子(同3ナノ;同)の最先端の半導体製造工場を誘致しています(→TSMC創業者のモリス・チャン氏は先日、米国国内での3ナノの生産の計画についても「ほぼ確定している」と言及しました)。

極端に言えば、アジア有事が発生したときにも、米国国内に半導体の製造工場があれば、供給の一部をまかなうことが可能です。それは同時に、アジアの緊急事態において、米国や米軍がどの程度のプレゼンスを見せるのかにも影響を与える可能性があります。それだけに日本は、国防体制の強化と、必需品やエネルギーの自給率引き上げが急がれます。

こうした危機感が共有されているためか、先日、国内の大手企業8社が次世代半導体の国産化を目指す会社を設立しました。日本が強みを持つ半導体製造装置やシリコン・ウエハーの生産技術に加え、時間はかかるでしょうが、今後、半導体製造の分散先として、日本企業の技術力が国内外の企業から見直される可能性が考えられます。批判にさらされてきた足元の円安は、必需品の自給率向上に向け、日本国内での投資や生産拡大の機会、ひいては日本の経済安全保障に適切な環境を提供していると言えるかもしれません。

世界が気候変動対策や、新たな世界の東西分断を含む経済安全保障やサプライチェーンの再構築に取り掛かるとき、技術力を持った日本の成長企業があらためて見直される可能性があるでしょう。

参考:日本株式の業績の伸びと割安さ

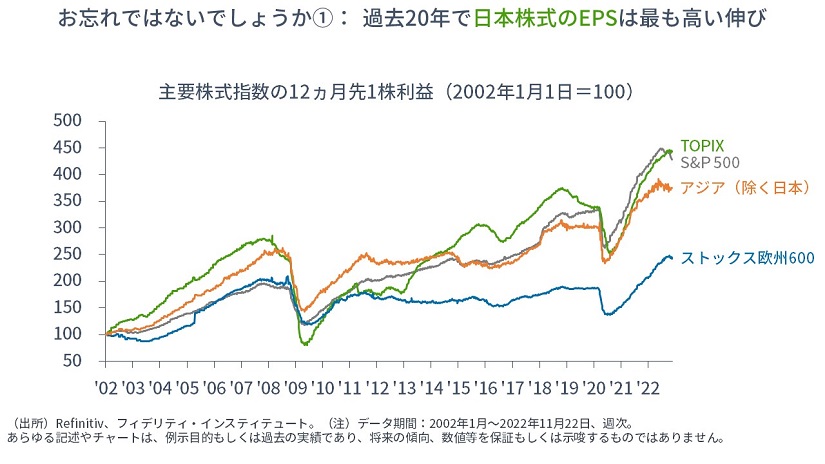

参考までに、過去20年の世界の主要株式指数の1株利益を見ると、日本は、(GAFAMを擁する)あの米国と並んで、他の地域を引き離しています。

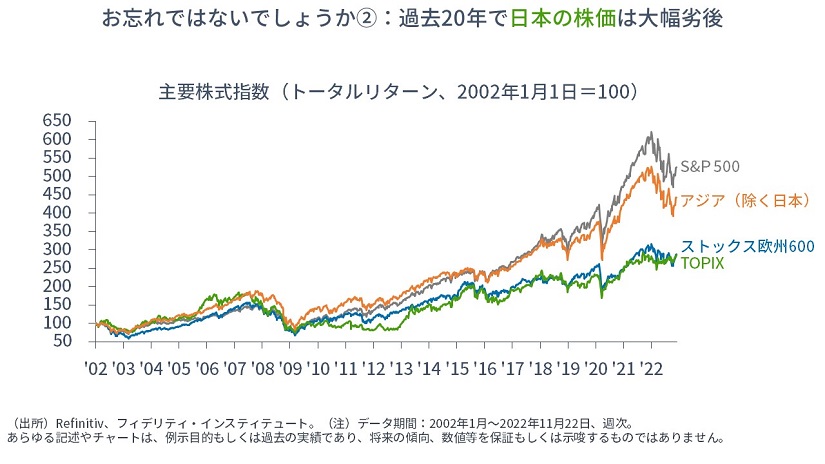

他方で、株価は米国株式に比べて、大幅に低迷しています。あらためて日本株式の割安さが際立ちます。

ただし、日本株式への投資はインデックスファンドへの投資というよりも、世界で活躍できる技術力を持った企業だけを選ぶ目利きの力が重要になります。競争力のある投資信託への投資が一案でしょう。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは