昨年12月からこれまでに30冊以上の本を買いました。しかし、年始の仕事の準備やほかの勉強やらで、ほとんど「積ん読」状態です(→週に1冊ずつ読んでも半年以上かかります)。今日は、いくつか読んだものから、2冊を拾います。

『戦争はいかに終結したか 二度の大戦からベトナム、イラクまで』

『戦争はいかに終結したか 二度の大戦からベトナム、イラクまで』(千々和泰明著、中公新書、2021/7/19発売)は、防衛省防衛研究所の方が書かれたもので、第43回の石橋湛山賞受賞作です。第1次大戦、第2次大戦(欧州戦線と太平洋戦争のそれぞれ)、朝鮮戦争、ベトナム戦争、湾岸戦争・アフガニスタン戦争・イラク戦争について、タイトルに沿って見ていきます。

なぜ「戦争の終結を考えるか」という目的のひとつは、日本が、有事やその他の緊急事態に遭遇し、それらがエスカレートする場合に、「これをどのように収拾し、いかなる条件で講和を結ぶのか」について考えておくためとしています。

結論を言えば、おすすめです。第1章の第1次大戦から読まれるのがよいでしょう。端的に、たくさんの知らないことを知ることができます。月並みですが、戦争において、(時間を経て変動する)敵国の意図と意志、同盟国の意図と意志を推し量ることがいかに難しいかがわかります。楽観的な誤解があれば悲観的な誤解もあり、敵国の再軍備や同盟国の単独講和などといった「裏切り」への懐疑もあり、そうしたゆらぎの中で当事者は判断を迫られます。

ただし、「紛争の根本的解決」と「妥協的和平」、「現在の犠牲」と「将来の危険」のトレードオフという分析の枠組みについては、理解はできるものの、過去の事例の分類に多少無理があるようにも思えました。

日本の有事について考える場合、同盟国である米国がどのような意図と意志を持つのかを知る必要があるでしょう。仮に、われわれに継戦の意志があるならば、まったくの私見ですが、「米国の考えを変える」必要が出てくるのかもしれません。しかし、それは極めて困難に思えます。そして、より重要なことは、われわれの能力というよりも意志でしょう。

「厚切りジェイソン」で考える今後の金融市場と資産運用①:節約

次は、『ジェイソン流お金の増やし方』(厚切りジェイソン著、ぴあ、2021/11/12)です。出版物の取次大手である日販の2022年ベストセラーランキング3位で、帯には「60万部突破」と書かれています。

同書は、資産運用の初心者向けに、資産運用を手ほどきするものです。その方法は「長期・分散・積立」で、ETF(≒インデックス・ファンド)を通じた米国株式への投資が推奨されています。

まずは、支出を見直すということで、著者の節約術がリストされます。実は、筆者(重見)も実践していることも多くあります。確かに、家計の見直しは大事です。しかし、筆者であれば、資産運用をテーマにした本の中で、お金の節約は説きません。なぜなら、合成の誤謬があるからです。ひとつの家計にとって節約は大事かもしれませんが、多くの人がそれをやると、景気は悪くなります。

少し脱線すると、もしも岸田政権が金融引き締め・財政緊縮/増税路線に回帰しているのならば、それは、そうした節約を国家規模で進める取り組みです(≒アベノミクスの終わり)。

「誰かの支出は誰かの所得」ですから、われわれが少しずつ支出を増やせば、それはわれわれに所得増や雇用として返ってきます。反対に、われわれが少しずつ支出を減らせば、それはわれわれに失業として返ってきます。

消費によって企業利益は増え、賃上げの原資もでき、増えた家計所得から、資産運用の原資をつくるという循環もあります。節約すると、これとは真逆のことが起きます。

筆者が資産運用で「もうけたい」と思って本を書くなら、読者には支出の増加を説く一方で、自分は節約して資産運用に回すかもしれません。まじめに言えば、筆者なら、お金の節約ではなく、時間の節約(テレビを観ず、本を批判的に読むなど)を説くでしょう。

「厚切りジェイソン」で考える今後の金融市場と資産運用②:「(FIREした)15年」は再現可能か

同書でとても気になったのは、著者が「過去15年の積み立て投資でFIREした」と述べている点です。『FIRE』とは「早期リタイア」を指す言葉です。もちろん、著者(厚切りジェイソンさん)は、冒頭で「投資には絶対はない」と断言していますし、「15年でFIREできる」とは述べていません。

問題は、15年間という投資期間は、インデックス投資や積み立て投資にとって十分な期間なのかどうかです。言い換えれば、15年間の資産運用における「成功」をもって、資産運用を他人に説けるのかどうかです。結論を先取りすれば、もっと長いデータでは「そうではない」ことを示しています。

思い出してください。過去の15年は、グローバルな金融緩和の最終局面です。金利低下や中銀による流動性の巨大な供給によって、資産価格は大きく上昇したと思われます(→これもデータで示せます)。

【次の図】は、過去150年を30年ごと、5つの期間に区切って、S&P 500の「株価」のリターン(年率;物価調整後)を見たものです。すると、「過去30年の株価上昇率は、年率6%におよんでおり、異例に高いリターンだった」ことがわかります。

次回に確認しますが、異例な株価上昇の背景は、バリュエーションの上昇によるものであり、言い換えれば、金利の低下によるものであることが示せます。

今後、金利低下の余地が限られるなら、著者の「投資には絶対はない」という言葉どおり、過去15年(あるいは過去30年)のような状況は再現されない可能性があります。

「NISAは成功。拡充しよう」は、グローバルな金融緩和の最終局面に大きな影響を受けているかもしれません。

過去30年の「平和」やグローバル化、そしてディスインフレが終わるならば、過去15年や30年のデータで語っても見るべき姿は見えてこない可能性があります。

誤解のないように強調すれば、筆者も「長期の右肩上がり」は続くと考えています。

しかし、次節(付録)に示すとおり、「長期の右肩上がり」が信じられないほど、あるいは、資産運用を続けるのをあきらめそうになるほど、資産市場の低迷が続く場合もあります。

われわれは現実を直視して、そこから解決策を考える必要があります。次回につづきます。

付録:20年間の積み立て投資が低迷することもある。ならば、投資家心理の問題は残される。

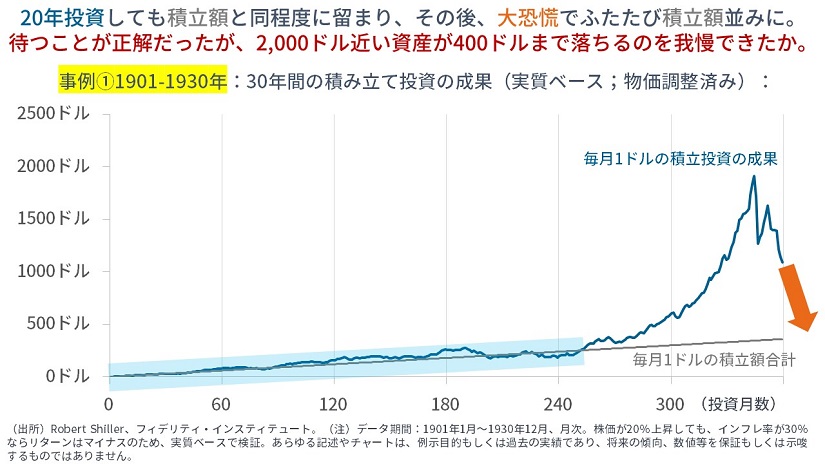

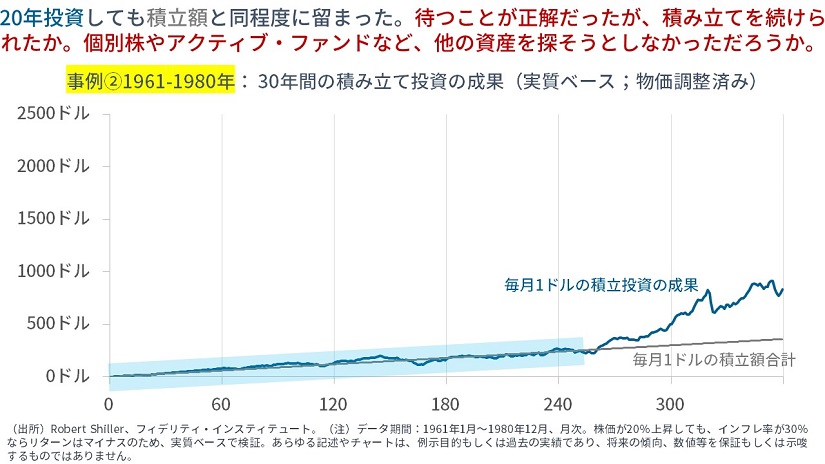

上で示したように、過去150年を30年ごと、5つの期間に区切って、それぞれ30年間、積み立て投資をした場合(毎月実質1ドルずつ積み立てる)、2つの期間では次の図のような投資成果が得られます。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは