筆者の解釈では、現在の金融市場には、銀行の経営や景気後退への懸念はほとんど感じられません。「まだまだカネ余り、まだまだ強気」です。だとすれば、「今後、引き締めはまだまだ続く」という結論になってしまいます。

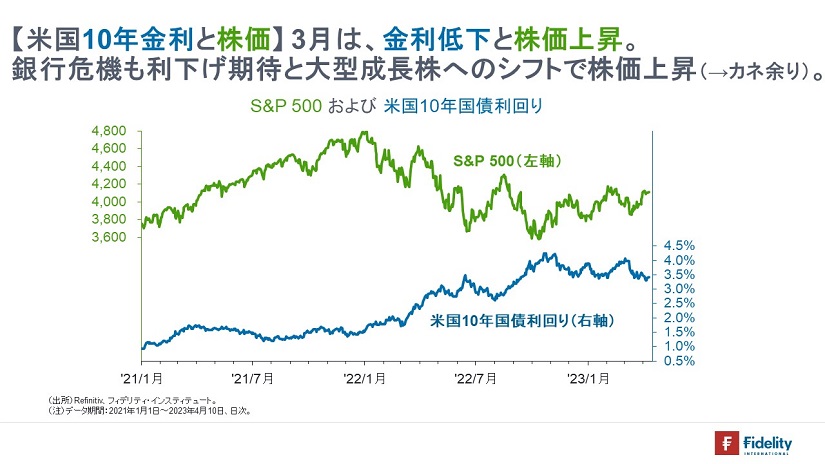

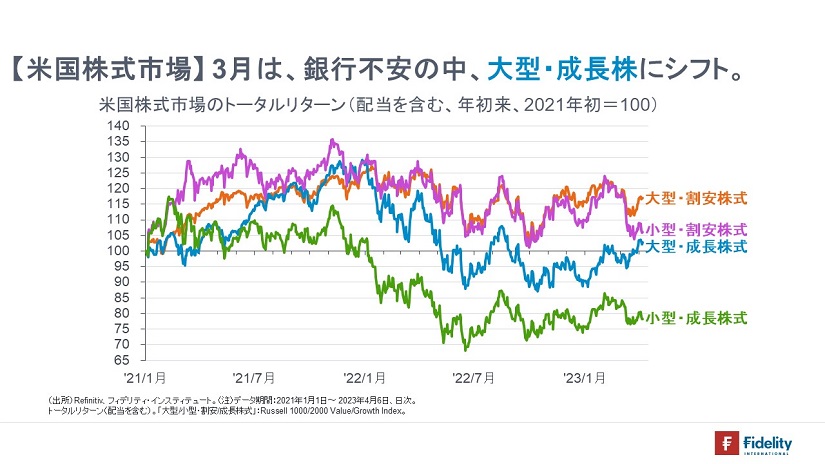

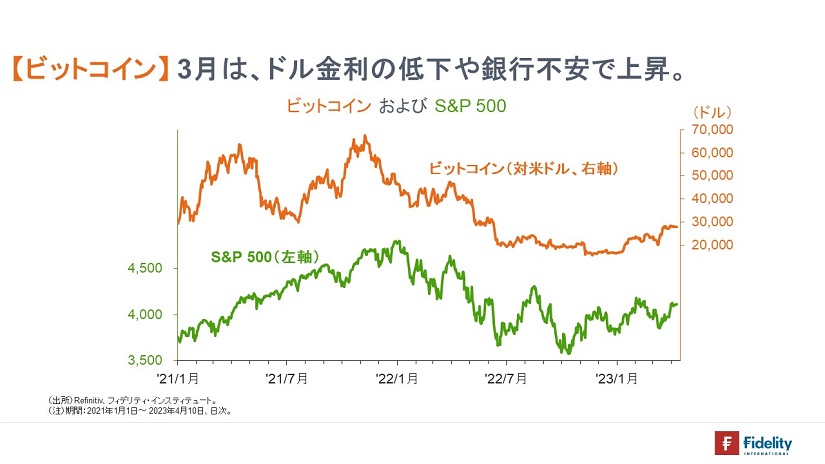

確かに、3月は銀行危機で金利が低下しましたが、大型株(S&P 500)は情報技術株を中心に上昇しています。「大型銘柄に資金が逃避している」との解釈は可能ですが、相場全体が上昇しているということは、「(ネットで見て)まだまだお金が余っている=金利は低い」「まだまだ先行きに強気である」ことにほかなりません。「FOMO(fear of missing out;反発を取り逃がしたくない)」の勢いは十分です。

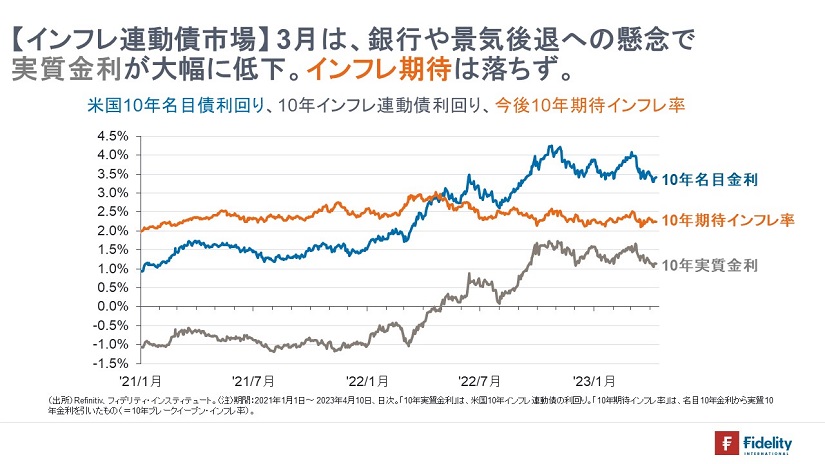

確かに、3月は実質金利が低下しましたが、期待インフレ率は高いままです。「まだまだ需要=景気は強く、インフレ圧力は残る」との認識でしょう。だとすれば、実質金利の低下は「今後の経済成長率の低下見通し」というよりも、「緩和的世界への回帰」を反映していると解釈されます(→そうした緩和期待がインフレ期待を支えている)。

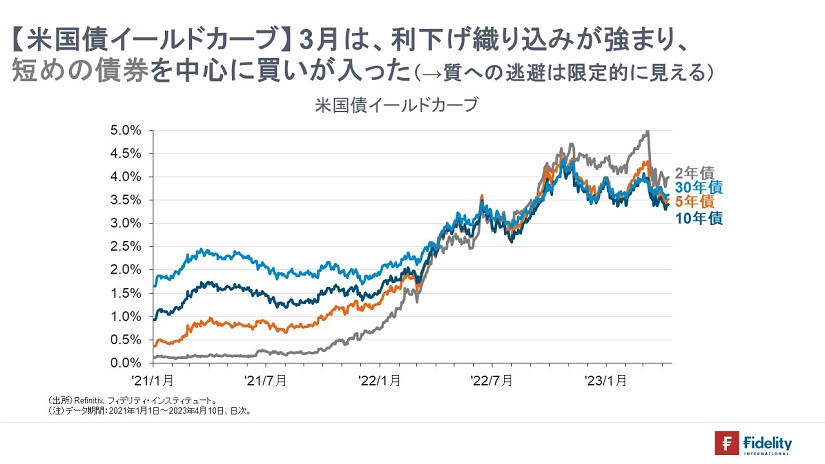

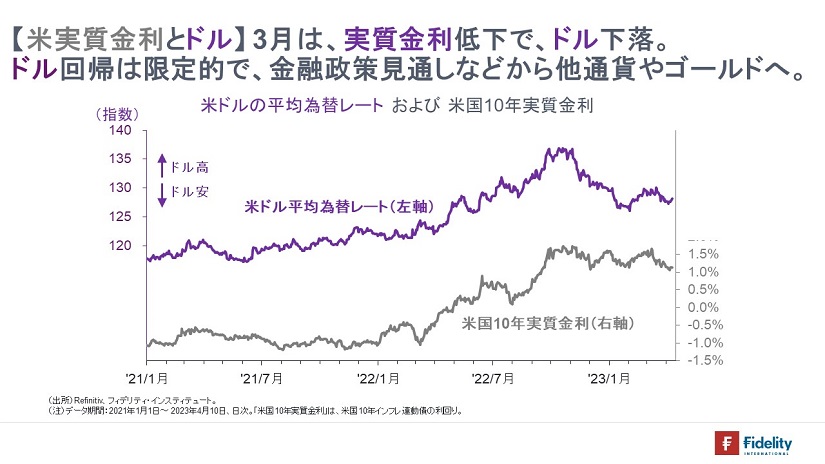

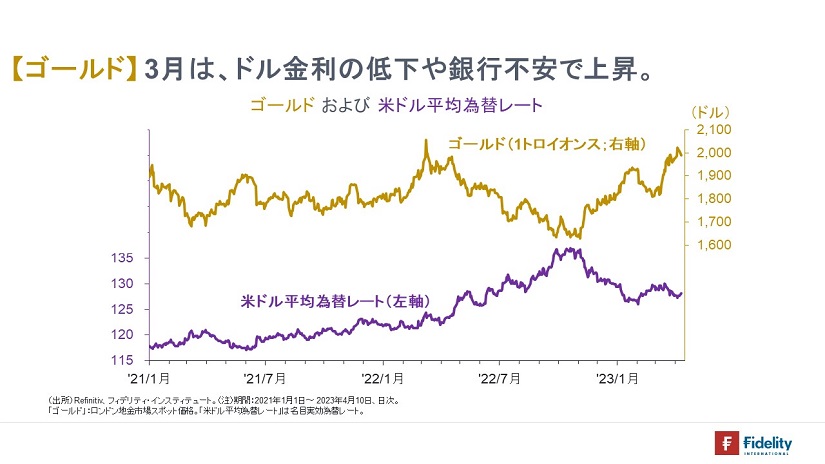

確かに、3月は短期ゾーン中心に金利は低下しましたが、ドルも安くなっており、「質への逃避」としてのドル買いは見られていません。ゴールドは強いですが、通常の景気後退時は「まずドルに資金が回帰し=絶叫の局面、その後の利下げ→貨幣印刷=救済で不換紙幣の価値が落ちて、ゴールドが強くなる」といったパターンで動きます。なぜなら、たとえば、新興国を売って、一気にゴールドに換える=すぐに次の収益機会を取りに行くというよりも、まずはベース通貨=ドルに換金することで損失を確定してから、危機をやり過ごしつつ、次の機会をうかがうという流れが自然だからです。だとすれば、ゴールドが強いのは「質への逃避」というより、ユーロや円が強いことを含めて「金融政策の違い」(=ドルはもうすぐ打ち止め)に根差すものであり、「マネー・ゲームがまだ続いている」(→これまで有望だった市場から、新しく有望になりそうな市場へ資金を移す)と解釈できます。そして、そうしたリスクテイクの拠り所は「本丸の米国景気は底固い」との考えでしょう。

米連邦準備制度理事会(FRB)も、「銀行危機以降の利下げ期待によって、株価が以前の勢いを取り戻す」のを見ていて、同時に「取り付けさえ収まれば、銀行システムは問題ない」と考えているでしょうから、答えは「引き締めを続ける」となるでしょう。

さて、本稿では、今回の銀行危機の「きっかけ」について、言い換えれば、なぜ、米国の銀行は、保有債券に巨額の含み損を急速に抱えることになったのか、その背景について考えてみます。

話は大きく、次の2つに分かれます。

- 保有債券の含み損急拡大の要因;「参考人」の中から「犯人」を割り出す

- 住宅ローン担保証券(MBS)とは;ワクワクする特性

一点、ずっとお伝えしているように、次に挙げる3つの理由から、保有債券の含み損については心配する必要はありません。

- 利下げが起きれば、価格・収益性ともに回復します。

- 満期まで持てば、満額で償還されます。

- 仮に、今後、預金の取り付けが生じる際は、米連邦準備制度理事会(FRB)による流動性供給(=市中銀行が持つ国債・MBSなどの優良資産を担保にした貸出)によって、「投げ売り」(=売却損の計上=含み損の実現)は回避されます。

時間のない方は、ここからの節を飛ばして、最後の節に「3月の金融市場の振り返り」を載せていますので、それらのチャートのみをご覧ください。

では、最初に要約します。

米国の住宅ローン市場で起きた60年超ぶりの出来事

なぜ、米銀の債券含み損は急増したのか。答えは【次の図】の中にあります。

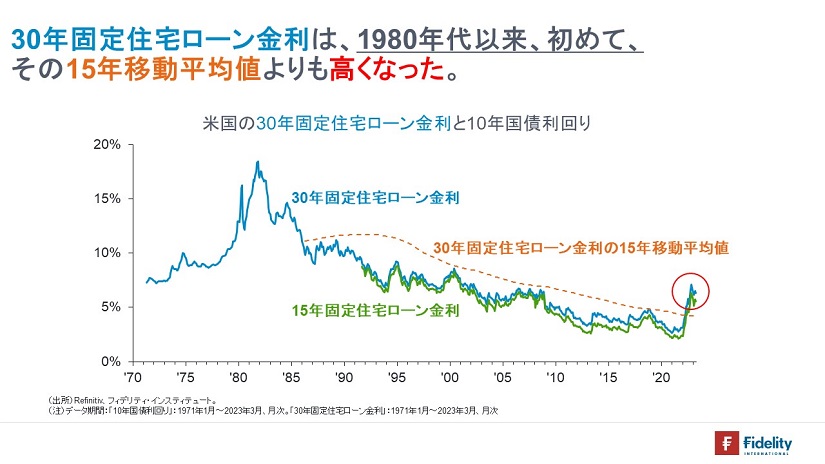

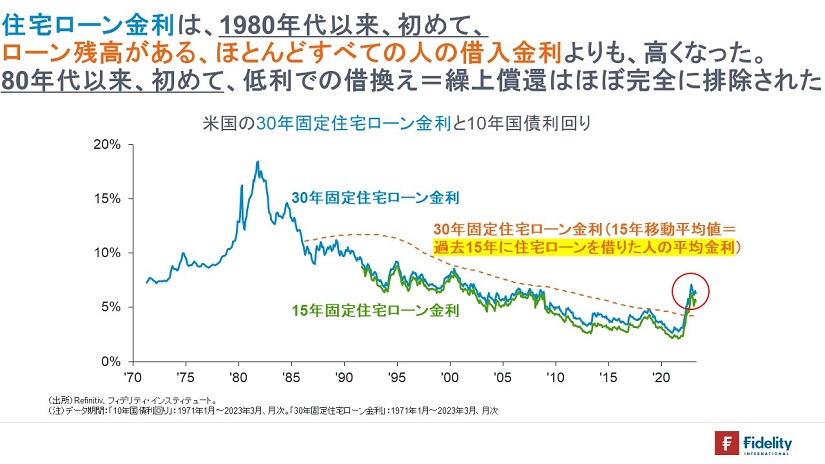

【次の図】は、米国の住宅ローン金利を示しています。【青色】が30年固定金利の住宅ローン金利、【緑色】が15年固定金利の住宅ローン金利です。大事なのは、【オレンジ色の点線】で、これは、【青色】で示した30年固定金利の住宅ローン金利の「15年移動平均値」です。

【上の図】を見ると、住宅ローン金利は、2020年から2021年を通じて過去最低水準で推移した後、翌年2022年前半に急上昇して1980年代以来初めて、30年【青色】と15年【緑色】の住宅ローン金利がいずれも、30年の住宅ローン金利の移動平均値【オレンジ色】を上回ったことがわかります。

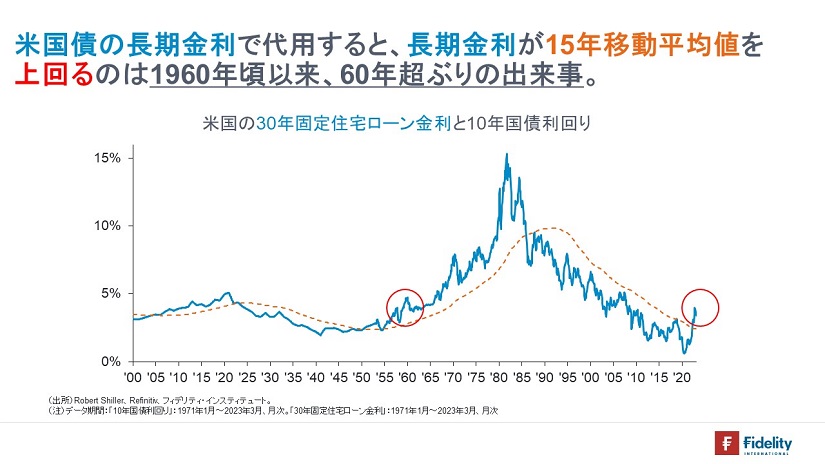

30年の住宅ローン金利は、データが1971年からしかないため、【次の図】で米国の長期金利を見てみると、長期金利【青色】は1955年~1960年頃に、その「15年移動平均値」【オレンジ色】を明示的に上回っています。今回起きた事象はそれ以来ですから、「60年超ぶりの出来事」です。そのくらい久しぶりの出来事なので(「笑って許して」とは言いませんが)債券市場や銀行の経営に与えるインパクトも大きかったと考えられます。

(要約)なぜ、米銀は、保有債券に巨額の含み損を抱えることになったのか?

では、いったい「住宅ローン金利の15年移動平均値」が何の関係があるのか。

今回のできごとは、60年超ぶりに、「a.住宅ローンが残っている、ほとんどすべての人の借入金利よりも、現行の金利が高くなりました」。しかも、それは「b.住宅ローン金利が史上最低水準を更新した直後に起きています」。

言い換えれば、「b.住宅ローンが残っている、すべての人が低い金利で借り換えられる空前のチャンスが訪れた後に、a.誰ひとりとして、金利面で住宅ローンを借り換えるメリットがなくなった」という、ドラマチックな現象が起きたのです。

【最初の図を次の図として再掲】して、以下に説明します。

【オレンジ色】の住宅ローン金利の15年移動平均値は、「過去15年に住宅ローンを借りたすべての人の(単純)平均金利」です。

ここは、ゆっくり読んでください。「現行の住宅ローン金利」が「過去15年の平均金利」を超えるということは、現行の住宅ローン金利のほうが、住宅ローンが残っているほとんどすべての人の借入金利よりも高くなったことを意味します。すでに住宅ローンを借りている人にとっては、現行金利が、自分の(手持ちの)約定金利よりも高いので、借り換えるインセンティブはありません(→オプションで言えば、OTM/アウト・オブ・ザ・マネーになっています)。

この結果、足元では(住宅ローン金利が大幅に上昇しているので)「低い金利を利用した住宅ローンの借り換え→繰上償還」が起きない状態が生じています。引っ越しなどを除いて、繰上償還が起きないということは、そうした住宅ローン債権を束ねた住宅ローン担保証券(MBS)が「長期債」に似るということです。

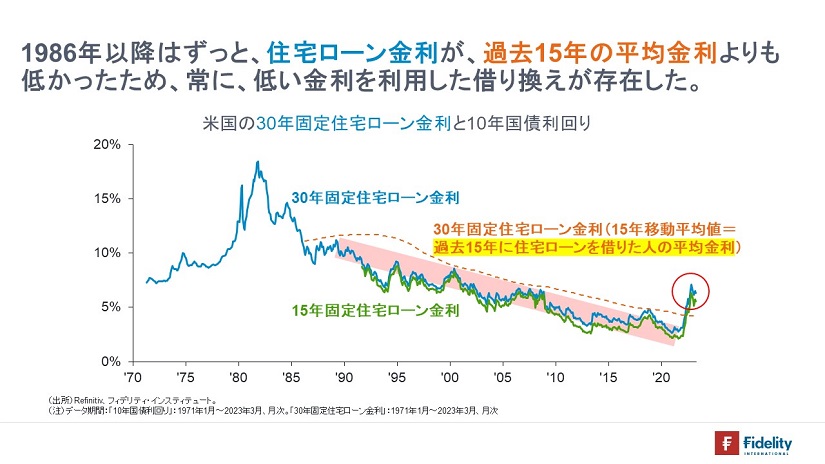

逆に、「今までの環境がどうだったか」を考えてみましょう。もう一度、【上と同じ図】を下に示し、以下に説明します。

1986年から2022年頃までは、金利低下が継続する中で、【青色】の現行金利は常に、【オレンジ色】の移動平均値を下回って推移しました。言い換えれば、過去35年あまりの期間においては、「住宅ローンが残っている人の少なくとも一部は、より低い現行金利で借り換えるメリットが存在し続けた」ということです(→オプションで言えば、ITM/イン・ザ・マネーになっていたということです)。そうした「低い金利での借り換え」の機会の多くは利用されたでしょうし、その分、繰上償還が起きていたということです。随時、「低い金利を利用した借り換え→繰上償還」が起きるということは、住宅ローン債権を束ねた住宅ローン担保証券(MBS)が「短期債」に似るということです。

今回の出来事は、金利上昇によって、今までは「短期債」の性格を帯びていた住宅ローン担保証券(MBS)が、60年超ぶりの強度でもって(長期債どころか)「超長期債」に「一気に変身」した。この「金利上昇」と「超長期債に『一気に変身』したMBS」との取り合わせこそが、今回の含み損が大規模になった原因と考えられます。

住宅ローン金利は、2020-2021年の2年間を過去最低水準(2%台後半)で過ごしましたから、誰もが史上最低の金利で借り換えられました。その直後に、住宅ローン金利は、「もはや、誰もが何年も借り換えることができないであろう、宇宙の果て(7%台)まで跳ね上がった」のです。すなわち、住宅ローン担保証券(MBS)はある日突然、「超長期債」になったのです。

このように、債券に不利な金利上昇の局面では(繰上償還が減って元本の返済が先延ばしになって「長期債に変身」することで)価格下落が増幅され、逆に、債券に有利な金利低下の局面では(繰上償還が早まるために短期債になって)価格上昇が限定的になる性質は「ネガティブ・コンベクシティ」と呼ばれ、MBSが持つ大きな特性のひとつです。このほかにも、特定のMBSに束ねられる住宅ローン債権(→束ねたものはプールと呼ばれる)には、どこの地域や州の住宅ローンが多いのか、どういった年齢の借り手が多いのか、ローンの平均金額はいつ発行された住宅ローンが多いのかといった違いが繰上償還=キャッシュフローのタイミングに影響を与えるため、MBSの価格評価に大きな影響を与えます。

(*本節で、移動平均値を「15年」とした理由のひとつは、繰上償還の標準的なモデルと仮定(100%PSA)に基づくと、返済から15年が経過すると、住宅ローンの7割超が返済されている計算になり、15年を超えて同じローンを返済し続けている人は少数で、逆に過去15年を取れば、住宅ローンが残っている大多数の借り手の借入金利を捕捉できると考えられるためです。)

(読み飛ばして大丈夫)含み損拡大の「参考人」を消し、「犯人」を割り出す。

(本節は、厳密さを示すためなので、読み飛ばしてください)

本節では、ややまじめに、他の考えられる要因を排除しながら、米銀の債券含み損が急拡大した要因を特定します。メディアは「債券の含み損が大規模」と言いますが、本当に大規模なのか、株式ではなく債券なのか、信用スプレッドの拡大ではなく金利上昇なのかを確認するためです。

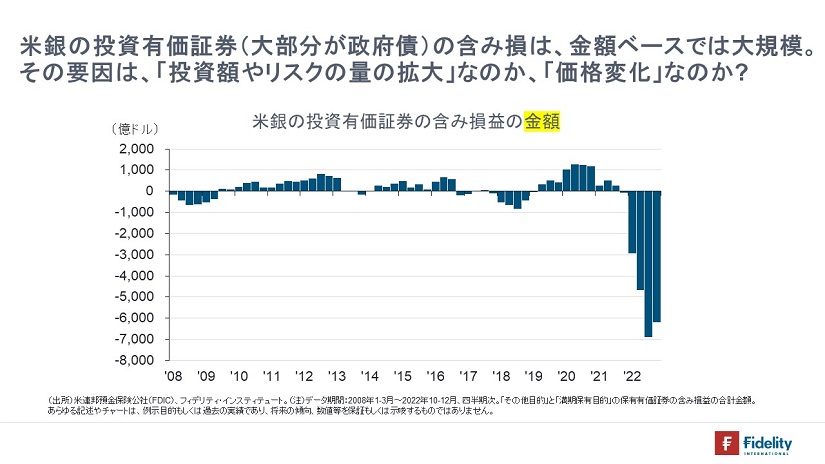

まずは、【次の図】で、米銀が抱えている投資有価証券の含み損益を金額ベースで見ます。

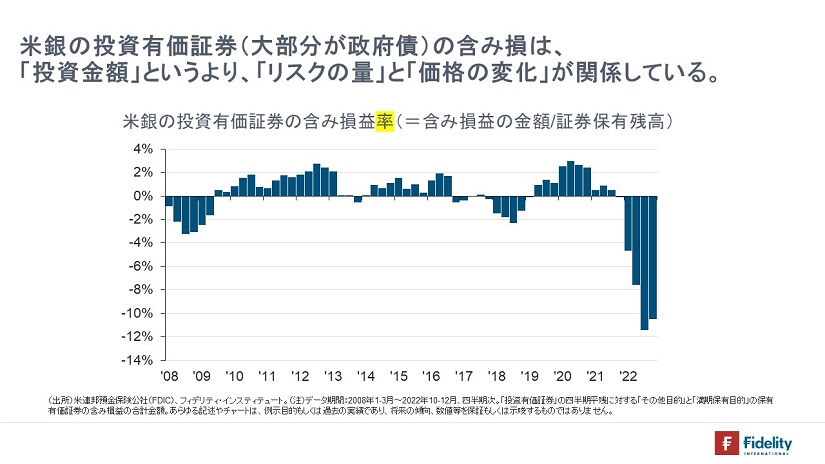

ただし、(たとえば、経済の拡大によって融資や)証券投資の金額が拡大していれば、損益の金額が拡大するのは当然なので、金額ベースでは含み損が大規模かどうかが、必ずしもわかりません。そこで、【次の図】では、投資有価証券の金額で割った「含み損益率」を見ています。すると、確かに、含み損は急速かつ大幅に拡大したことがわかります。

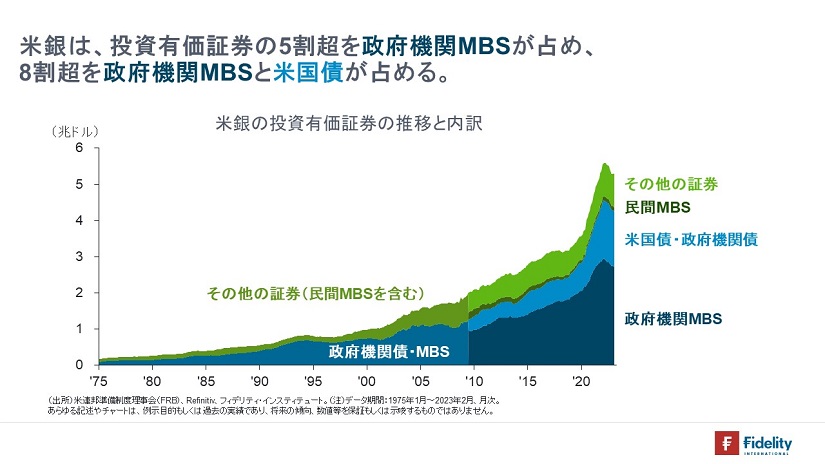

次に、「投資有価証券≒債券」であることを確認するために、【次の図】で米銀の投資有価証券の金額推移を見ると、直近は、投資有価証券の5割超が、政府機関が発行・保証する住宅ローン担保証券(MBS)で、8割超が政府機関MBSと米国債ですから、「保有有価証券の大部分は債券と言ってよい」でしょう。

ここまでで、「債券に関する含み損が急増した」ことが確かめられました。

今回のように、債券の含み損が急速かつ大幅に拡大する要因を考えると、主要なものとして、次の(a)から(f)までの、6つの要因が挙げられます。すなわち、

- (a)銀行が債券への投資金額を急増させていたか、(b)銀行が金利リスクを急速に増やしていた(=長期債にシフトした)か、(c)金利の上昇幅が急に大幅になったか、もしくは、

- (d)銀行が社債への投資金額を急増させていたか、(e)銀行がクレジット・リスクを急速に増やしていた(=格付けが低いものにシフトした、長期の社債にシフトした)か、(f)信用スプレッドの上昇幅が急に大幅になったか、

の6つです。なぜなら、債券の含み損の金額は、

- (a)保有する債券全体の金額×(b)取っている金利リスクの量×(c)金利の上昇幅

- (d)保有する社債の金額×(e)取っているクレジット・リスクの量×(f)信用スプレッドの拡大幅

の2つの合計でおおむね計算でき、また、そのように要因分解できるためです。

前節までの話から、筆者は、今回の債券含み損が急速かつ大幅に拡大した要因を、(b)金利リスクの急拡大、および、(c)金利の上昇幅の急拡大、の両方と考えています。

まず、本節の2つめの図で見たように、保有有価証券の金額で割っても含み損は急速かつ大幅でしたので、含み損急拡大の主たる要因は(a)債券投資金額の急増以外のところ(=量というよりも価格)にあるでしょう。

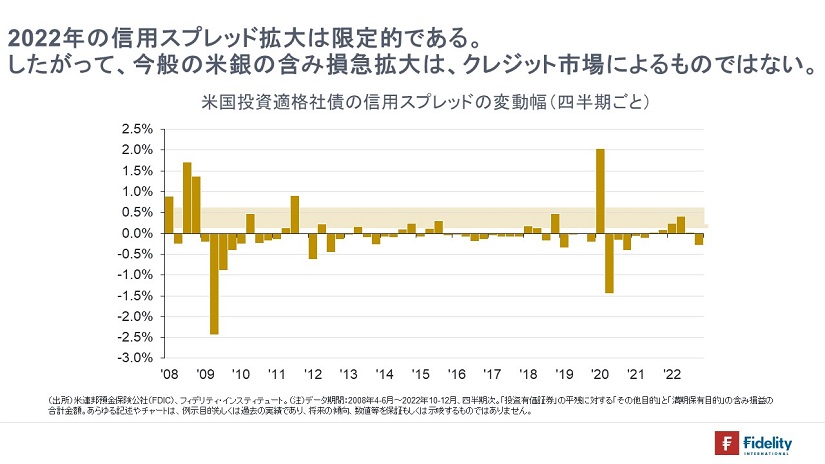

別途、【次の図】で、四半期ごとの投資適格社債の信用スプレッドの変化幅を示します。すると、今回が、(f)過去に比べて信用スプレッドが大幅に拡大したということはありません。これも含み損急拡大の要因から除外できます。

合わせて、信用スプレッドが拡大していないということは、銀行がどれほど、(d)社債の保有金額を急増させていようとも、どれほど、(e)クレジット・リスク(=信用力の低い債券や長めの社債)を急増させていようとも、それらは問題にはならなかったはずですから、これら2つの可能性も排除されます。実際、本節の3つめの図で見たように、保有有価証券の構成は安定しており、(d)社債の保有金額や、おそらく(e)クレジット・リスクが急増していたという事実はなさそうです。

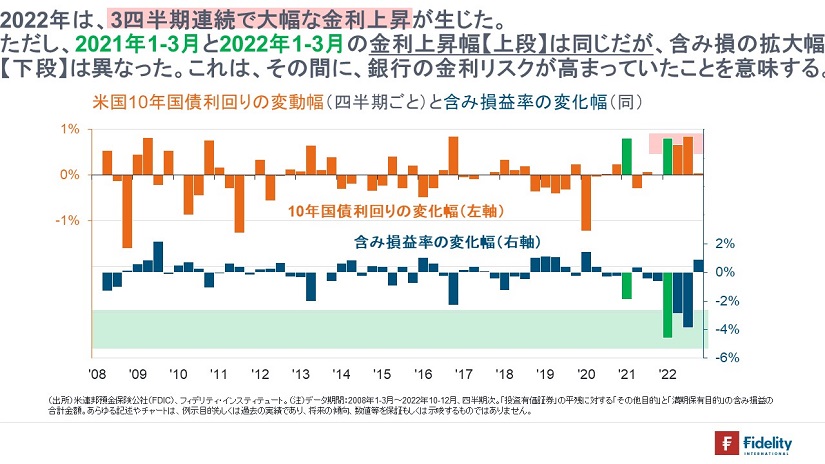

そして、【次の図の上段】では、四半期ごとの米国10年国債利回りの変化幅を、【下段】では、四半期ごとの債券の含み損益率の変化幅を、それぞれ示します。

四半期ベースで今回のように金利が上昇することは2008年以降もありましたが、今回のように3四半期連続で金利の上昇幅が大きくなったことはありません。ですから、やはり、(c)金利の上昇幅は過去に比して大幅だったと言えるでしょう。

より重要なこととして、【図中に緑色の棒で示した、2021年1-3月期vs.2022年1-3月期】のように、同じくらい金利が上昇した四半期どうしを比べると、2022年1-3月期の方が、含み損【下段】は大規模になっていますから、とくに2022年以降は、(b)金利リスクが大きくなっていたと考えられます。それを演出したのが、住宅ローン担保証券(MBS)であり、60年超ぶりの「移動平均値を超える水準への金利上昇」(=イン・ザ・マネーからアウト・オブ・ザ・マネーへの急転換)だったと考えられます。

(次回は、住宅ローン担保証券がどういった債券なのか、その特性のいくつかを見る予定です。)

2023年3月の金融市場とおもなヘッドライン

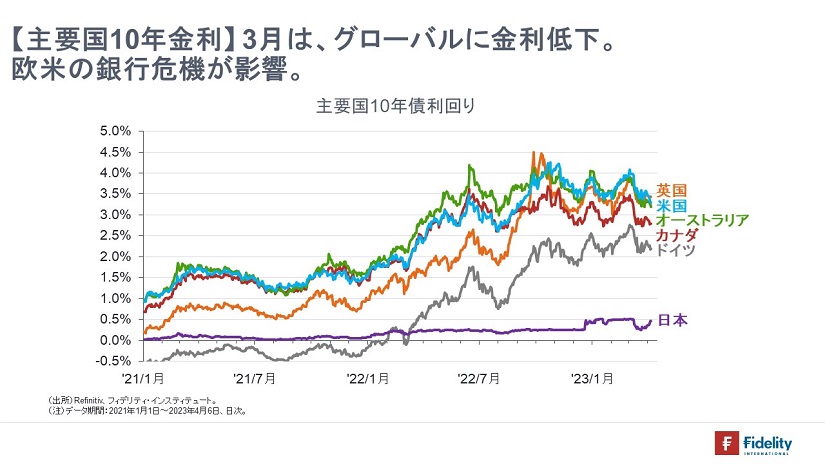

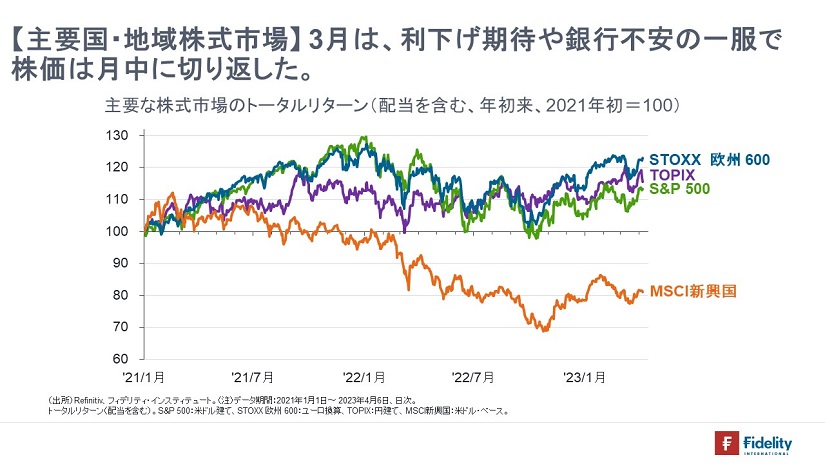

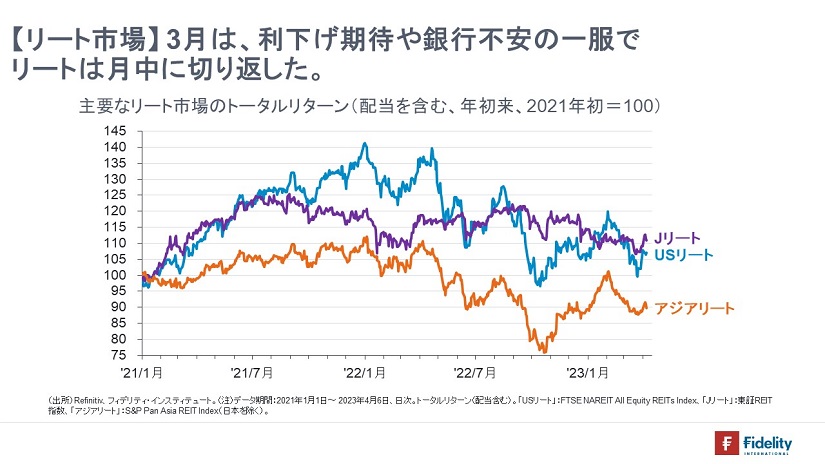

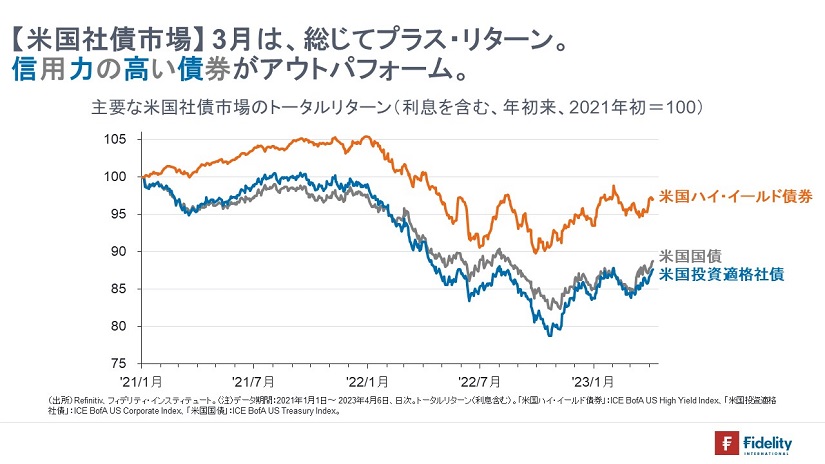

2023年3月は、米国や欧州の銀行危機があったものの、利下げ期待が米国の大型成長株を中心とする株高につながりました。パンデミック直後の2020年4月のようにも見え、ある種の思考停止に陥っているようにも思えます。

おもなヘッドラインは次のとおりです。

- アラブ首長国連邦(UAE)が石油輸出国機構(OPEC)を脱退するとの報道で原油価格が上昇。

- 中国の全国人民代表大会で、2023年の経済成長率目標が「5%前後」と定められた。別途、治安維持や金融監督などの権限が実質的に国務院から共産党に移された。

- 米ホワイトハウスが、中国発の動画共有アプリ「TikTok」の国内利用を禁じる超党派法案を支持すると表明。

- 8日に、暗号資産関連企業との取引が多い米銀持ち株会社シルバーゲート・キャピタルが傘下銀行の事業を自主的に清算すると発表。

- 8日に、テック関連のスタートアップへの融資で知られる銀行持ち株会社SVBフィナンシャル・グループが、傘下のシリコンバレー銀行の保有債券売却による損失計上や、資本増強策を発表。

- 9日に、クレディ・スイスが年次報告書の公表を延期すると発表。2019年と2020年のキャッシュフロー計算書について、米証券取引委員会(SEC)から問い合わせがあったことが理由。

- 米情報機関トップのヘインズ国家情報長官が、ロシアが現状の規模で攻撃を続ければ、数ヵ月以内に自国で弾薬を調達するのが難しくなるとの認識を示した。

- バイデン米大統領が2024年会計年度の予算教書を公表し、高所得層に負担増を求め、10年間で計3兆ドル近い財政赤字を削減する意向を示した。

- イランとサウジアラビアの国営メディアが、両国政府が2ヵ月以内に外交を正常化し、双方の大使館を再開することで合意したと報じた。中国が両国を仲介。

- 10日に、シリコンバレー銀行が経営破たん。米連邦預金保険公社(FDIC)が、同行のすべての預金を管理下に置くと発表した。預金は全額保護。

- 12日に、ニューヨーク州金融監督局は、シグネチャー銀行の事業を停止したと発表。FDICの管理下に入り、預金は全額保護。

- 12日に、米連邦準備制度理事会(FRB)は、市中銀行向けの有担保貸出制度(Bank Term Funding Program)を創設。

- 12日に、中堅行のファースト・リパブリック銀行が、FRBとJPモルガン・チェースから追加の与信枠を確保したと発表。

- 14日に、米軍は、黒海上空を飛行していた米空軍の無人偵察機がロシア軍の戦闘機と衝突したと発表。ロシアは衝突を否定。

- 15日に、クレディ・スイスの経営不安が再燃し、筆頭株主のサウジ・ナショナル銀行の会長が追加出資しないと述べ、株価下落に拍車。

- 15日に、S&Pがファースト・リパブリック銀行の格付けを投機的等級に引き下げ。預金保険制度で保護されない預金への懸念も高まった。

- 16日に、クレディ・スイスが、スイス中銀から最大500億スイスフランを調達する方針と発表。

- 欧州中央銀行(ECB)が3会合連続での0.5%の利上げを決定。ラガルド総裁は、「物価の安定と金融の安定は相反するものではない」と述べ、両方を志向する方針を示した。

- フランスで年金の受給開始年齢を64歳に引き上げる法案が強行採決され、デモが発生。

- ポーランド政府が、旧ソ連製のミグ29戦闘機をポーランドに供与すると発表。

- 16日に、イエレン米財務長官が、シリコンバレー銀行とシグネチャー銀行の預金全額保護について「特例的な措置」との見解を明らかにした。

- 16日に、FRBは、市中銀行への融資が15日時点で1,528億ドルに上ったと公表。

- 16日に、JPモルガン・チェースやバンク・オブ・アメリカなどの大手銀行11行が共同で、ファースト・リパブリック銀行に合計300億ドルを預金すると発表。

- 中国人民銀行が、27日からの預金準備率の引き下げを発表。

- 17日に、UBSがクレディ・スイスの買収交渉を進めているとの報道。ソシエテ・ジェネラルやドイツ銀行など少なくとも大手4行がクレディ・スイスとの取引に制限をかけたとの報道。

- 18日に、クレディ・スイスの買収を検討しているUBSが、スイス政府に対して、訴訟や事業縮小関連費用など約60億ドルを保証するよう要請しているとの報道。UBSはクレディ・スイスに最大10億ドルでの買収を提案したが、クレディ・スイス側が難色との報道。

- 19日に、UBSがクレディ・スイスを株式交換で買収すると発表。

- 19日に、スイス政府は、クレディ・スイスの救済策の一部として、同行が発行している約170億ドル相当のAT1債(その他ティア1債)を無価値にすると発表。

- 日米欧の主要6中央銀行が、通貨スワップを用いたドル供給の強化を発表。

- 20日に、経営不安に伴う株安が続くファースト・リパブリック銀行について、米大手銀行が増資による財務基盤安定化策などを検討中との報道。

- 21日に、イエレン米財務長官は、金融不安が今後広がった際には預金の全額保護をさらに拡大する可能性があると示唆。

- 22日に、FRBは0.25%の利上げを決定。

- 22日に、イエレン米財務長官は、「全面的な」預金保険の提供は検討していないと述べた。

- 22日に、米銀持ち株会社のパックウェスト・バンコープは、傘下銀行のパシフィック・ウェスタン銀行が米投資会社から資産担保型の融資で資金を調達したと発表。

- 23日に、イングランド銀行とスイス中央銀行が利上げ。

- アマゾンやアクセンチュア、マッキンゼーなどが人員削減を発表。

- 24日に公表された米銀統計で、15日までの週に銀行の預金が前週から984億ドル減少、中小銀行の預金が同1,200億ドル減少したことが明らかになった。

- 24日の欧州株式市場で、ドイツ銀行などの欧州金融株が下落。

- ロシアのプーチン大統領がベラルーシに戦術核を配備することで合意したと述べた。

- ニューヨーク州の大陪審が、トランプ前大統領を起訴。

- トルコ議会がフィンランドの北大西洋条約機構(NATO)加盟を承認。

- 31日に公表された米銀統計で、22日までの週に中小銀行の預金が前週から58億ドル増加したことが明らかになった。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは