【QUICK Money World 荒木 朋】2020年8月、ある著名投資家の日本株買いが株式市場に衝撃を与えました。その投資家とは、米国の大富豪にして「投資の神様」とも呼ばれるウォーレン・バフェット氏です。バフェット氏が本格的な日本株投資に乗り出したのは初めてとされています。

バフェット氏の日本株買いは、世界の投資家の日本株に対するポジティブな見方を後押ししたともいわれ、日経平均株価が節目の3万円を回復する原動力の1つになりました。本記事では、バフェット氏とはどんな人で、彼の投資先が注目される背景や投資家としての功績、投資哲学や投資手法などについて詳しく解説していきます。

■バフェット氏とはどんな人? 11歳で株式投資スタート!

ウォーレン・バフェット氏は、1930年8月30日に米国のネブラスカ州オマハで生まれました。90歳を超える今も世界有数の投資会社、米バークシャー・ハザウェイの会長兼最高経営責任者(CEO)を務める現役バリバリの経営者であり投資家です。大富豪でありながら質素な生活を好み、富の社会還元に積極的なことから「オマハの賢人」とも称されています。

バフェット氏は、雑貨店を営む祖父や株式ブローカーだった父の影響を受け、幼いころから金融やビジネスに興味を抱いていたようです。6歳にしてチューインガムやコーラの販売を始めるなど、幼くしてビジネスの世界に足を踏み入れました。

株式を初めて購入したのは11歳の時。初めて買った上場会社の株価が乱高下し、少し利益が乗った段階で利益確定しましたが、その後に同社株は大きく値上がりしたといいます。この初めての投資経験を通じて、「購入時の株価水準にこだわらない」「目先の小さい利益にとらわれない」といった教訓を得るなど、長期投資の重要性を学んだそうです。

成人したバフェット氏が投資の道に傾倒するきっかけになったとされるのが、「バリュー株投資の父」と評されるベンジャミン・グレアム氏の著書「賢明なる投資家」との出会いでした。その後、バフェット氏はグレアム氏が教鞭をとるコロンビア大学ビジネススクールに進学し、グレアム氏本人から投資理論や会計学などを学びました。グレアム氏から学んだ投資理論や考え方は今でも自身の投資戦略に活かされているといいます。

■1965年にバークシャー買収 約60年で市場価値は3万7874倍に!

大学卒業後は父がオマハで経営する証券会社で働くなど株とのかかわりを深め、1954年には恩師のひとりと仰ぐグレアム氏らが設立した投資会社グレアム・ニューマンで証券アナリストの職に就くことになりました。しかし、2年後にグレアム氏が引退すると、バフェット氏も退職し、地元のオマハに戻って自身の投資ファンドを立ち上げたのです。

バフェット氏は1962年、繊維事業を手掛けていたバークシャー・ハザウェイが本来の企業価値に比べて株価が割安に放置されているとして同社株の購入を開始。その後も同社株を買い増し、1965年には同社の経営権を取得し、不振だった繊維事業を中心に経営再建に乗り出しました。

結果的にバークシャーの繊維事業を立て直すことはできませんでしたが、株価が低迷し割安に放置されているとみた数々の企業への投資や企業買収などを通じてバークシャーを投資会社として再構築。今では保険事業を中心とする世界有数の巨大企業に成長させることに成功したのです。

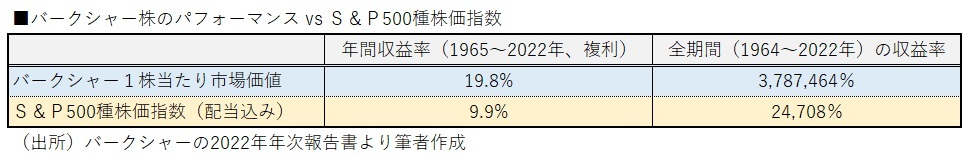

バークシャーは自社の保険事業などから得られる資金を企業投資に回すことで、企業価値を驚異的ともいえる水準まで引き上げてきました。バークシャーの2022年の年次報告書によると、バークシャーの1株当たり市場価値(時価総額)は、1964年から2022年までの58年間で3万7874倍に拡大しました。米国の主要銘柄で構成されるS&P500種株価指数(配当込み)の同期間のパフォーマンスは247倍でした。

これは、1964年にバークシャー株に1万ドル(約140万円)を投資した場合の2022年末の価値は3億7874万ドル(約530億円)になる計算で、S&P500種株価指数の248万ドル(約3億4700万円)の150倍超に達します。

■慈善事業を通じて富の社会還元を実践!

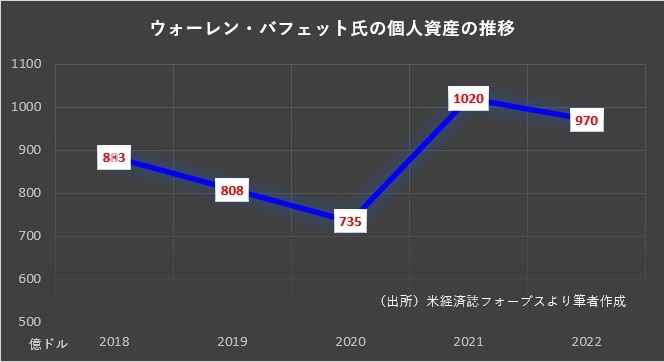

米経済誌フォーブスが公表する米資産家400人を対象にした長者番付によると、バフェット氏の2022年の個人資産は970億ドル(約13兆6000億円)で、イーロン・マスク氏(2510億ドル)、ジェフ・ベソス氏(1510億ドル)、ビル・ゲイツ氏(1060億ドル)、ラリー・エリソン氏(1010億ドル)に次ぐ5位でした。

米国で大富豪の1人であるバフェット氏ですが、高い社会的な地位にある者にはそれに応じて果たすべき社会的責任と義務があるとする「ノブレス・オブリージュ」の精神をもとに富の再配分を訴え、実際に自身が得た富を社会に還元してきました。

有名な慈善事業の1つが、「バフェット氏とランチをする権利(パワー・ランチ・ウィズ・ウォーレン・バフェット)」です。バフェット氏とランチをするための権利をオークションにかけ、落札額の全額を貧困者への支援を目的とするチャリティー(グライド財団)に寄付するものです。このランチオークションは2000年から2020年まで開催されました。最後のランチオークションとなった2020年は過去最高の1900万ドルで落札され、合計の寄付額は5300万ドルに上ったといいます。

金持ち優遇税制に異を唱え、バフェット氏自身を含む年収100万ドル以上の富裕層に対して、所得税率を30%に引き上げる税率改革(通称:バフェット・ルール)を提唱したことも話題になりました。2011年に当時のオバマ米大統領がバフェット氏の主張にあやかり、課税強化案として議会に提出しました。結果は共和党の反対で否決されたものの、バフェット氏が米歴代大統領にも影響を与える人物であることを示す一例だったといえます。

このように、バフェット氏は大富豪になっても倹約生活を送りつつ、富の大半を慈善事業に投じたり、富の再配分を訴えたりしてきたのです。これこそが「オマハの賢人」と称される所以です。

■バフェット氏の投資手法は? バリューとグロースのハイブリッド型

バフェット氏の経歴や人物像が分かったところで、次は莫大な資産を築き、社会貢献に巨額の富を投じることを可能にしたバフェット氏の基本的な投資手法や実際のポートフォリオなどを見ていきましょう。

先にバフェット氏はベンジャミン・グレアム氏の投資理論に影響を受けたと解説しましたが、投資の基本スタイルは「バリュー投資」とされます。バリュー投資とは、簡単にいえば、実際の価値よりも割安に放置されている株を購入し、本来の価値に戻った段階で売却して利益を得る投資手法です。「企業の本質的価値」を見極めるため、収益の伸びや安定性、配当状況や財務の健全性を分析し、株価収益率(PER)や株価純資産倍率(PBR)の水準も考慮した上で投資先を決めるのです。

バリュー投資の印象が強いバフェット氏ですが、グレアム氏のほかにも、企業の成長性に着目した投資を実践し「グロース株投資の父」とも呼ばれた投資家フィリップ・フィッシャー氏の影響も受けました。財務データなどの定量分析だけでは見過ごしがちな独自のビジネスモデルやブランド力、競争力のある商品を有する企業を探し出す定性分析の重要性もバフェット氏は認識していたのです。

バフェット氏は「私の85%はグレアムから、残りの15%はフィッシャーからできている」と語ったといいます。バフェット氏は投資先を決めるにあたり、「誰にでもわかるシンプルな事業であること」「商品やサービスに独占力があること」「経営陣が優秀であること」「企業としての歴史に裏付けされたブランド価値が高いこと」などを評価対象に挙げています。バリュー投資を基本としつつ、企業の独自性の有無や収益力、成長確度などを考慮することで、質の高い優良企業を投資対象にしたといえるでしょう。

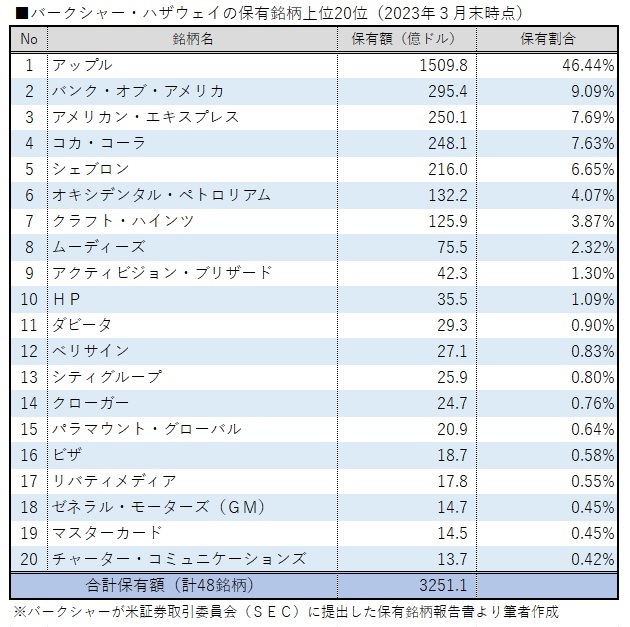

実際の投資先はどのような企業が名を連ねているのでしょうか。バークシャーが米証券取引委員会(SEC)に提出した保有銘柄報告書によると、2023年3月末時点で保有額が最も大きかったのがアップルの1510億ドルでした。バークシャーのポートフォリオ全体(3251億ドル)に占めるアップルの割合は実に46.44%を占める突出ぶりでした。次に多かったのがバンク・オブ・アメリカ(保有比率9.09%)で、アメリカン・エキスプレス(同7.69%)、コカ・コーラ(同7.63%)、シェブロン(同6.65%)と続きました。

アップルはグロース株の代表格といえますが、突出した商品力や独占力、ブランド価値などを受けた成長確度の高さに加え、継続的な自社株買いの実施など株主還元の強化も評価されているとみられます。

「QUICK Money Worldには、会員登録しなければ読めない記事があります。ご興味がある方はぜひ無料会員登録をお試しください。メールアドレスの登録だけでなく、Googleアカウント・Apple ID等でも登録できます。人気記事を紹介するメールマガジンや会員限定オンラインセミナーなど、無料会員の特典について詳しくはこちらから!

■商社株の大量保有で日本株投資に本格参戦 買い増しの継続方針示す

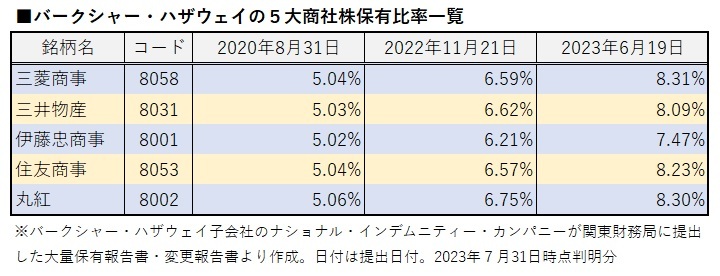

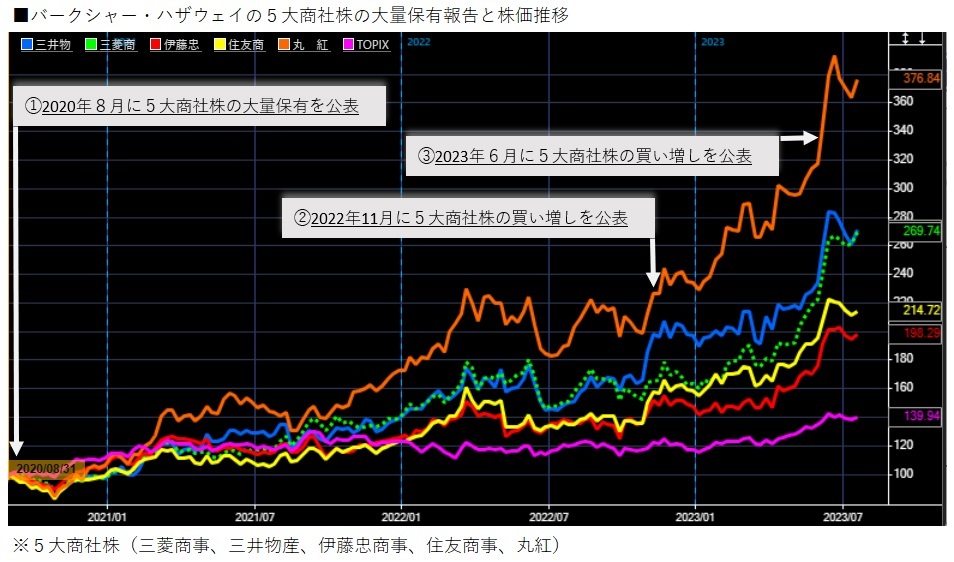

これまで日本株に興味がないとされていたバフェット氏が日本株投資に乗り出したのが2020年8月でした。バフェット氏率いるバークシャーの子会社ナショナル・インデムニティー・カンパニーが2020年8月31日に関東財務局に提出した大量保有報告書で、三菱商事、三井物産、伊藤忠商事、住友商事、丸紅の5大商社株をそろって5%以上保有していることが明らかになったのです。その後も2022年11月、2023年6月と5大商社株の買い増しを継続し、5大商社株の保有比率は7~8%台に上昇しました。バフェット氏は「5社それぞれの株式を9.9%まで保有することを望んでいる」と表明しています。

商社株はこれまで予想PERが軒並み低く、「万年割安株」の代表格として取り上げられることがありました。万年割安の理由として、多くの産業を抱える複合企業(コングロマリット)の企業価値が事業間の相乗効果が発揮されず各事業の価値の合計より小さく評価されることを指すコングロマリット・ディスカウントの影響なども指摘されます。

ただ、バフェット氏の米企業の投資先として資源株も複数確認されています。日本の大手商社では鉄鉱石や石油、石炭など鉱物資源の生産権益を多く保有している企業もあり、本来の企業価値を比較すれば現在の株価は割安と評価したことが商社株への買いにつながったとの見方があります。事業の持続的成長への期待や配当利回りの高さも評価されたとの声もありました。

いずれにしろ、バフェット氏が複数の大手商社株を大量保有し、さらに買い増しを続けていることは事実です。バフェット効果は大きく、2020年8月以降の5大商社株はそろって大きく上昇し、東証株価指数(TOPIX)のパフォーマンスを上回っています。

バフェット氏の日本株投資により、世界の投資家の日本株に対する見方もプラス方面に変化したとの声もあります。実際、海外投資家による日本株買いの流れは2021年以降、続いています。東京証券取引所がPBR1倍割れの上場企業に対して企業価値の向上に一層取り組むよう要請したことも海外投資家が日本株への関心を強めるきっかけになりました。バリュー面に加え、日本独自のビジネスモデルや強みを有する企業も少なくないだけに、バフェット氏をはじめとする海外投資家の目に留まる日本企業が今後、増えていくことも考えられます。

■名言から読み解くバフェット氏の投資哲学とは?

世界で注目されるバフェット氏はその言動も注目され、多くの名言が残されています。ここではいくつか名言を紹介していきます。

≪その1≫

【投資とは良い株を良い時期に買い、それが良い企業である限り持ち続ける事です】

バフェット氏の投資の基本スタイルであるバリュー投資の肝であり、優良企業の長期保有の重要性を説いた言葉です。企業の本質的価値を分析し、現在の株価が何らかの理由で割安に放置されている企業に投資するのがバリュー投資です。その投資先の企業の成長性や株主還元策などの長期的なシナリオが崩れない限り保有し続けることが重要なのです。

≪その2≫

【10年、50年経っても「欲しい!」とみんなが思うものを作っているかどうか…。これが私の投資判断の基準です】

長期投資を基本スタンスとするバフェット氏にとって、長期間にわたって愛され好まれ続ける商品やサービスを提供している企業は有力な投資先になるでしょう。バフェット氏は商品やサービスに独占力があることや強いブランドを有する企業を好んで投資しています。アップルやコカ・コーラなどへの投資はその一例でしょう。

≪その3≫

【10年間株を持てないなら、10分間すら株を持とうと考えてはいけない】

11歳の時の初めての投資経験を通じて、バフェット氏は「購入時の株価水準にこだわらない」といった教訓を得ました。株価の一時的な上げ下げに一喜一憂するのではなく、長期的な戦略に沿った投資をすべきと説いています。つまり株価の値動きを見ながら投資するのではなく、会社そのものを見て投資することが重要というわけです。

≪その4≫

【あなたが理解できないビジネスには、決して投資してはならない】

バフェット氏が好んで投資する企業の特徴として「誰にでも分かるシンプルな事業をしている」点を挙げています。そのため、IT企業への投資は専門外として長らく避けていましたが、2016年にアップル株の購入に踏み切ります。友人がiPhoneを失くしたことをきっかけにiPhoneについて調査したところ、iPhoneが多くの人々に欠かすことのできないツールになっており、今後もそれは続くと結論付けたことが決め手になったといいます。アップルは現在、バークシャーの保有資産の約5割を占める最大の投資先になっています。

≪その5≫

【みんながどん欲な時に恐怖心を抱き、みんなが恐怖心を抱いている時にどん欲であれ】

バリュー投資の基本スタイルは、安い時に買って、高い時に売るという至ってシンプルな考え方です。しかし、株価が上がっている時は強気に傾き、株価指標面などを考慮せずに買い上がり、反対に株価が下落する局面では恐怖感から株を売却したくなるものです。こうした感情に左右されずに、優良株でも高すぎる時は慎重になり、安くなった時こそ買いを入れる。他人と逆を行くことが利益を生み出すチャンスにつながるという教訓です。

■まとめ

米国の著名投資家であるウォーレン・バフェット氏の人となりや投資哲学を詳しく見てきましたが、企業の本質的価値を見極め、優良会社を割安な時に購入するという考え方は、全ての投資家にとって大いに参考になるものです。バフェット氏の投資哲学を学び、皆さんの投資にもぜひ役立ててみてはいかがでしょうか。

「QUICK Money Worldの有料会員になると、企業の開示情報やプレスリリースをメールで受け取れます。他にも業績データや分析ツールなど、マーケット予想や企業分析まで行いたい方にピッタリの機能が盛りだくさん。メールアドレスの登録だけでなく、Googleアカウント・Apple ID等でも登録できます。有料会員の特典について詳しくはこちらから!