筆者は、昨年の暮れから今年の始めにかけ、『資産運用にもインド太平洋構想の視点を』と題し、「投資マネーは中長期的にみて、インドや日本、米国に流れるのではないか」と記しました。世界がいくつかの極に分かれるなか、「マネーは自由主義と資本主義を好むため」です(→本ブログでは①と②、および日経電子版)。

他方で、筆者の主張とは無関係に、最近の金融市場では、不動産市況への懸念などから、「中国から資金が流出し、インドや日本などに流れる」と言われることがあります。

データをみると、【次の図】に示すとおり、2022年以降、中国からは資本が流出傾向にあります【緑色のライン】。前回、資本流出傾向がみられたのは2015年後半からでした。

さらに【次の図】に示すとおり、最近の人民元市場では、中国人民銀行が設定する中心レートよりも市場レートのほうが安く推移しており、売り圧力がみられます。

本稿では、「中国の景気や不動産市況はどうなるのか」、「中国は日本化するのか」(≒日本のような長期停滞や緩やかなデフレ継続となるのか)、「中国が日本化したら世界経済はどうなるか」などについて、ごく簡単に考えてみます。

日本と中国を比較するか、日本と米国を比較するか。

「中国の日本化」について考える標準的な方法は、「①バブル崩壊直前の日本と、②現在の中国とを比べて類似点や相違点を探す」方法かもしれません。たとえば、「人口のピーク」や「総信用のGDP比」などです。

しかし、筆者は「①バブル崩壊後の日本と、③世界金融危機後の米国とを比べる」ほうが有益だと感じます。なぜなら、資産と債務があるかぎりバブルはどこの国でも起きえますし、バブル崩壊までの話はだいたいどこも同じである一方、バブル崩壊後の対応は異なり、望ましい対応を知っておくこそが重要であるためです。

バブルが起きる原因はだいたい同じ。バブルがはじけるとバランスシート不況に。

バブル崩壊に至る過程やバブル発生の要因はだいたい同じです。とくに不動産のバブルは、①金融緩和があり、②おおむね、家を持つ年齢の人口の割合がピークに達する頃に生じがちです。

30代や40代など、持ち家を取得する年齢に近い人たちが増えると、住宅への需要が高まります。合わせて、住宅への需要は、道路や鉄道、学校などのインフラの建設や、自動車や家財、家電製品への需要を促すほか、住宅以外の不動産価格も押し上げることが予見されます。

ただ、往々にして、インフラは、インフラ需要のピーク水準を満たすべく、供給されがちです。なぜなら、たとえば、満員電車や渋滞は利用者の効用を下げたり、経済活動に無駄を生じさせたりしますし、学校では(1クラスあたりの人数が増えるなどの)教育環境の悪化が反対され、むしろ逆に向上が求められるためです。あるいは、たとえ住宅などの供給に過剰感が認知されていたとしても、(前年を上回る)投資の水準や売上高、経済成長が「好まれる」ためです。

しかし、10年、20年と過ぎ、人口動態が高齢化すると、それらの資本ストックは過剰になります。そして、投資が収益を生まなくなると、投資の裏付けである債務を中心として「逆回転」が始まります。アーヴィング・フィッシャーの「負債デフレ」やリチャード・クー氏のいう「バランスシート不況」です。

すなわち、①債務者が資産バブルの崩壊や不況に直面して「債務の削減を最優先にする」ようになり、②担保資産の売却や支出の削減が資産価格のさらなる下落や一般物価の下落を招き、③実質ベースの債務が増えて、経済全体がデフレ・スパイラルに陥るような状況です。

ここで生じる疑問は、日本と米国のいずれも不動産バブルの崩壊を経験したのに、なぜ、日本はバランスシート不況から長く脱せず、米国は早期に脱せられたのかです。

次節で、日米の経済や金融市場の違いを簡単に確認します。

日本と米国の違いを確認。

まずは不動産価格からです。【次の図】は、日本と米国の不動産価格を比較したものです。それぞれ2008年までの最高値を100として基準化しています。

これをみると、日本の不動産価格は1991年7-9月期をピークに下落し、その後、30年以上経っても当時の水準を回復しておらず、大幅に下落した水準のままです。他方の米国はすでに、2007年1-3月期のピーク水準を約10年で回復し、現在はピーク水準から約60%高い水準で推移しています。

次に、株価を確認します。【次の図】は、日本と米国の主要な株価指数を比較したものです。それぞれ2008年までの最高値を100として基準化しています。

これをみると、日本の株価は1989年12月末をピークに下落し、その後、30年以上経っても当時の水準を回復していません。他方の米国はすでに、2007年10月末のピーク水準を5年5ヵ月で回復し、現在は当時のピーク水準の3倍近い水準で推移しています。

さらに、経済状況について確認します。【次の図】は、日本と米国の名目GDPを比較したものです。

これをみると、日本の名目GDPは1990年代以降、ほぼ横ばいで推移しており、最近になってバブル崩壊後の最高水準を更新しています。他方の米国は、2008年9月のリーマン・ショック後も「右肩上がり」の経済成長を続けています。

以上、確認したように、日本と米国の経済や資産価格の動向は大きく異なります。

両者を分けたものは何でしょうか。次節以降でシンプルに考えてみます。

日本と米国を分けたもの①:金融政策による対応

日本と米国を分けたものは何でしょうか。

大きな要因として、政策対応が挙げられます。まず、金融政策についてみていきます。【次の図】は、日本と米国の政策金利と中央銀行の保有総資産(GDP比)を比較したものです。

日本【左】と米国【右】とを比べると、日本は、金融政策に関する対応(政策金利の引き下げと保有資産の拡大)が遅かったことがわかります。

まず、日本については、不動産価格や株価のピークからゼロ金利政策の導入までに、約10年の時間を要しました。しかも、1999年2月に導入されたゼロ金利政策は2000年8月にいったん解除されてしまいます。ゼロ金利政策導入が遅れたため、その後の量的金融緩和政策(保有総資産の拡大)の導入も遅れることになりました。日銀は2001年3月から量的金融緩和を開始しました。バブルの崩壊から10年以上の期間が経過していました。

他方の米国については、不動産価格や株価のピークからゼロ金利政策の導入までは約1年程度でしたし、ゼロ金利政策の導入直後に量的金融緩和政策(保有総資産の拡大)を導入しました。

当局による金融緩和への積極果敢な姿勢が、金融市場の信頼感回復に好影響を与え、経済活動を刺激しつづけたと考えられます。

日本と米国を分けたもの②:不良債権の処理(財政出動による対応)

次に、不良債権の処理(財政出動による対応)について確認します。

【次の図】は、前節の図に、不良債権処理の抜本的な処理につながった財政出動のタイミングを付け加えたものです。

日本【左】と米国【右】とを比べると、日本は、財政政策に関する対応(不良債権の処理)が遅かったことがわかります。

まず、日本の場合、不動産価格や株価のピークから、不良債権の抜本処理につながった『金融再生プログラム』の公表(2002年10月)までに約12年の時間を要しました。

他方の米国については、不動産価格や株価のピークから、不良債権の抜本処理につながった『不良債権買取プログラム』(Troubled Asset Relief Program;TARP;2008年10月発効)までに約1年でした。実際には、このTARPは、不良債権の買い取りというよりも、日本と同様、金融機関への増資(公的資金の投入)におもに用いられました。

債務危機脱出の処方箋

景気の低迷と不動産価格の下落は、売上や所得の減少と融資の担保価値の下落によって、金融機関のバランスシートに不良債権を蓄積させます。

家計や企業は借り入れの返済を急ぎ、金融機関は新規融資のための体力がなくなり、新たな借り入れ(=支出)を控えられることで、景気は収縮し、これが資産価格のさらなる下落を招く、いわゆる「バランスシート不況(負債デフレ)」を引き起こします。1930年代の米国と1990年代の日本がこれに該当します。

日本が不良債権の抜本的な処理に約12年もの時間を要した背景は、①景気回復への淡い期待、②銀行経営者や金融当局による責任逃れ、③世論の反対と政権・国会の逡巡などが挙げられます(→たとえば、西野智彦著『平成金融史』中公新書などを参照されてください)。

日本の場合、金融機関による不良債権処理を先送りにしたため、与信の抑制と景気の低迷が続きました。これが、低インフレ期待につながったとみられます。デフレは家計や企業による債務の返済を困難にします。

バランスシート不況を防ぐための主要な処方箋は、「金融機関による損失の早期計上」とこれを可能にする「増資(公的資本の投入)」です。また、債務の借り換えや公的資本の投入を容易にする「金融緩和」です。

ちなみに、レイ・ダリオは、世界の過去48件の債務危機を調べた著書のなかで、

- (債務を減らすための)緊縮

- (経済を刺激し続けるための)貨幣発行

- (将来の信用と成長を回復軌道に乗せるための)デフォルト/債務再編

- (『持てる者』の救済を一部相殺するための)富の再分配

の4つの「レバー」がバランスよく働くときに、『美しいディレバレッジ』(“beautiful deleveraging”)が生じて、債務危機は収束すると整理しています。

中国は日本化するか、不動産価格を下支えできるか。

中国は日本化するか、不動産価格を下支えできるかという議論のときに、よく言われることは、次の2点です。

- 中国は、意思決定のスピードが早い。

- 中国は、日本や米国の経験から学んでいる。

筆者もこの両方について同意します。

ふたたびレイ・ダリオを持ち出すと、上記1について、ダリオは「政策担当者は危機発生当初、緊縮、貨幣発行、デフォルト/債務再編、富の分配のポリシー・ミックスについてバランスを欠く傾向にある。納税者は債務危機(や失業の拡大)を引き起こした債務者や金融機関の救済に反対し、政策担当者は今後のモラルハザードを恐れることで、政策担当者は救済に二の足を踏む」と述べています(→筆者による抄訳)。

たしかに、日本では住専(住宅金融専門会社)への公的資本投入が国民の反対に遭って紛糾したことで(→1996年の『住専国会』)、その後の政権は公的資本の投入に逡巡しました。他方の米国の対応は早かったものの、それでも、『不良債権買取プログラム』(TARP)は、有権者の意思を忖度した連邦議会によって一度否決されました。

その点、中国は集団指導体制から一極体制にシフトしているように見え、早い意思決定が可能でしょう。

しかし、上記2について考えれば、いかに指導部が日米の債務危機から学んでいても、トップに対し、不動産市況や金融機関の不良債権の状況についてつまびらかに説明するかどうかはわかりません。それは中国にかぎらず、どの組織でも同様ですし、日本でも当時の大蔵省や日銀は、政権中枢に対して「自分たちでなんとかするからご心配は無用」と繰り返していました。

加えて、現在の指導部は、1970年代後半から始まった改革・開放政策による資本主義化やこれに伴う経済格差の拡大への行き過ぎを是正しようとしているようにみえます。言い換えれば、本来あるべき社会主義に立ち戻りつつあるようにみえます。そうした姿勢は、『共富(共同富裕)』の方針や、大手テクノロジー企業や教育産業への規制強化などに表れているでしょう。

こうした本来の社会主義への回帰と、資本主義の象徴ともいえる不動産への投機に踊った人たちや彼らに融資を行うことで利益を得た金融機関の積極的な救済との整合性の欠如が避けられる可能性もあるでしょう。

総じて、中国の金融政策と財政政策の対応の規模とスピードについては、まだわからないと筆者は考えます。

中国が危機に陥ったら、世界経済への影響は?

別途、「中国の不動産市況が大幅に調整し、中国が日本化しても世界経済には影響はない」との考えもあります。

その主たる論拠は「日本の不動産バブル崩壊は、世界経済に影響がほとんどなかった」というものでしょう。当時の日本も現在の中国も経常収支や貿易収支が黒字であることから、「食べるよりもつくるほうが多く、世界経済の需要はおもにアメリカ次第」といった考え方に基づいているでしょう。

しかし、(当然ながら)中国にも需要はあり、【次の図】に示すとおり、世界のGDPに占める日本と米国、中国それぞれの輸入金額の割合を示すと、現在の中国の輸入需要は、2007年の米国に比肩します。

危機の進行スピードにもよりますが、仮に、「中国の日本化」が生じるならば、世界経済への影響は少なく見積もるべきではないように思えます。

参考文献

Ray Dalio (2018,2022) “Principles for Navigating Big Debt Crises”, Bridgewater Associates, Avid Reader Press / Simon & Schuster

西野智彦 (2019) 『平成金融史-バブル崩壊からアベノミクスまで』中公新書、中央公論社

リチャード・クー (2013) 『バランスシート不況下の世界経済』徳間書店

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

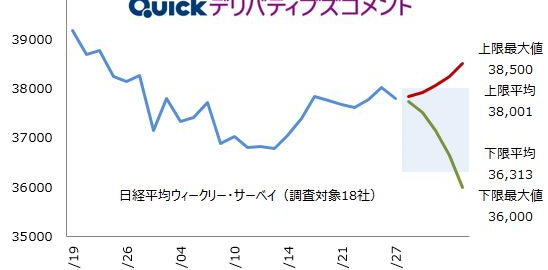

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは