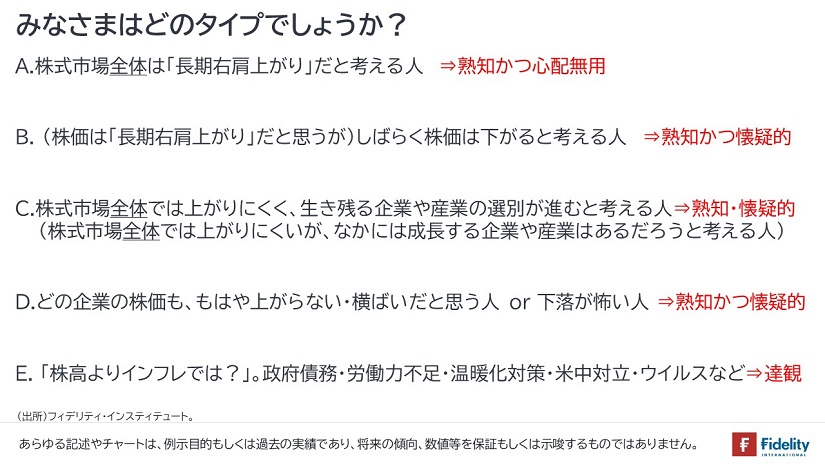

先週、筆者は、【次の図】を提示し、日本の個人投資家のみなさんが5つのタイプに分類できるのではないか、と考えました。

万一、多くの方が「タイプA」ならば、すでにどんどん資産運用を進めておられるはずですから、そもそも『NISA』という制度すら導入が検討されなかったはずです。逆に言えば、「タイプA」の方は今日このときも少数派だと思います。

ですから、筆者がなにかを考えるとすれば、「タイプB」から「タイプE」までの方をどうするか、です。

ただし、「タイプB」から「タイプE」までの方を、「タイプA」に変える方法はないと思っています。「世界の人口は増える」、「生産性は上昇する」といった絵を示したところで、「そんなことはわかっている」と返されるだけです。なので、筆者は、「タイプB」から「タイプE」までの方の考えを変えようとは思いません。

「タイプB」から「タイプE」までの方には、多少コストがかかっても、

- 信頼できるアドバイザーのサポート/アドバイスを受ける、

- 『成長投資枠』*を活用する、

ことがよいと思っていますし、 - (『成長投資枠』でも)「積み立て投資」を行う、

以上の3つがポイントだと思っています。

言い換えれば、『成長投資枠』は、「タイプB」から「タイプE」までの方たち=資産運用に踏み出せない多数派の方たちのために作られたと、とらえることもできます。

*補足しますと、新NISAには『つみたて投資枠』と『成長投資枠』の2つの枠があります。とくに「タイプB」の一部や「タイプC」の方向けのアクティブ・ファンド、『タイプD』の方向けの債券ファンド、『タイプE』の方向けの実物資産に投資をするファンドは、おもに『成長投資枠』のなかに含まれます。

【タイプB】株価は「長期右肩上がり」だと思うが、しばらく株価は下がると考える人にこそ、いますぐ積み立て投資を開始することをお勧めしたい

「タイプ」Bの「(株価は「長期右肩上がり」だと思うが)しばらく株価は下がると考える方」がどのくらいいらっしゃるかわかりませんが、世界経済や金融政策の動向をかなり詳しくフォローされている方でしょう。

「日ごろから、あらゆることについて深く考える習慣」をお持ちだからこそ、「資産運用のスタートについてもじっくり考えられる」ということではないでしょうか。

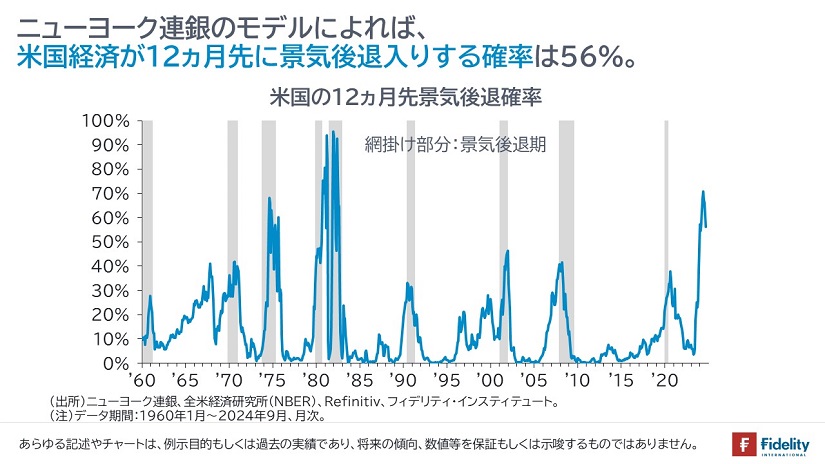

確かに、過去をみると、米国が利上げをした後には、ほとんどのケースで景気後退が来ています。景気後退が来れば、株価は下がります。

実際、米連邦準備制度理事会(FRB)は利上げを続けてきましたし、まもなく利上げを終えようとしています。

合わせて【次の図】で示すとおり、ニューヨーク連銀の統計モデルによると、今から12ヵ月先の「米国の景気後退入り確率」は56%を超えています。統計的には、景気後退が来る確率が、来ない確率よりも高くなっています。

ただし、①たとえ株価が7割、8割下がろうとも、「株価は長期右肩上がりだ」と信じられるなら、そしてそれが実現するなら、積み立て投資で含み益を拡大させることができます。「これから大きく下がると思うなら、今こそ積み立て投資」です。

もっと懐疑的な方のために補足すれば、次節で確認するように、②たとえ積み立て投資を始めたときが「熱狂」のときで、株価が割高な水準であったとしても(そして、その価格に戻るのには相当な時間がかかることを前提としても)、株価が「熱狂」の後の「悲観」で大きく下ブレしたあとに、ファンダメンタルズ付近にまで戻ってくれば、「熱狂時」の株価を回復せずとも、積み立て投資は利益を生み出す可能性があります。

最悪のタイミングは、良いタイミング

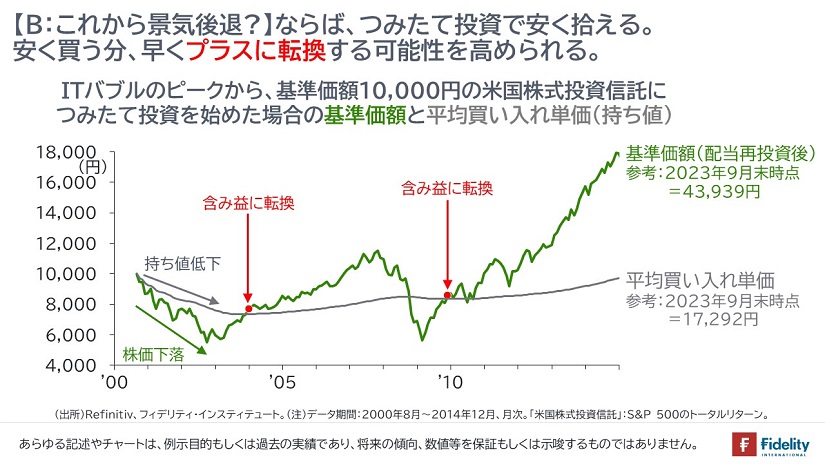

【次の図】は、2000年のITバブルのピークから、基準価額10,000円の米国株式投資信託(S&P 500に連動)につみたて投資を始めた場合の、投信の基準価額【緑】と平均買い入れ単価(=持ち値)【灰色】の推移をみたものです。言い換えれば、「最悪のタイミング」から積み立て投資を始めた人の状況を追いかけています。実は最悪ではなく、良いタイミングです。

この投資家は、2000年8月のITバブルのピークから積み立て投資を始めていますから、買い始めた途端に【緑】の基準価額はどんどん下がっていきます。ITバブルの崩壊です。

ただし、それとともに【灰色】の買い入れ単価(=持ち値)も下がっていきます。

その後、【緑】の基準価額が10,000円に戻るのは、2006年の10月です。ただし、投資家が含み益に転じるのは、それよりも3年程度早い2003年12月です。当然ながら、この投資家は、2000年8月から毎月積み立てをして、持ち値が下がっているためです。「株価の下落局面で積み立て投資を開始すれば、株価の完全回復を待たずとも、含み益が出ます」。

同じことは、2008年のリーマン・ショックでも確認できます。『100年に1度のショック』でも大丈夫でした。

もしも、みなさんが「タイプB」、すなわち(株価は「長期右肩上がり」だと思うが)しばらく株価は下がると考える場合には、いまこそ積み立て投資の「はじめどき」です。

合わせて、【右】の【緑】と【灰色】の「系列名称」のところに現在の基準価額と買い入れ単価を載せておきました。

23年間ほど積み立てをし、現在の基準価額が43,000円を超えても、買い入れ単価は17,000円台と持ち値はかなり低い状態です。

まとめると、「これから下がるなら、積み立て投資。全戻しせずとも、プラスに転じる」です。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

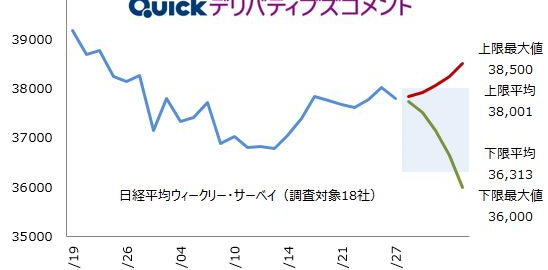

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは