「誰でも話せる2024年の資産運用」:最初にまとめ

本稿では「誰でも話せる2024年の資産運用」を提示します。要旨は次のとおりです。

- 米連邦準備制度理事会(FRB)は、2024年について、「米国景気の拡大、インフレの鈍化、金融緩和」を見込んでいます。これは、金融資産にとっての『バラ色シナリオ』です。

- ただし、景気が再過熱してインフレが高止まりリスクがあるほか、米大統領選挙など、2024年も不確実性の要素が存在します。

- 不確実性がもたらす金融市場の変動を乗り切るため、幅広い資産への分散投資が望まれます。

本編に入る前に:約30年ぶりのインフレは資産運用の重要性を示唆

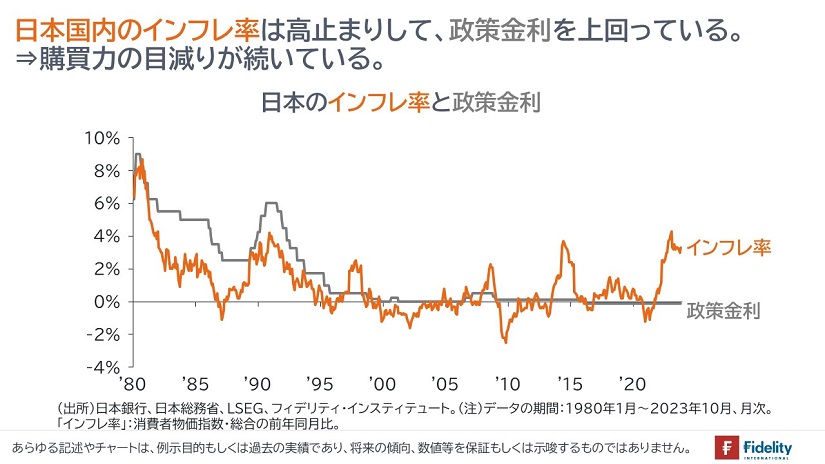

【下の図】に示すとおり、日本では、約30年ぶりのインフレが起きています。他方で、政策金利や預金金利は低水準のままです。

預金や所得の購買力は目減りしています。資産運用の重要性が高まっていると言えるでしょう。

世界経済のけん引役である米国経済①:2024年も、米国では景気拡大が続く見込み。

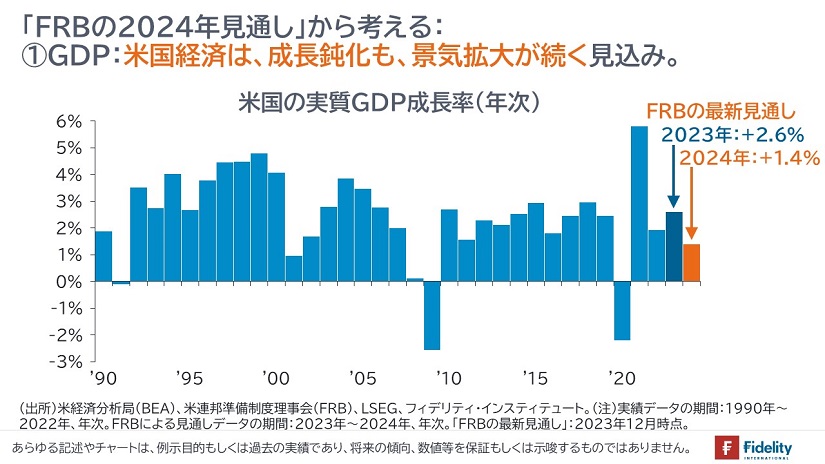

【次の図】に示すとおり、米連邦準備制度理事会(FRB)によれば、2024年も米国経済は成長が続く見込みです。

- 現在の米国の労働市場は完全雇用の状態であり、米国経済は「フル稼働」での生産が続いています。人口の伸び鈍化や早期リタイアの増加で、企業は人材の獲得・維持に苦戦しています。反対に、家計の賃金は上昇し、所得は増加しています。

- 所得の増加を追い風に、個人消費は拡大が続いています。また、株式市場などの資産価格の上昇も、個人消費の支援材料です。合わせて、国内総生産(GDP)対比でみた家計債務残高は、2007-08年の世界金融危機をきっかけに低下傾向をたどっており、家計のバランスシートは健全です。

- 一時期、前年比で下落していた全米住宅価格は、このところ、上昇に転じており、住宅市場には持ち直しの動きがみられます。

世界経済のけん引役である米国経済②:「やっかい者」のインフレは鈍化する見込み。

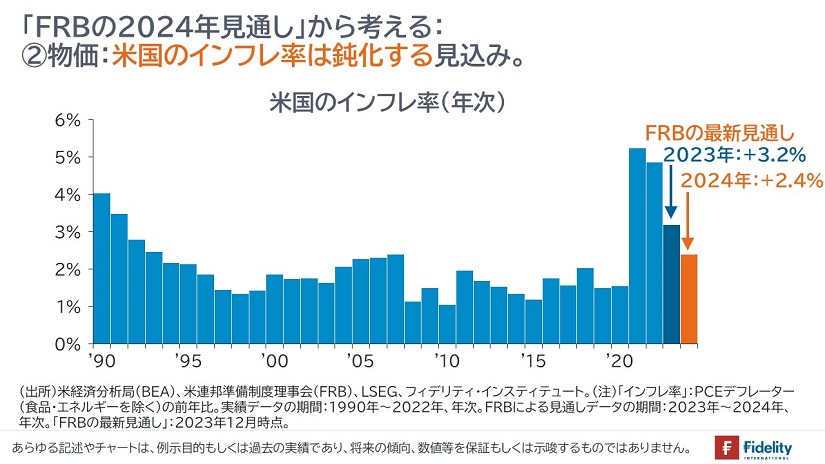

【次の図】に示すとおり、米連邦準備制度理事会(FRB)によれば、2024年の米国のインフレ率は鈍化する見込みです。

- 半導体や自動車など、2020年以降の新型コロナウイルス禍がもたらした生産のボトルネックは、その多くがすでに解消されています。

- また、2022年以降のロシアによるウクライナ侵攻がもたらしたエネルギーや農作物の供給不足についても、徐々に解消されつつあります。

- 加えて、2022年からの主要国での大幅な利上げにより、(供給能力に比べて過大であった)需要が抑制されてきました。

- 供給制約の解消と需要の抑制により、インフレ圧力は収束しつつあります。

FRBは、2024年に利下げを開始する見込み:「景気拡大・インフレ鈍化・利下げ」のバラ色シナリオ

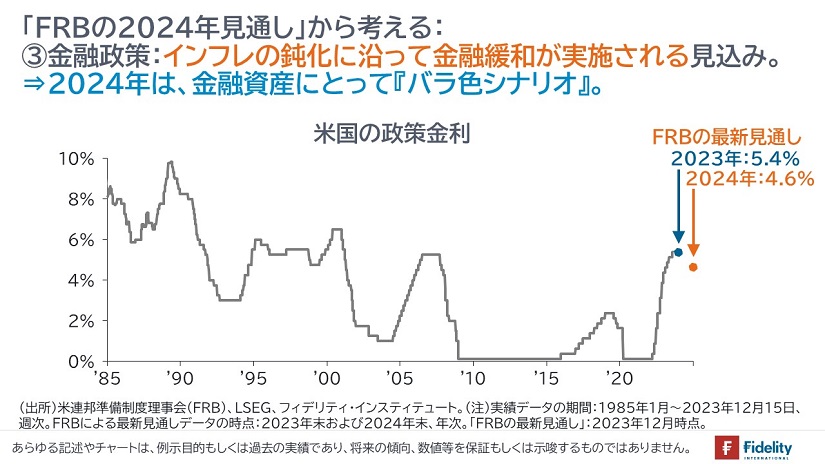

【次の図】に示すとおり、米連邦準備制度理事会(FRB)は、経済成長率とインフレの鈍化に合わせ、2024年中に金融緩和に転じる見込みです。

- 2023年12月時点のFRBによる最新見通しによれば、FRBは2024年に0.75%、2025年に1%の利下げをそれぞれ実施する見込みです。

- FRBが想定する「米国景気の拡大、インフレの鈍化、金融緩和」は、金融資産にとっての『バラ色シナリオ』です。2024年も、金融資産にとって良好な年になる見込みです。

- ただし、次節以降にみるように、さまざまなリスク要因や注意点があるため、幅広い資産への分散投資が必要と思われます。

米国景気には「上振れリスク」がある。さまざまなシナリオに備えて分散投資を。

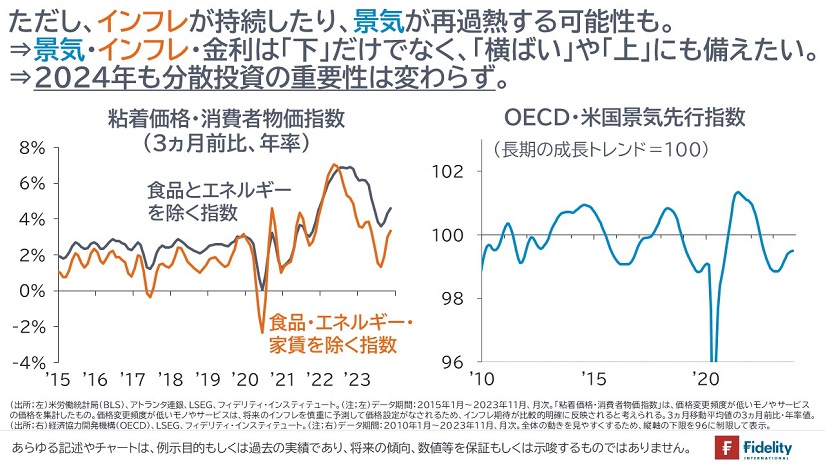

【次の左右の図】に示すとおり、米国では高めのインフレが持続したり、景気が再過熱する可能性も残されます。

- 【左の図】に示す「粘着価格・消費者物価指数」の「3ヵ月前比・年率」をみると、インフレ率は足元で上向きになっています。「粘着価格・消費者物価指数」は、将来のインフレ期待をより明確に表すとされる物価指数です。また、「前年比」ではなく、「3ヵ月前比」で計測することで、「足元のスピード」を確認できます。インフレ率は「前年比」では鈍化してみえても、「上向きの勢い」は保たれている可能性があります。

- 【右の図】に示す「OECD・米国景気先行指数」は、景気循環の転換点を把握するため、実体経済に先行して動く指標を合成して作られる指数です。「100」が長期の成長トレンドの水準を示します。これに従えば、米国景気はすでに「底打ち」をし、「景気回復」に転じている可能性があります。

- 幅広い金融資産にとって米国景気が強いことは望ましいことですが、その分、金融緩和が遠のき、政策金利が高止まりして、市場金利が上向きに転じるリスクがあります。

- 「2024年は概して、多くの金融資産にとって良好な年である」と考えられるものの、高金利がもたらす変動性にも備えておくことがよいでしょう。

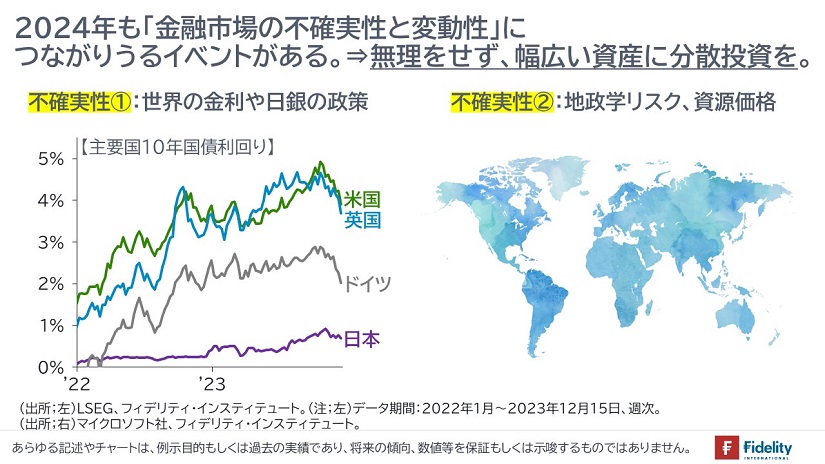

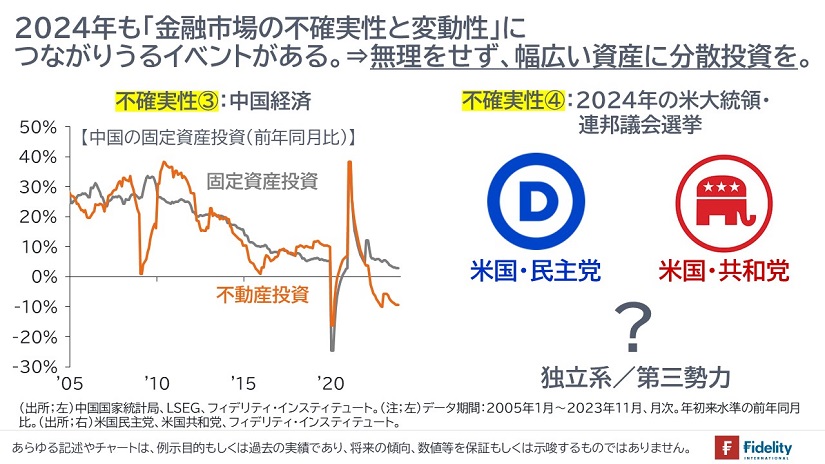

2024年も不確実性をもたらす要素がある:幅広い資産への分散投資が望まれる。

【次の2つの図】に示すとおり、2024年も金融市場に不確実性や変動性をもたらす要素があります。不確実性がもたらす金融市場の変動を乗り切るため、幅広い資産への分散投資が望まれます。

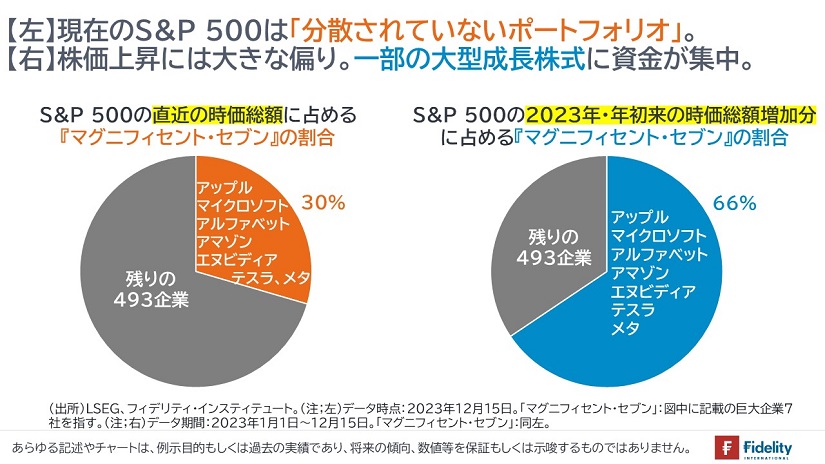

分散投資が望まれるなか、一部の銘柄に資金が集中。

【次の左右の図】に示すとおり、米国の主要500社で構成されるS&P 500は、【左】わずか7企業が時価総額全体の約3割を占めています。また、【右】2023年の時価総額増加の約3分の2は、おなじ7企業によるものです。これら7企業を含む、一部の米国大型成長株式に、株式市場の資金が集中しています。

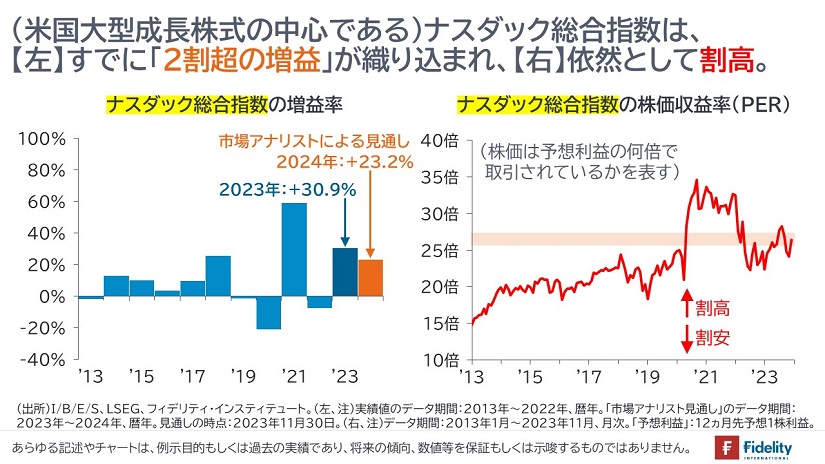

加えて、【次の左右の図】に示すとおり、(大型成長株式の中心である)ナスダック総合指数は、【左】すでに「2割超の増益」が織り込まれています。また、【右】(業績対比の割高/割安を測る)株価収益率(PER)でみると、ナスダック総合指数は依然、割高な株価水準です。

無理をせず、幅広い資産に分散投資①:日本株式、世界の中小型/大型割安株式に分散

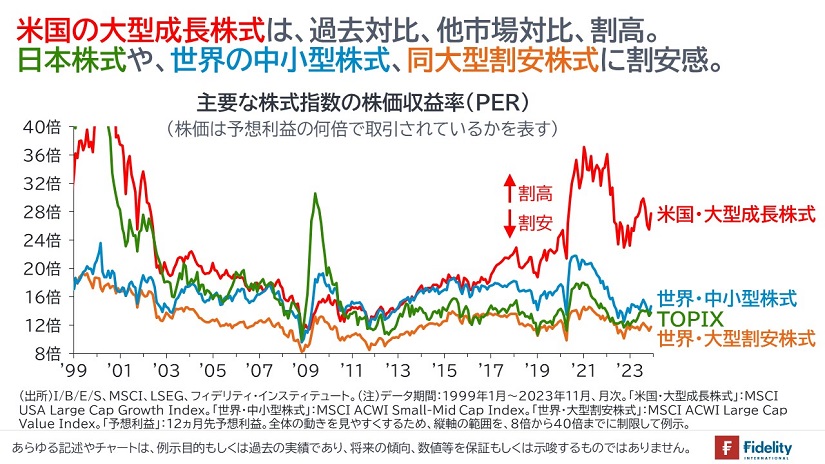

【次の図】に示すとおり、TOPIX(日本株式)や、世界の中小型株式/大型割安株式の株価収益率(PER)には、①過去の水準や、②他の株式市場との比較で割安感がみられます。

- 【上の図】でみている「株価収益率(PER)」は、株価が予想利益の何倍で取引されているかをみる、株式市場のバリュエーション指標です。

- まず、【青色】の世界・中小型株式と、【オレンジ色】の世界・大型割安株式の株価収益率(PER)は、過去対比でみると、2008年など、景気の低迷期のみでしか観測されないような低水準です。

- また、【緑色】のTOPIX(日本株式)についても、2023年は株価上昇が著しかったにもかかわらず、過去対比でみると、株価収益率(PER)は依然、低水準です。

- 他方で、【赤色】の米国・大型成長株式(グーグルやアマゾン、アップルなどの米国の大型テクノロジー企業が含まれる)には、割高感がみられます。

- TOPIX(日本株式)や、世界の中小型株式/大型割安株式などの割安な株式市場に資金を多めに配分することで、分散投資を実践することが望ましいと考えられます。

無理をせず、幅広い資産に分散投資②:米国リートへの分散投資

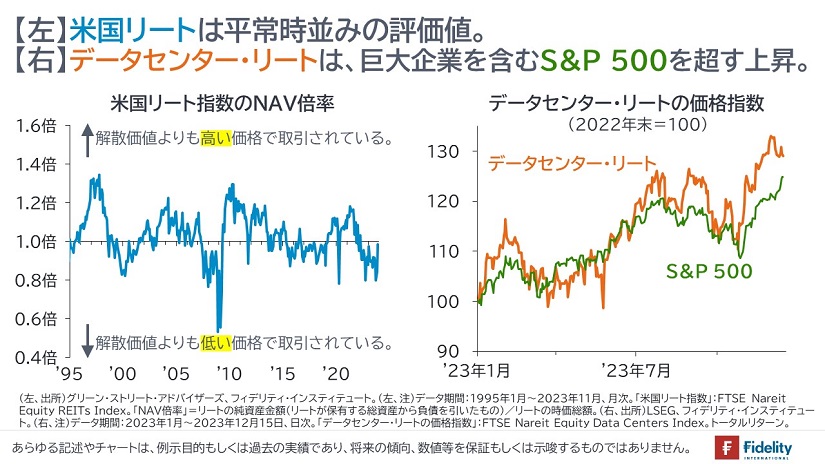

【次の左右の図】に示すとおり、【左】米国リートは平常時並みの評価値であるほか、【右】一部のリートは大きな価格上昇をみせています。

- 【左の図】でみている「NAV倍率」は、リート価格が「純資産金額」の何倍で取引されているかをみる、リート市場のバリュエーション指標です。

- 純資産金額とは、リートが保有する物件や現預金の評価額から、リートが抱える負債の金額を差し引いたものです。純資産金額は、保有不動産を現金化し、負債を完済したあとに残る金額であり、リートの「解散価値」に相当します。

- リート価格の現在の評価値は、「弱気」にも「強気」にも傾いていない平常時並みの評価値で、投資を開始する・積み増すには、問題のないタイミングです。

- 【右の図】は、米国リートのうち、「データセンター」のリート指数をみています。データセンターは、企業にサーバーなどの情報通信機器を設置するためのスペースを提供するリートです。AI(人工知能)やビッグデータの活用などで需要が高まっています。リートへの投資も、成長分野や成長企業の選別が重要です。

無理をせず、幅広い資産に分散投資③:米国ハイ・イールド債券への分散投資

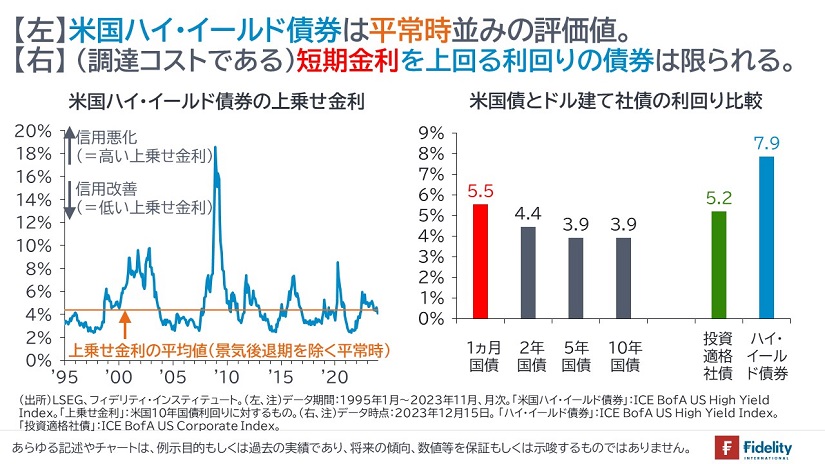

【次の左右の図】に示すとおり、米国ハイ・イールド債券市場は、【左】上乗せ金利が平常時並みに回復しているほか、【右】高い利回りが残る、希少な債券市場です。

- 【左の図】でみている、「米国ハイ・イールド債券の上乗せ金利」は、米国ハイ・イールド債券の利回りが、国債利回りよりもどれほど高い水準で取引されているかをみる、社債市場のバリュエーション指標です。信用力が改善する(悪化する)と、低い(高い)上乗せ金利で取引されます。

- 2022年からの利上げで信用力の悪化が懸念され、上乗せ金利は上昇しました。しかし、その後の景気拡大見通しや利上げ終了見通しにより、上乗せ金利は平常時並みに回復しています。現在は、「弱気」にも「強気」にも傾いていない平常時並みの評価値で、投資を開始する・積み増すには、問題のないタイミングです。

- 【右の図】に示すとおり、利上げによって(資金調達金利に相当する)短期金利が高まるなか、米国ハイ・イールド債券は、短期金利を上回る希少な市場です。景気拡大が続けば、「利回り追求」の動きが生じる可能性があります。

本レポートのポイント、3つ

本レポートのポイントを、次の3つにまとめます。

- 2024年も米国の景気は拡大が続くほか、インフレ率は鈍化し、金融緩和も開始される見込みです。2024年も資産市場全般にとって良い年になるとみられます。

- ただし、高金利や米大統領選挙など、金融市場に不確実性や変動性をもたらす要因があるため、幅広い資産に分散投資をすることが望まれます。

- 米国の大型成長株式には、投資家の高い期待が集まっているため、割高感があります。よって、米国の大型成長株式以外の割安な資産に資金を多めに配分することで、分散投資を実践することが望ましいと考えられます。

2024年も、「長期・分散・積み立て投資」で資産運用を継続しましょう。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは