【QUICK 解説委員長 木村貴】景気には、いくつか謎がある。投資のプロに注目される「オーストリア学派経済学」はその謎を解き明かし、投資判断へのヒントを与えてくれる。

「集団エラー」はなぜ起こる

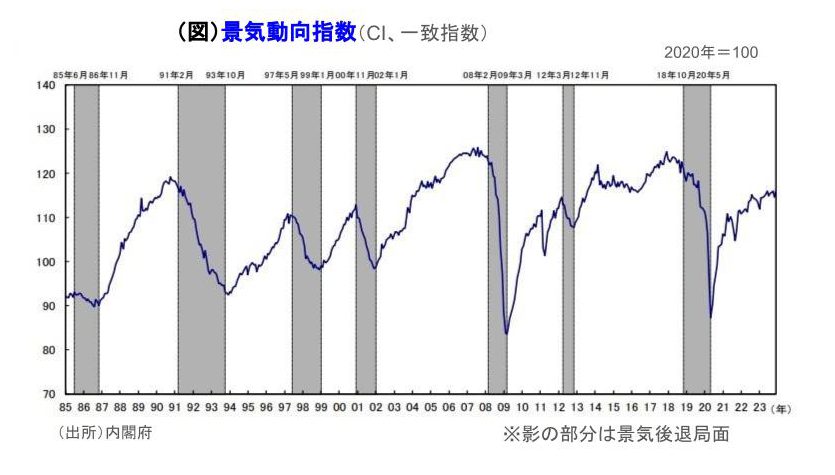

景気は好景気(好況)から後退に転じ、不景気(不況)から回復に向かうという変動を波のように繰り返す。内閣府の公表する「景気動向指数」のグラフ(図)をみると、その様子がわかる。しかし現実の景気には、いくつか謎がある。

謎の一つは、「集団エラー」と呼ばれる現象だ。企業家は将来の需要を予測し、事業を営む。優れた企業家であるほど、どのような商品が消費者に好まれるかを的確に予測し、それに基づき投資し、利益をあげる。一方、予測能力の乏しい企業家は損失を出し、事業を続けられなくなって市場から去る。時間がたつにつれ、予測能力の高い企業家が多く残ることになる。損をする者も一部いるだろうが、多くは少なくともコストに見合う収入を確保し、利益を得ることができるはずだ。

しかし実際には、不況や恐慌になると、ほとんどすべての企業家が損失をこうむる。一体なぜなのか。オーストリア学派の経済学者マレー・ロスバードはこう問いかける。「国中の抜け目ないビジネスマン連中がそのようなミスを一斉に犯すとは、どういうことか。しかも、あるタイミングで突然そうなるのは、なぜなのか」

「予測の材料になるデータが突然変化したから」では答えにならない。突然の変化を含めて予測することが、企業家の仕事なのだから。

景気にまつわるもう一つの謎は、業種によって景気変動の影響度が異なることだ。工場の建物、機械、装置、原材料といった「資本財」を製造する企業は、好況時には非常に儲かるが、不況になると大赤字に陥ることも珍しくない。これに対し、食品や医薬品など消費者が直接消費する「消費財」を製造する企業は、景気の良し悪しにかかわらず、あまり収益がぶれない。

この対照的な現象は、株式投資の経験者にはなじみがあるだろう。株式市場で鉄鋼、非鉄、化学、機械といった資本財メーカーは「景気敏感株」と呼ばれ、好況・不況によって業績が大きく変化し、それに伴って株価も大幅に上下することで知られる。一方、食品、医薬品などの消費財メーカーや小売業、電力・ガス、鉄道、通信などのインフラ産業は「ディフェンシブ株」という。ディフェンシブとは「守りに強い」という意味で、景気が悪くなっても業績が比較的安定しており、株価も大きく下げにくいことからこう呼ばれる。なぜ、このような現象が起こるのだろうか。

英経済学者ケインズを始祖とするケインズ経済学では、景気後退が起こるのは消費不足のせいだと主張し、だから景気を回復させるには財政支出を増やし、消費を刺激すればいいという。しかしこの説は、不況で本当に悪化するのは消費財産業ではなく、資本財産業だという事実に反する。

企業家を惑わす人為的な低金利

これらの謎をオーストリア学派は以下のように説明する。金融市場に政府・中央銀行が介入し、市場に出回るお金の量を増やすと、金利は低くなる。これは世間の人が目先の消費を控えて節約し、お金を貯めたからではない。人為的にお金の供給量を増やしたからにすぎない。しかし、見た目は同じだ。まるで人々が怠け者のキリギリスから働き者のアリになり、消費を慎んで節約に励み、お金が余り始めたかのように見える。

ところが実際には、消費者の行動は変わっていない。キリギリスのままなのだ。羽振りのよくなった業界の関係者から順番に、人々は貯蓄に励むどころか、先を争って消費に走る。企業の事業拡大に必要な資材や労働力は足りなくなるから、資材費・人件費が上昇し、事業の採算が合わなくなる。経営が苦しくなり、倒産するところも出てくる。不況に突入したのだ。

このとき一番打撃を受けるのは、事業のストップで素材や機械などの受注がなくなる資本財メーカーだ。だから不況で資本財メーカーの業績は消費財メーカーよりも急激に悪化し、株価は急落する。

優れた企業家でも、人為的に引き下げられた金利に騙され、誤った投資拡大に乗り出し、失敗する。これが「集団エラー」の起こる理由だ。かりにある企業家が「これはバブルだ」と感じても、自分だけ事業拡大をやめるのは難しい。競合他社に顧客獲得や収益で後れを取ってしまうからだ。

以上のようなオーストリア学派による景気の説明は、株式投資の経験のある人なら、うなずける部分が多いのではないだろうか。

不況は正常回復の過程

好況と不況の起こる理由がこのようなものだとすると、ある意外な事実に気づく。経済の健全な発展にとって、好況は良いことではなく、不況は悪いことではないということだ。

好況とは、中央銀行による人為的な低金利に企業家が惑わされ、持続性のない無駄な投資を拡大する時期だ。この間、本来なら他で活用できたはずの資材や人材が無駄に利用される。その分、経済の健全な発展は遅れ、妨げられる。結局、人為的な好況は長続きせず、やがて景気後退や恐慌がやってくる。景気後退や恐慌とは、経済が好況の無駄と誤りを調整し、消費者が本当に望むビジネスを回復させる過程なのだ。その過程で無駄な投資が清算され、人為的な低金利に支えられなくても採算に乗るような、有望なビジネスに人材や資本が移っていく。

つまり、不況とは経済が回復する過程であり、不況の終わりは正常な経済への復帰の前触れとなる。逆にいえば、不況は倒産や失業を伴う厳しい過程だが、それを経なければ、経済は正常な状態に戻れない。だから政府が選挙目当ての「景気対策」で不況を食い止めようとすれば、その分、経済は正常に戻るのが遅れることになる。

前出のロスバードはこう述べる。「不況は決して有害な災難ではなく、経済が好況によって負わされた歪みの後に正常に戻るのに必要であり有益である。よって好況は不況を必要とする」(岩倉竜也訳「アメリカの大恐慌」)

「きれいは汚い、汚いはきれい」といえば、シェイクスピアの悲劇「マクベス」の最初の場面で、魔女が口ずさむせりふだ。これをもじれば、さしずめ「好況は悪い、不況は良い」といったところだ。

「不況は良い」とは奇妙に聞こえるかもしれないが、これも株式投資の経験がある人なら、違和感はないはずだ。有望な銘柄を不況時に安く購入しておけば、その後の景気回復局面で株価が上昇し、利益をあげることができるだろう。つまり不況は投資にとって良い時期だ。一方、好況時に値上がりした銘柄を高く買ってしまうと、その後の景気後退局面で株価が下がり、損をしてしまうだろう。つまり好況は投資にとって悪い時期ということだ。投資の魔女なら「不況は買い、好況は売り」と口ずさむことだろう。

景気の波は、中央銀行がお金の量を増やしたり減らしたりすることによって引き起こされる。賢い投資家は、株と景気の奇妙な関係を頭に入れて、この波にうまく乗ったり、避けたりしていく必要がある。