イランとイスラエルの対立が先鋭化し、中東地域の戦禍が拡大する可能性が高まっています。

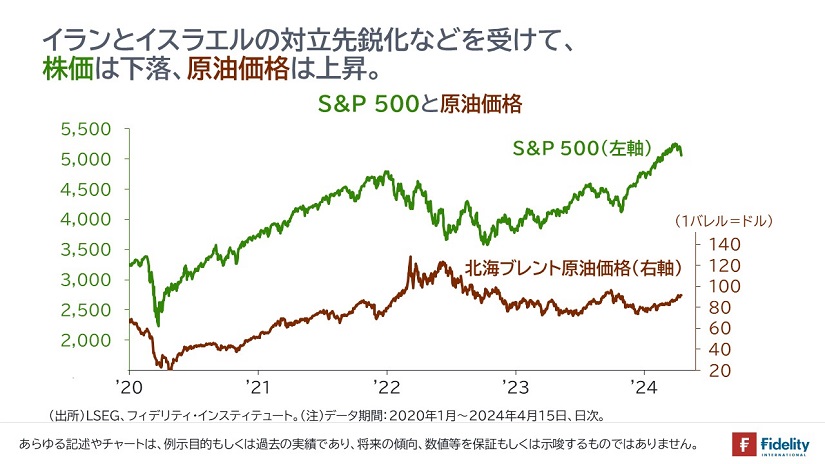

この事態を受け、金融市場では、原油価格が上昇するとともに、リスクオフとインフレ懸念から株価が下落しました(→補足:株式市場では中東情勢のほかにも、米国景気の強さによって利下げ見通しが後退し、市場金利が上昇したことも株価の下押し材料として働いたとみられます。筆者は、この金利上昇の影響が大きいと考えていますが、先にこのエントリーを書いています)。

イラン=イスラエル対立の今後①

イランとイスラエルの対立は今後どうなるでしょうか。

筆者は、交戦の範囲は、イスラエルとイラン(に加えて、レバノンの親イラン組織ヒズボラおよびイエメンの親イラン組織フーシ派)の外には拡大しにくいと考えています。

言い換えれば、「過去に4度起きた(中東地域の諸国を巻き込む)『中東戦争』のようにはならない」と考えています(→補足:ごく短期間に終結した中東戦争もあります)。

なぜなら、イスラエル側もイラン側も、他国からの支援・支持を受けにくいためです。

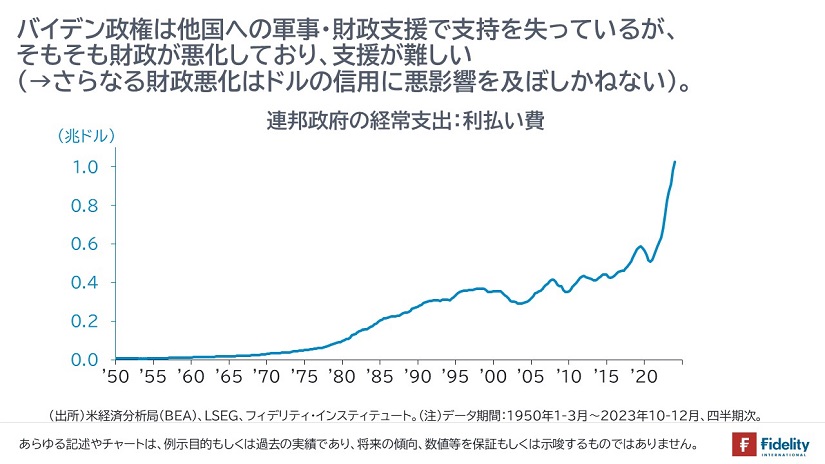

【イスラエル側】 イスラエルにとっての最大の同盟国である米国のバイデン政権は、11月の大統領選挙を前に、すでにイスラエル=ハマス問題で国内有権者の支持を失っており、イスラエルの戦禍拡大を全面的には支持しづらい状況です(→軍事的な支援は水面下に留まるとみられます)。合わせて、バイデン政権は、ロシア=ウクライナ戦争で、有権者や議会の支持≒財政基盤を失っており、イスラエルへの大規模な軍事支援≒財政支援を実行できない状態です。

【イラン側】 他方のイランは、①核開発で中東地域に核の新たな脅威と緊張をもたらし、また、②イラクをはじめ中東各地でシーア派の勢力拡大を企図することで、他の中東諸国のスンニ派の王族による支配(→たとえば、サウジアラビアやアラブ首長国連邦・UAEなど)に脅威と緊張を与えてきました。このため、イランは、中東地域で依然として優勢であるスンニ派の王族にとっては(柔らかく表現すれば)「けむたい存在」です。確かに、イスラエル=ハマスの対立で、スンニ派諸国はイスラエルへの不支持を表明していますが、それでもイランと結んで、イスラエルと交戦状態に入ることはないとみられます。

(補足)中東地域での実質的なシーア派支配国は、イラン、イラク、イエメン、シリア(→シーア派分派のアラウィ派による政権)の4ヵ国です。これらの国々以外の、サウジアラビアやUAE、クウェート、カタール、バーレーン、オマーン、ヨルダン、イスラエルのヨルダン川西岸とガザ地区などはスンニ派が支配をしている/優勢である地域です。また、中東地域のほかも、トルコ、エジプト、リビア、アフガニスタン、パキスタンもスンニ派が支配をしている/優勢である地域です。イランの脅威が拡大する中で、2020年に、イスラエルとUAE、バーレーンが国交正常化の合意文書に署名をし、イスラエルとサウジアラビアは昨年に国交正常化に向けて前進する姿勢を見せていました。

イラン=イスラエル対立の今後②

もちろん、「今回の事態はイランとイスラエルの外には拡大しない」と言っても、すぐに終結するとは限りません。

たとえば、民主党のバイデン政権はイスラエルへの側面支援を継続するでしょうし、たとえば、ロシアは(ウクライナ戦争での「借りを返す」ためにも)イランを側面支援するでしょう(→補足:ただし、来年1月にトランプ政権が誕生すれば、トランプ氏が和平を仲介する可能性があるでしょう)。

米国にとってはドルを支えるために原油高(と原油のドル決済)が必要です。

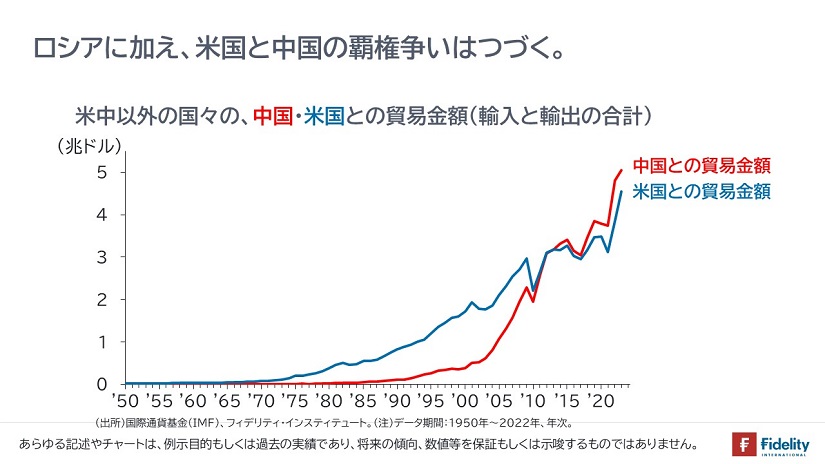

ロシアは米国による覇権を終わらせるために米国の財政能力と戦力(≒他国の米国に対する信用力)をさらに削ぎたいでしょう。

今回の事態は、欧州から中東へ場所を移した覇権をめぐる争いにほかなりません(→ロシアは地域覇権を目指し、米国による一極覇権(unipolar hegemony)を阻止しようとしているでしょう。中国もロシアと同様でしょう。他方でトランプ氏はバイデン政権ほど、覇権には関心がないでしょう)。

本節から生じる金融市場への示唆はより大きいものですが、歴史に学んで答えを出すほかありません。

ここまでのまとめと今後の金融市場への示唆

まとめると、イスラエルにとっての最大の同盟国である米国は、財政状況や大統領・議会選挙などから、イスラエルを支援しづらく、イランも中東諸国のなかでは孤立状態に近いため、対立やその深刻化はおもに、イランとイスラエルの両国に留まるとみられます。

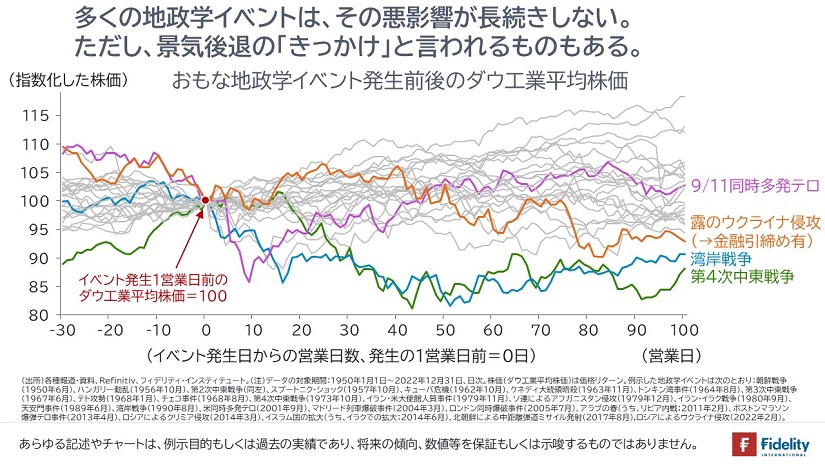

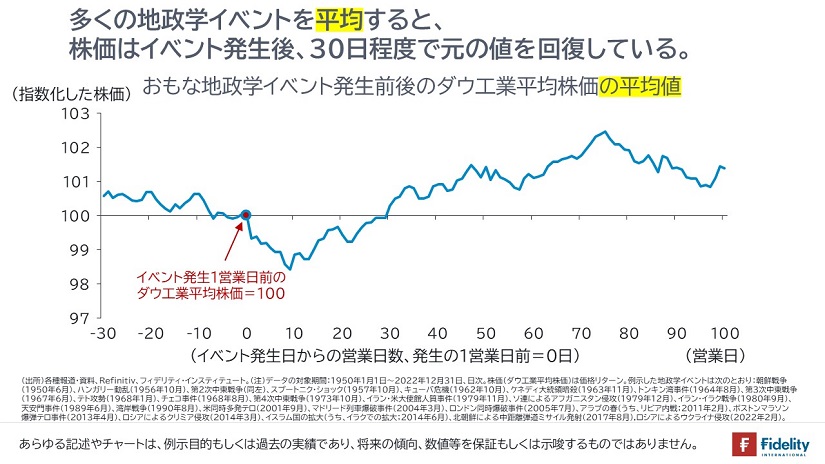

イランとイスラエルの対立が深まれば、当面はリスクオフになるものの、金融市場は同じ材料でずっと反応することはなく、次第にこれを材料視しづらくなるとみられます。

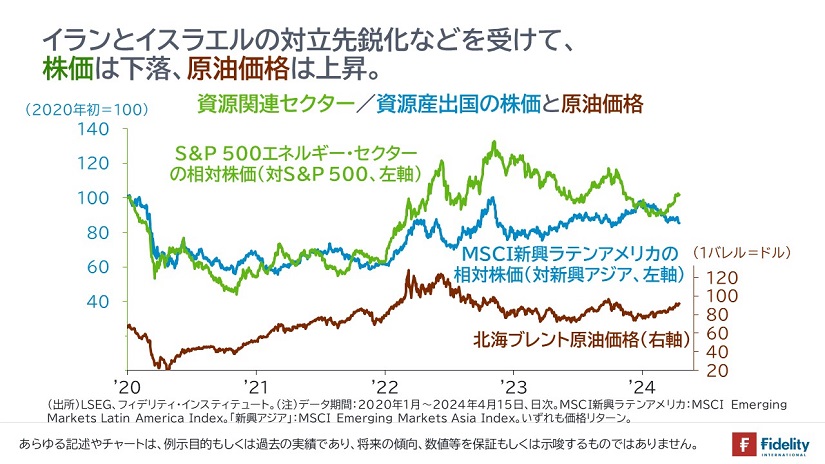

当面のリスクオフと同様に、当面は資源高がつづくとみられるために、どちらかと言えば、欧州やアジア諸国など(インドを含む)のエネルギーの輸入国がアンダーパフォームし、他方で、中南米などを含むエネルギーの輸出国やエネルギー関連の企業がアウトパフォームする可能性が考えられます(→また、根強いインフレ懸念もコモディティ市場やそれらを産出する国・地域や企業にとっての追い風になる可能性があります)。ただし、これは細かい話です。

いずれにせよ、今回も事態も、「長期・分散・積み立て投資」の基本を変えるものではありません。日々のニュースに振らされることなく、資産運用をつづけましょう。資産と時間の分散ができていない方は、それらを進めましょう。

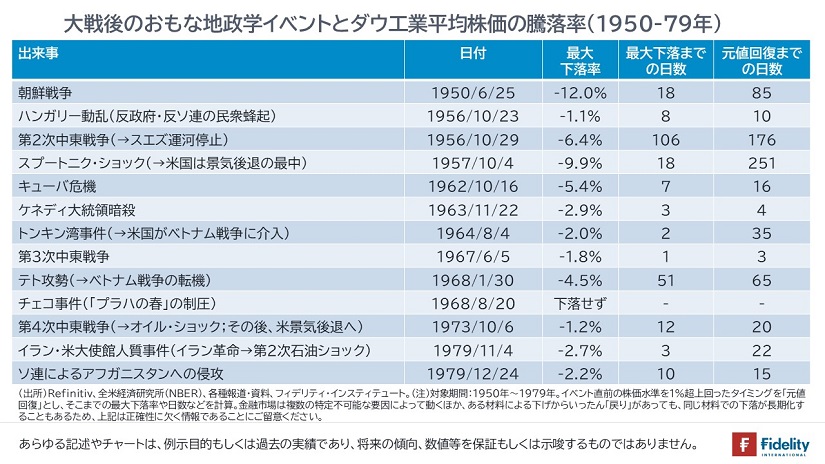

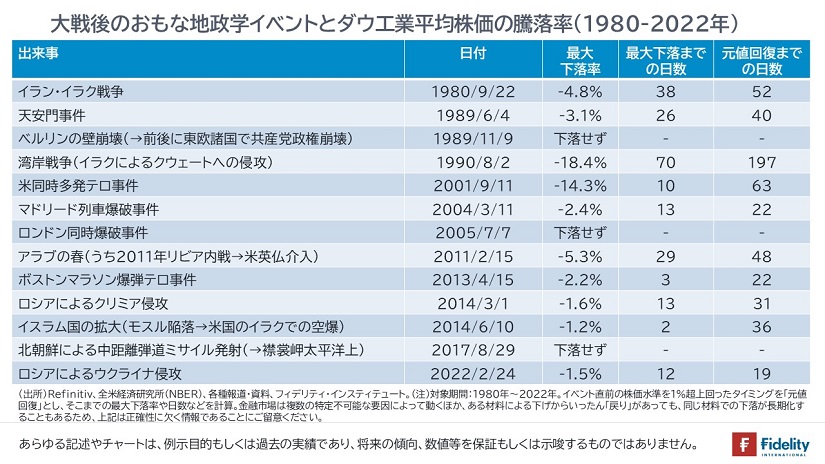

補遺データ:第2次大戦後のおもな地政学イベントと株式市場の反応

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは