(この記事は24年5月10日に公開したものを再構成しました)

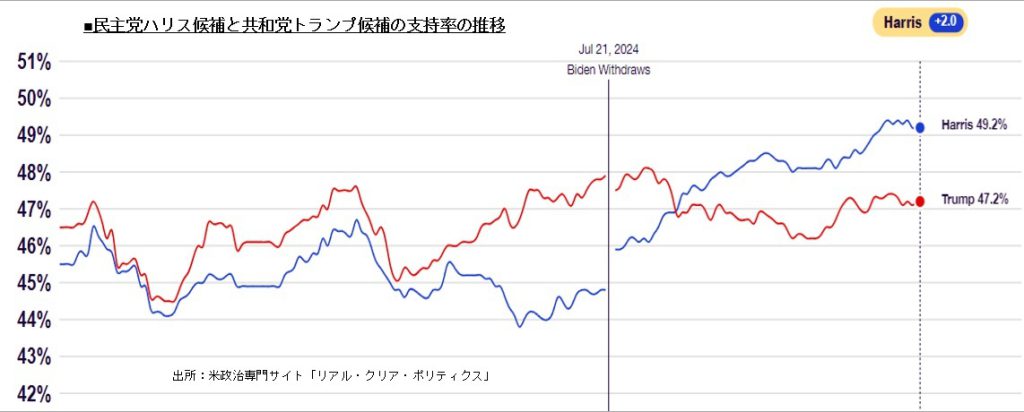

【QUICK Money World 荒木 朋】今年最大の注目イベントの1つで11月5日に行われる米大統領選挙まで1カ月を切りました。米大統領選の結果は国際政治の行方を左右するだけでなく、世界の金融・株式市場にも大きな影響を及ぼす可能性が高いため、世界の市場参加者が注目しています。当初は民主党のジョー・バイデン現大統領と共和党のドナルド・トランプ前大統領との戦いでしたが、バイデン候補が高齢問題などにより撤退を表明。代わってカマラ・ハリス現副大統領が新たな民主党の大統領候補になるなど、異例の選挙戦となっています。本記事では、2024年の米大統領選の注目点や過去との比較、民主党・共和党の両候補のそれぞれの政策がマーケットに与える影響などについて詳しく解説していきます。

2024年の米大統領選、過去の選挙とは何が違う?

2024年の米大統領選は過去の選挙と比べて異例な点が数多くあり、選挙戦の動向に世界の注目が集まっています。

一度落選したトランプ氏が再選を目指す

まず1つ目は、2020年の米大統領選で落選した共和党のトランプ氏が2024年の共和党の候補者レースを勝ち抜き、共和党の大統領候補として指名を受けたことです。

米大統領は2期(1期4年)を超えて選出されてはならないと憲法で規定されています。同一人物が米大統領を務められるのは連続・返り咲きを問わず2期8年となっていますが、米大統領選史上、2期目に落選し、その後に返り咲きを果たした人物はこれまで1人しかいません。第22代(1885~1889年)および第24代(1893~1897年)の大統領を務めた民主党のグローバー・クリーブランド氏です。

第45代(2017~2021年)の米大統領となったトランプ氏は2期目の再選を目指した2020年の選挙で民主党のバイデン氏に敗北。今回、トランプ氏は米大統領選史上2人目となる大統領返り咲きを目指す選挙となります。

トランプ氏が複数の訴訟を抱えている

今回、異例の米大統領選となるのは、一度落選したトランプ氏が米史上2人目の再選を目指すということだけではなく、共和党候補者として指名を受けたトランプ氏が複数の訴訟問題を抱えた状態で選挙レースに挑んだ点も挙げられます。米大統領経験者が起訴されたことは、これまで一度もなかったといいます。

トランプ氏は現在、バイデン氏の勝利を認定する作業を妨害しようとトランプ前大統領の支持者たちが連邦議会を占拠した事件に関与した罪や、ジョージア州での大統領選の結果を覆そうと州政府に圧力をかけた罪、機密文書を自宅で不正保管した罪、不倫にかかる口止め料の支払い記録改ざんの罪に問われており、選挙レースと刑事・民事裁判を同時進行で行う異例の展開となっています。

トランプ氏はいずれも無罪を主張するなど徹底抗戦の構えをみせていますが、不倫口止め料の罪に関しては有罪評決が出ました。大統領経験者が有罪評決を受けるのは初めてです。一方、機密文書の不正保管を巡る起訴は却下、連邦議会占拠、州政府に圧力をかけた罪に関しては判決が先延ばしとなりました。いずれも量刑言い渡しや判決などは大統領選後になる見通しで、ひとまず裁判が選挙レースに及ぼす影響は小さくなったといえます。

複数の裁判を抱えるトランプ氏にとって、米大統領選挙に再選すれば自らに「恩赦」を与えられるとの思惑が勝利へのモチベーションの1つになっているとの見方もあります。

トランプ氏が大統領就任時の『復讐』を宣言!

トランプ氏は米大統領に復帰した際、政敵への「復讐」を宣言し、2025年1月20日の大統領就任初日だけ「独裁者」になると公言しています。同日に大統領権限を行使し、「政権復帰の初日にバイデン政権のあらゆる国境開放政策を終わらせる」とし、不法移民の国外追放を可能とする「敵性外国人法」を発動するなどと発言しています。

民主党のバイデン氏は撤退しハリス氏が新たな大統領候補に!

民主党は現職のバイデン大統領が再選を目指し、一度は大統領候補として指名を受けました。バイデン氏は2023年11月20日に81歳の誕生日を迎え、米大統領の最高齢記録を更新しました。各種世論調査ではバイデン氏が大統領の職務を果たすには「あまりにも高齢過ぎる」と懸念を抱く米国民が多くなっているとの結果が多くなっていましたが、その懸念は現実のもとなります。

6月下旬に行われたバイデン氏とトランプ氏との大統領候補者テレビ討論会では、互いに「史上最悪の大統領」などと非難合戦となりましたが、バイデン氏は何度も言葉に詰まる場面があるなど精彩を欠きました。実際、討論会後の世論調査では「トランプ優勢」とみる国民が多数を占めました。この討論結果を受け、不安視されていたバイデン氏の高齢化問題が浮上し、民主党内でバイデン氏の選挙戦からの撤退を求める声が強まり、結局、7月に選挙戦からの撤退を正式に表明するに至ったのです。

バイデン氏に代わり、民主党の後継候補として指名されたのがハリス現副大統領です。ハリス氏はインド系の母とジャマイカ系の父の間に生まれ、2021年に黒人、女性、アジア系として初めて米副大統領に就きました。2016年の大統領選では民主党のヒラリー・クリントン氏が選挙戦に挑みましたが、トランプ氏に敗北し、女性初の米大統領就任を逃しました。女性の昇進を阻む見えない障壁を指す「ガラスの天井」を打ち破ることができるのか、ハリス氏は今回の選挙で米国史上初の女性大統領を目指します。

トランプ氏とハリス氏は7月、8月に行われた党大会で大統領候補としての指名を正式に受諾しました。「ランニングメート(併走者)」と呼ばれる副大統領候補は、共和党が中西部オハイオ州出身のJ・D・バンス上院議員、民主党は中西部ミネソタ州のティム・ウォルズ知事がそれぞれ指名されました。

バンス氏、ウォルズ氏はともに選挙のたびに勝者が入れ替わる「スイングステート(揺れる州)」と呼ばれる激戦州に位置する中西部の出身。大統領選の勝敗を左右するとされるミシガンやウィスコンシンなどラストベルト(さびついた工業地帯)に位置する州での地盤を固めて得票拡大を図る考えです。両氏は10月1日にテレビ討論会を行い、論戦を交わしました。

|

<関連記事> |

この他にも、QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!メールアドレスの登録だけでなく、Googleアカウント・Apple ID等でも登録できます。人気記事を紹介するメールマガジンや会員限定オンラインセミナーなど、無料会員の特典について詳しくはこちら ⇒ 無料で受けられる会員限定特典とは

そもそも米大統領選はなぜ重要?

そもそも米大統領選はなぜ重要なイベントになるのでしょうか。主な理由として、米大統領選の結果を受けて、今後4年間の米国の政治や経済の方向性が決まる点、大統領選が株価に影響を及ぼす点などが挙げられます。

大統領選挙と株価のアノマリー

全世界が注目する米大統領選は金融・株式市場にも大きな影響を及ぼします。株式市場では「選挙は買い」といったアノマリー(経験則)が聞かれることがよくあります。

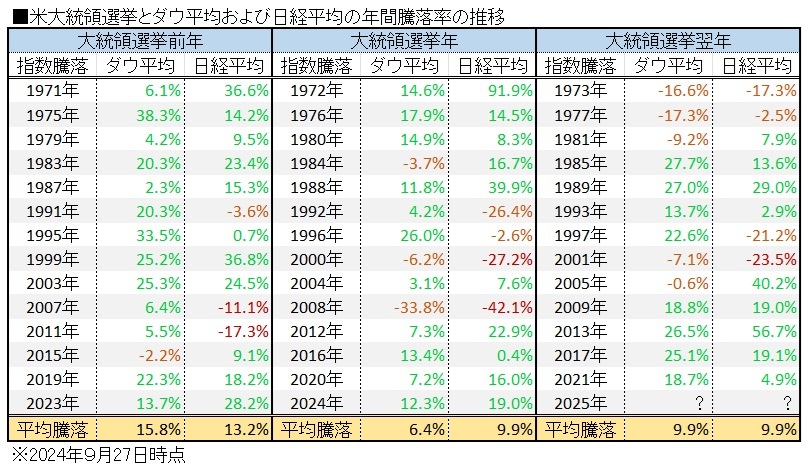

米大統領選と米国株の関係をみると、選挙前年に米国株は上昇する割合が高く、選挙年は前年に比べてパフォーマンスはさえないものの上昇が続くアノマリーがあるといわれています。大統領選の前年に株価が上がる要因として、現職の大統領が再選に向けて景気刺激策などの株高対策を打ち出しやすくなることが一因と考えられています。

一方、大統領選挙年は選挙戦が進む中で選挙結果を含む不透明要因が意識されるため、投票日に向けて投資家の様子見姿勢が強まる結果、株価はもみ合う展開になりやすいといわれます。

実際に1970年代以降のダウ工業株30種平均の年間騰落率をみてみましょう。大統領選挙前年にあたる1971年から2023年までの計14回のダウ平均の年間騰落状況は上昇した年が13回、下落した年は1回で、平均騰落率はプラス15.8%となりました。

一方、大統領選挙年は2020年までの13回で上昇した年が10回、下落した年は3回となりました。2024年は9月27日時点で12%強上昇しています。これを含めた平均騰落率はプラス9.9%となっています。上昇した年は圧倒的に多いものの、大統領選挙前年に比べると上昇率は小幅にとどまっています。

景気対策などへの期待から前年に大きく上昇した反動で利益確定売りも出やすいうえに、選挙結果を見極めたいとして投資家が様子見姿勢を強めることがパフォーマンスに影響している様子がうかがえます。

大統領選結果で米国の向こう4年間の政策の方向性が決まる

米大統領選挙と米国株のアノマリーについてみてきましたが、米大統領選挙の結果は日本の政治・経済や株価に与える影響も大きく、無視できないイベントです。米大統領選挙は4年に1度の一大イベントで、選挙結果で共和党政権になるのか民主党政権になるかで米国の向こう4年間の政策の方向性が決まってくるからです。米国と日本はともに自国経済を支える主要な貿易相手国でもあるだけに、米通商政策次第で日本経済を良くも悪くも揺るがすことになり、株価や金利・為替動向にも大きな影響を及ぼし得るのです。

2017年のトランプ政権では法人税率引き下げなど「トランプ減税」とされる抜本的な税制改革のほか、大規模なインフラ投資や「米国第一主義(アメリカ・ファースト)」の旗印のもと、追加関税の実施など保護主義的な通商政策を打ち出しました。当時は減税による米景気拡大期待や米株高が日本にプラスの影響を与える半面、米国の保護主義政策に加えて外国為替市場での円高基調が株価への重荷になる場面がありました。

2021年のバイデン政権では、コロナ禍における大規模な財政・金融政策の実施という特殊な状況下ではあったものの、「環境」重視の政策などを掲げてインフラの刷新やクリーンエネルギー技術の開発支援など「新しい産業政策」を推進してきました。コロナ対策による大規模な財政出動と金融緩和を実施した結果、米経済は持ち直し、インフレ圧力も強まったことで米利上げが矢継ぎ早に決まりました。その結果、外国為替市場でドル高・円安が急速に進み、日本株には追い風となりました。

このように、選挙後の新大統領の経済・財政政策は日本経済や日本株に大きな影響を及ぼします。経済・財政政策を受けた米経済の行方は、米国の中央銀行である米連邦準備理事会(FRB)の金融政策にも少なからず影響を与えます。日本株の投資家にとっても米大統領選の結果やその後の経済・財政政策を把握・分析することは、どのような投資スタンスで臨むべきかを判断する材料の1つとしてとても重要なことなのです。

米大統領選における各党の候補者の掲げる政策により、米国はもとより日本でも「政策関連銘柄・業種」への関心も高まりやすくなります。前回のトランプ政権時は、建設などのインフラ関連に加え、トランプ氏が日本や韓国など米軍が駐留している国に対して米軍の負担軽減や自国の防衛強化を迫る考えを示したことを受け、防衛関連がにぎわう場面がありました。バイデン政権時はインフラ整備関連や電気自動車(EV)、太陽光発電など環境関連などが注目されました。新たに大統領候補となったハリス氏もクリーンエネルギーなど次世代分野の投資を強化する方針を示しています。

| <関連記事> |

米大統領選挙はこれから本格化しますが、各種世論調査などを受けて、金融・株式市場では米政治の行方や米経済政策の先行きを少しずつ織り込んで取引されていくことが想定され、それに合わせてトランプ・ハリス両候補の政策方針で恩恵を受けそうな政策関連銘柄などが物色される可能性もあります。

米国では大手新聞社や報道番組など米大統領選挙の特集を組んでいるほか、大統領選挙に関する世論調査などを公表するウェブサイトも数多くあります。選挙戦絡みの報道で世論調査などの結果がよく引用されるサイトとして、米政治専門サイト「リアル・クリア・ポリティクス」や、政治経済などの世論調査の分析を行う「538(ファイブサーティエイト)」などがあります。

各候補者が掲げる政策の把握とそれに伴う政策関連銘柄の先行きを占う上でも、大統領選挙に関する世論調査を随時チェックするようにしましょう。

2024年の米大統領選で個人投資家が持つべきマインドとは?

米大統領選挙の結果が世界経済や株価に多大な影響を及ぼし得ることをこれまで説明してきましたが、今回の大統領選挙に対して投資家はどのような姿勢で臨むべきでしょうか。仮にハリス氏が当選した場合はバイデン政権の政策を踏襲する面も多いとみられるため政治・経済政策の大転換は想定しづらい半面、トランプ氏が返り咲いた場合には政策がガラリと転換する可能性もあります。そこで、本記事ではトランプ氏が勝利した場合を中心に考えてみましょう。

なお、米国大統領選に併せて実施される連邦議会の上院選の結果が重要です。大統領選でどちらが勝つにせよ、議会での多数派を与党・野党のいずれが占めるかが、選挙公約の実現や政策の実行を左右します。

「もしトラ」が起こればリスクは長期間に及ぶ覚悟を!

金融・株式市場では最近、「もしトラ」という言葉が再び使われるようになってきています。これは「もしトランプ大統領が再登場したら?」を意味するものです。トランプ氏のポピュリズム(大衆迎合)的な手法も手伝って、熱狂的な支持基盤をもつため、再選の確度が高いとみる向きからは「ほぼトラ」と踏み込んだ表現も聞かれます。

前述の通り、トランプ氏は「米国第一主義(アメリカ・ファースト)」を掲げて、自国の産業を保護するため外国からの輸入品に高関税をかけたり数量制限したりする保護主義的な通商政策をとることで知られています。前回の大統領時、政権2年目の2018年には通商政策において対中強硬姿勢を鮮明にした結果、米中貿易摩擦問題が表面化し、金融・株式市場を混乱に陥れた経緯もあります。

日米の巨大M&A(合併・買収)を巡る発言も注目を集めました。日本最大手の鉄鋼メーカー日本製鉄が2023年12月18日、米大手鉄鋼メーカーUSスチールを約2兆円で買収すると発表。これに対し、トランプ氏は「私なら瞬時に阻止する。絶対にだ」と発言。日本製鉄のUSスチール買収を巡り絶対反対の立場を鮮明にしました。

トランプ氏は円安を問題視する発言もしています。4月にはトランプ氏が「円安は米国にとって『大惨事』だ」と述べ、再選されれば「円安(ドル高)是正策を打ち出す」と考えられています。2024年後半に入り、日米の金融政策は米国が利下げ局面、対する日本は利上げに動いたためドル円相場については過度な円安・ドル高は起こりにくい環境になっているものの、トランプ氏が当選すればドル安(円高)を志向するとみられます。

大統領の任期は4年です。「もしトラ」が起これば、保護主義的な経済政策や外交政策などは4年にわたって続く可能性が高くなるということです。金融・株式市場が最も嫌うとされるのが不透明要因の多さですが、「もしトラ」が起きた場合はマーケットを左右する多くの不透明要因が意識されて、価格変動の大きさ(ブレ)を示す「リスク」が長期に及びかねないということを頭の片隅に入れておく必要があります。

過去の大統領選挙の前後に株価はどう動いた?

過去の米大統領選挙と米国株の関係性は前述した通り、選挙前年の米国株は上昇する割合が高く、上昇率も大きい傾向があり、選挙年は前年に比べてパフォーマンスはさえないものの、上昇が続く経験則があります。選挙翌年は下げる年が少なくないものの、上げた場合の上昇率は大きくなる特徴があることが分かっています。

一方、米国株(ダウ工業株30種平均)の動きに対して日本株(日経平均株価)がどのように推移したのかを示したのが下の表です。

日経平均株価の構成銘柄には輸出関連株も多く含まれ、円相場の動きに影響を受けやすい面があります。そのため、米国株の動きにすべて一致するわけではありませんが、おおむね米国株の上昇・下落に合わせて連動していることを示す結果となりました。米大統領選挙の結果を受け、新大統領が打ち出す経済・財政政策やFRBの金融政策の影響が日本株にも波及している構図が見て取れます。

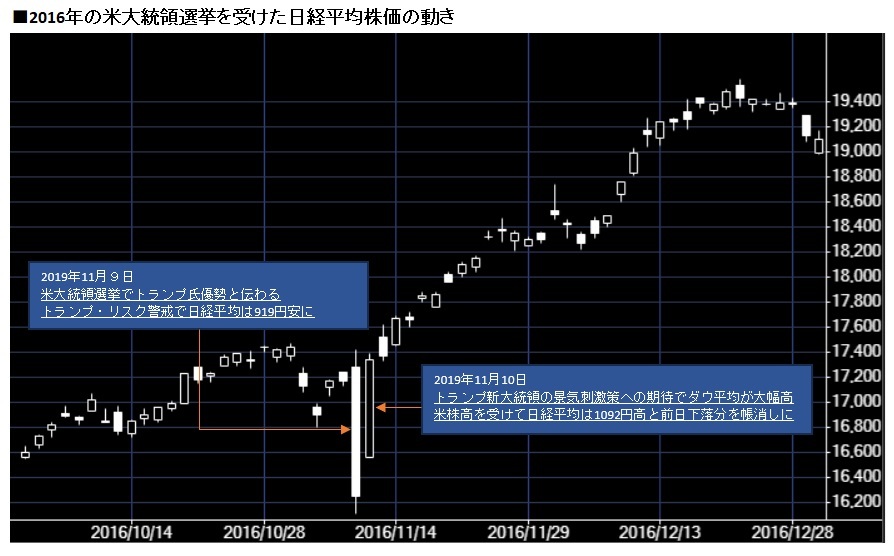

長期的な株価の動きは米国株に連動している様子が顕著ですが、短期的な値動きには注意が必要です。これが如実に示されたのが2016年11月8日に投開票された米大統領選挙戦でした。民主党のヒラリー・クリントン氏とトランプ氏が争った選挙では、世論調査で優勢が伝えられていたクリントン氏に対し、トランプ氏が巻き返して見事に勝利を飾りました。トランプ氏が当選に近づくなか、世界で最初に米大統領選挙という一大イベントをマーケットに織り込んで取引されたのが東京市場だったのです。

トランプ氏の優勢が伝わった2016年11月9日の東京株式市場は売りが膨らむ展開となり、日経平均株価は前日比919円安の大幅安で終えました。大幅安の理由として、トランプ新大統領の保護主義政策で米国の政治や経済の先行き不透明感が一段と強まるとの懸念が広がったためと解釈されました。

しかし、大統領選から一夜明けた9日の米株式市場ではダウ工業株30種平均が大幅高になりました。当時のマーケットニュースでは「8日投開票の米大統領選で勝利を確実にした共和党のドナルド・トランプ氏が掲げるインフラ投資や規制緩和などの景気刺激策に期待した買いが続き、相場全体を押し上げた」(NQNニューヨーク)と記されています。

9日に「トランプ・リスク」の思惑で急落した日経平均株価でしたが、10日は米株高を追い風に一転して押し目買いや買い戻しが優勢になり、終わってみれば1092円高と前日の下落分を帳消しにする大幅高となりました。その後も「トランプ・リスク」を指摘する報道が相次ぎましたが、結果は政策期待が勝り、年末にかけて株高ラリーとなったのです。

当時のトランプ氏は保護主義的な通商政策や政治の混乱を招きかねない発言がより警戒されていた面がある一方、法人税率の引き下げや規制緩和、インフラ投資など株価にとっては追い風となる政策も数多く掲げていました。結果的に株価は上向きであったものの、価格変動リスクが大きくなったのは事実です。

このように選挙前後では市場の見方や解釈が錯綜するため、相場は短期的に大きく変動するケースが少なくありません。個人投資家にとっては、株価の動きとともに市場参加者の解釈や見方を冷静に見極めたうえで、相場が落ち着きを取り戻し、相場の方向性がある程度出始めてから動き出しても決して遅くはありません。無駄にリスクをとり過ぎることは避けて、冷静に売買の判断をすることが大切です。

米大統領選後に個人投資家が注意するべき点は?

2024年の米大統領選についても、「もしトラ」を警戒する声は根強くあります。民主党のバイデン候補が撤退し、ハリス氏が新たな候補となって以降、世論調査ではトランプ氏の支持率はハリス氏を下回る状況が続いています。ただ、大統領選の行方を左右する激戦州の支持率ではトランプ氏を支持する州がハリス氏を支持する州を上回っており、勝敗の行方は最後になるまで分かりません。

米国では2022年から始まった利上げ局面は終了し、2024年後半に利下げ局面に移行しました。米景気は依然として底堅く推移していますが、FRBは景気の底割れを未然に防ぐ目的で9月に0.5%の大幅な利下げを決めました。年内の追加利下げも予想されています。

こうした状況で「もしトラ」における景気刺激策など株価に追い風となる政策がいかに打ち出されるかどうかもポイントになりそうです。利下げと米景気を後押しする政策がとられるなら株価の支援材料になるでしょう。半面、保護主義政策や外交を巡る混乱など「もしトラ」の負の側面に焦点が当たる場合は株価の重荷になる可能性も捨てきれません。

トランプ氏が再選されれば、対ロシア政策が転換し、ウクライナに領土の一部割譲や停戦を迫るのではとの懸念もささやかれます。

いずれにせよ、仮にトランプ氏が大統領に返り咲けば、相場の変動率(ボラティリティー)が上昇することが予想されます。つまり、相場のリスクは高まり、上にも下にも変動するリスクが大きくなり得るということです。株価の方向性や売買のタイミングを図るうえで、新米大統領の政治や経済・財政政策をくまなくチェックし、相場にとってのプラス要因とマイナス要因を十分に吟味することが重要になってきそうです。

トランプ氏の政策は株価にどのような影響を与えるのか?

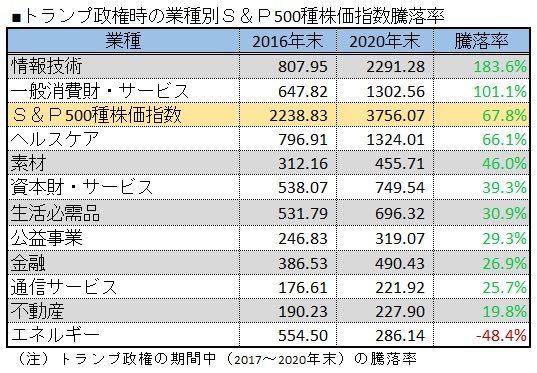

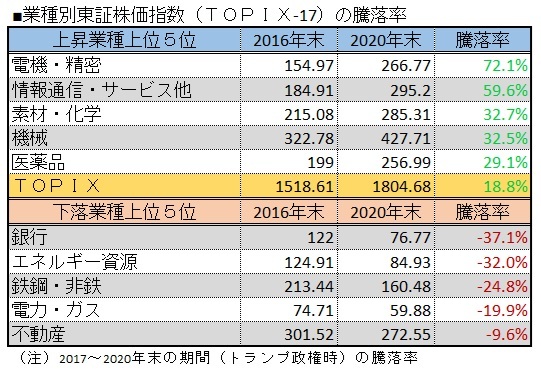

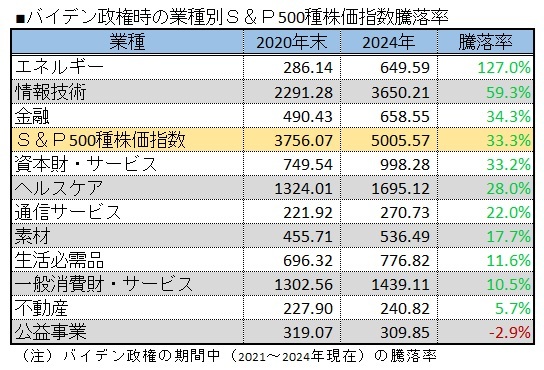

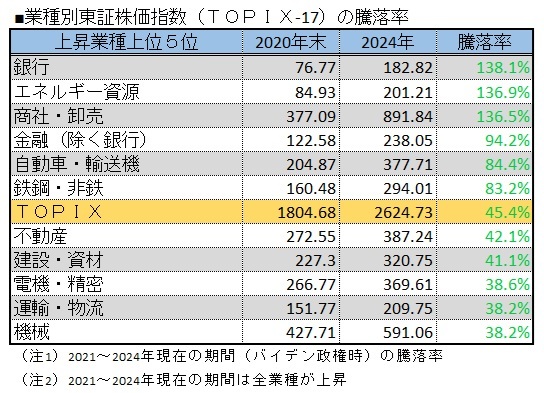

最後に、2017年以降に1期目の大統領を務めたトランプ政権と、2021年以降に1期目の大統領を務めているバイデン政権の期間中の株価の騰落率をみてみましょう。米国は業種別S&P500種株価指数、日本は業種別東証株価指数(TOPIX―17)を対象にランキングしました。

トランプ氏当選で恩恵を受けた業種は?

トランプ政権期間中の業種別S&P500種株価指数の騰落状況をみると、「情報技術」や「一般消費財・サービス」が大きく上昇するなど、11業種中、「エネルギー」を除く10業種が上昇しました。

トランプ政権は、法人税率の引き下げなどを柱とする「トランプ減税」や規制緩和、インフラ投資などの経済対策を打ち出しました。また、高圧的な外交政策や地球温暖化対策の国際的枠組み「パリ協定」から離脱するなど化石燃料への回帰を推進しました。このため、減税や規制緩和の恩恵を受けやすい大型ハイテク企業や軍需関連企業、石油・石炭企業、建設関連企業などがトランプ関連銘柄とみなされていました。

| <関連記事> |

トランプ氏の任期前半は緩やかな米利上げが段階的に実施されたものの、輸入関税の引き上げなど保護主義的な通商政策によりドル安基調となりました。任期後半は対中貿易摩擦の激化というマイナス材料があったものの、新型コロナウイルス拡大を受けた大規模な金融緩和などを受けて米金利が大きく下がったことで株価は押し上げられ、大型のハイテク・グロース株などが株価指数の上昇をけん引しました。

トランプ政権時の米株高は日本株にも波及する格好となりました。業種別東証株価指数(TOPIX―17)の騰落状況をみると、米ハイテク株高を追い風に「電機・精密」が上昇したほか、「素材・化学」「機械」など米国でのインフラ投資の恩恵を受ける業種の上昇も目立ちました。

今年の選挙では、トランプ氏の勝利を見込んだ「トランプ・トレード」が活発化する場面もあるなか、防衛関連や暗号資産(仮想通貨)関連の企業も有望なトランプ銘柄として注目されています。QUICK Money Worldではテーマ株として関連銘柄をまとめているほか、最新の銘柄物色動向をニュースで配信しています。併せてご確認ください!

<関連ページ>

<関連記事>

|

バイデン氏当選で恩恵を受けた業種は?

バイデン政権期間中(2021~2024年2月下旬時点)の業種別S&P500種株価指数の騰落状況をみると、「エネルギー」が大きく上昇し、トランプ政権時に上昇率トップだった「情報技術」もランキング2位に入っています。

バイデン政権は、脱炭素など「環境」重視の政策などを掲げて、クリーンエネルギー政策や大規模なインフラ刷新など「新しい産業政策」を推し進めました。このため、脱炭素に関連する電気自動車(EV)や太陽光発電といった環境関連企業、インフラ整備関連企業、新しい産業政策に伴う最先端半導体などのハイテク企業がバイデン関連銘柄とされました。

| <関連記事> |

上昇率1位となった「エネルギー」は、新型コロナの感染拡大が重荷となってトランプ政権時に大きく下落していた反動もあったとみられますが、バイデン政権のクリーンエネルギー政策への期待が関連銘柄への刺激材料となり、全体としてエネルギー業種を押し上げる一因になったとみられます。コロナ禍における任期前半の大規模金融緩和の継続も追い風になり、バイデン政権下でも大型ハイテク・グロース株は堅調に推移しました。

一方、「不動産」「一般消費財・サービス」「生活必需品」などの上げは相対的に小幅にとどまっています。物価高やインフレ対策による2022年以降の急速な利上げの影響を受けた金利上昇などが重荷になっているようです。

バイデン政権時の業種別東証株価指数(TOPIX-17)の騰落状況をみると、「銀行」「エネルギー資源」「商社・卸売」「金融(除く銀行)」などが上昇率ランキングの上位に入りました。

この期間は、2020年8月から大手商社株への投資を始めた米国の著名投資家ウォーレン・バフェット氏が22年、23年と商社株の買い増しを行うなど日本株への関心を高める出来事が相次ぎました。東京証券取引所が株価純資産倍率(PBR)1倍割れの上場企業に対して改善策の実施を要望したことも日本独自の支援材料として株高の一因になりました。

しかし、日米株価の騰落状況をみると似通った業種が上位に顔を出している点は興味深い現象といえます。日米の政治・経済の関係性は深いだけに、どちらの候補者が大統領になろうとも、米国株の動向が日本株にも影響を及ぼすことは間違いありません。

トランプ政権およびバイデン政権のいずれの期間中も業種別S&P500種株価指数で上昇率ランキング上位に顔を出したのは「情報技術」でした。米国の巨大テック5社「GAFAM」(アルファベット=グーグルの親会社、アマゾン・ドット・コム、メタ=旧フェイスブック、アップル、マイクロソフト)にAI半導体のエヌビディアを加えた「GAFAM+N」がここ数年の米国株および世界の株価をけん引しています。

「GAFAM+N」を中心とする米テック企業が今後も引き続き相場をリードしていくのかどうか気になるところです。株高が続くかどうかはマクロ経済環境や個々の企業業績次第というありふれた予測になりがちですが、ひとつ言えることは、トランプ・バイデン政権の期間をみても対中貿易摩擦の激化や新型コロナウイルス感染拡大、ロシア・ウクライナ戦争など多くの株価変動要因がありながらハイテク株が相場を主導した事実があります。

コロナ禍における生活様式の変化などを受けて、デジタル経済の進展も含めた技術革新が急速に進みました。そこで生まれた生成AIなどは、1990年代のインターネット普及や2000年代のスマートフォン登場などと同等の技術革新とされ、労働力不足などの社会課題の解決にも貢献すると期待されています。

政局がどうなろうと社会環境の変化に応じて、何らかの技術革新は進むことが想定されることを踏まえれば、情報技術などのテック企業が今後も相場の行方を左右する立場になることは間違いないでしょう。テック企業の動向を占ううえでも、今回の大統領選の両候補者の政策方針や選挙戦の行方をチェックするようにしましょう。

まとめ

2024年は世界が注目する4年に一度のイベントである米大統領選挙が行われます。現時点では2期目となる再選を目指す民主党のジョー・バイデン現大統領と、米大統領選挙史上2人目の返り咲きを狙うドナルド・トランプ前大統領が争う公算が大きくなっています。トランプ氏は複数の訴訟を抱え、一方のバイデン氏も米史上最高齢の大統領として高齢問題が懸念されるなど、異例の大統領選挙の様相を呈しています。

米大統領選挙の結果は米国政治の行方を左右するだけでなく、世界1位の経済大国である米国の経済政策の向こう4年間の方向性が決まる重要なイベントです。トランプ氏、ハリス氏の掲げる経済政策によって世界の経済や金融・株式市場に大きな影響を及ぼすため、世界の市場参加者が注目しています。むろん、日本経済や日本株の動向にも多大な影響を与える可能性が高いだけに、先行きの投資スタンスを適性に判断するためにも米大統領選挙に関心を持ち、その動向を随時チェックするようにしましょう。

「QUICK Money World」の有料会員になると、プロのマーケット予想や企業分析など全ての記事が読み放題となるほか、企業の開示情報やプレスリリースをメールで受け取れます。提供情報をもとにマーケット予想や企業分析まで行いたい方にピッタリです。マーケット予想から企業分析まで最大限活用したい方は、有料会員登録をご検討ください。メールアドレスの登録だけでなく、Googleアカウント・Apple ID等でも登録できます。詳しくはこちら ⇒ 有料会員限定特典とは

すごいすごい