※この記事はフィデリティ投信のWebサイトで11月13日に公開されたコラムの転載です

先週の米連邦公開市場委員会(FOMC)のハイライトは、パウエル議長記者会見での次の2つのやりとりでしょう。

【ヴィクトリア・グイダ】: ポリティコ(米国の政治メディア)のヴィクトリア・グイダです。トランプ次期大統領のアドバイザーの一部は、あなた(パウエル議長)は辞任すべきと述べています。トランプ氏があなたに辞任するよう求めたら、あなたは辞任しますか?

【パウエル議長】: いいえ。

【ヴィクトリア・グイダ】: ご回答を補足いただけますか。法的には辞任する必要はないとお考えですか?

【パウエル議長】: いいえ(=その必要はありません)。

(中略)

【アンドリュー・アッカーマン】: ワシントン・ポスト紙のアンドリュー・アッカーマンです。(中略)先ほどのヴィクトリアの質問をフォローアップさせてください。米国大統領にはあなたを解任したり降格させたりする権限があると思いますか?また、FRBは、大統領が一存で(中略)理事たちを降格させることが合法であるかどうかについて確認しているのでしょうか?

【パウエル議長】: (そうしたことは)法律上は認められていません。

トランプ氏は、今般の大統領選を通じて「バイデン政権下のインフレ」と「パウエル氏率いるFRBの『選挙直前利下げ』」を批判しました。また、トランプ氏は1期目当時から、「金融政策への政治介入」や「パウエル議長解任」の可能性に言及してきました。

トランプ次期大統領によるパウエル議長解任の憶測に対し、同議長は今回の記者会見で、自身の辞任を明確に否定しました。

パウエル氏は現在、①米連邦準備制度理事会(FRB)の理事、②同理事会の議長、③FOMCの議長の3つの任に就いています。このうち、①と②は大統領が指名の上、上院が承認します。③については、FOMCが慣例的に②の人物を議長に指名することになっています。

米ブルッキングス研究所は、②の解任(≒議長から理事への降格)については法的な規定がなく、①の解任については「非効率、職務怠慢、または職務上の不正行為」によって大統領にその権限があるとしています。他方で、③はFOMC次第です。

パウエル議長解任の可能性について、一部の米メディアは大統領選後に、トランプ氏のアドバイザーの話として、トランプ氏は「パウエル議長に2026年5月までの任期を全うさせるつもり」と報じています。

トランプ氏は、自身の規制緩和によるエネルギー生産の拡大によってインフレを抑制できると考えているようであり、であれば、おそらく今後は、FRBに利下げを求めるように思えます(→景気の良さを重視するトランプ氏が、FRBに「追加利下げを思いとどまるよう求める姿」は想像しづらく思えます)。また、トランプ氏はそうした思惑から、追加利下げを示唆しているパウエル議長を解任しないということかもしれません。

いずれにせよ、①いまだ完全雇用に近い労働市場と、②法人税や所得税の減税延長等による(さらなる)財政赤字の拡大、そして③(さらなる)金融緩和は、インフレや米国債利回り上昇の要因です。仮に、米国債が売られるとともに、(米中貿易戦争を含め)ドル安も進めば、さらなるインフレが生じたり、実体経済や株式市場が停滞したりする恐れもあります。

今後のトランプ氏のFRBへの姿勢や要求には要注目です。

米利下げ開始後の異例な金利上昇

最近の金融市場での話題のひとつは、FRBが利下げを開始したにもかかわらず、米10年国債利回りなど、米国の長期ゾーンの金利が異例に上昇しているという点です。

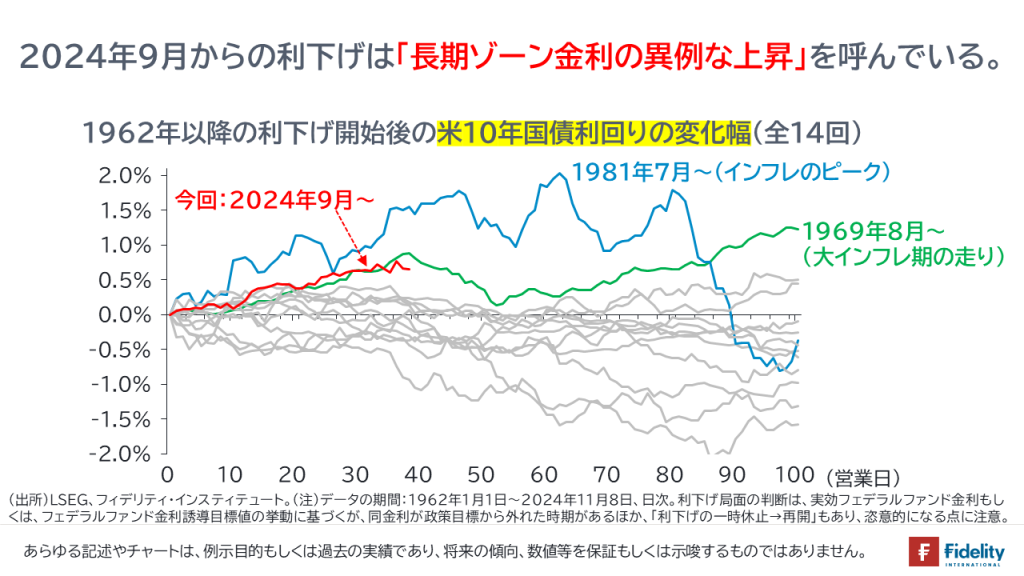

【次の図】は、1962年以降の全14回の利下げ局面における米10年国債利回りの変化をみたものです。利下げ開始1営業日前を0として、それ以降の利回りの変化幅をとっています。

今回【赤線】は、過去14回の利下げ局面のうち、2番、3番を争う10年国債利回りの上昇幅です。

この動きについて、金融市場では、「債券市場が、FRBの利下げにNoと言っている」と指摘されています。より一般的には、「景気堅調下での利下げ」や、「トランプ氏の政策による景気刺激やインフレ圧力、財政赤字の拡大」が利回り上昇の背景と考えられているようです。

米利下げ開始後の意外な2年‐10年フラットニング

債券市場がインフレや財政赤字の拡大を懸念しているとすれば、米国債のイールド・カーブ(利回り曲線;次節に【直近の画像】を掲載)は「スティープ化」しても良さそうなものです。

イールド・カーブのスティープ化とは、(2年金利よりも5年金利、5年金利よりも10年金利、10年金利よりも30年金利といった具合に)、より長い年限の債券ほど利回りが上昇することを指します。言い換えれば、「長短金利差の拡大」です。

インフレや財政悪化の懸念が出る場合、長めの金利ほど投資のリスクが高まるため、投資家は、より高い利回りを要求します。この結果、イールド・カーブのスティープ化が生じます。

ところが、今回の利下げ開始以降、イールド・カーブは逆に「フラット化」しています。

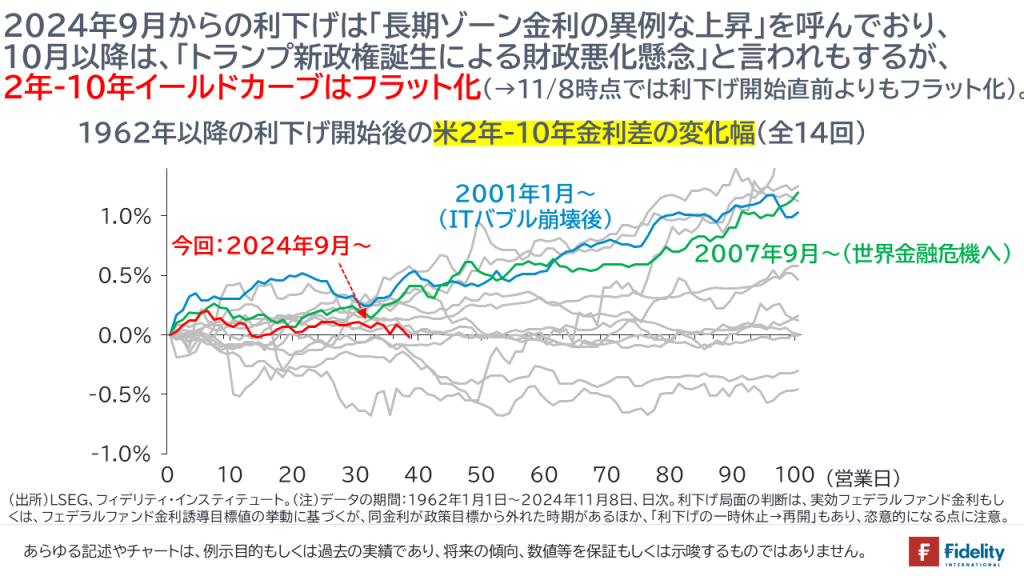

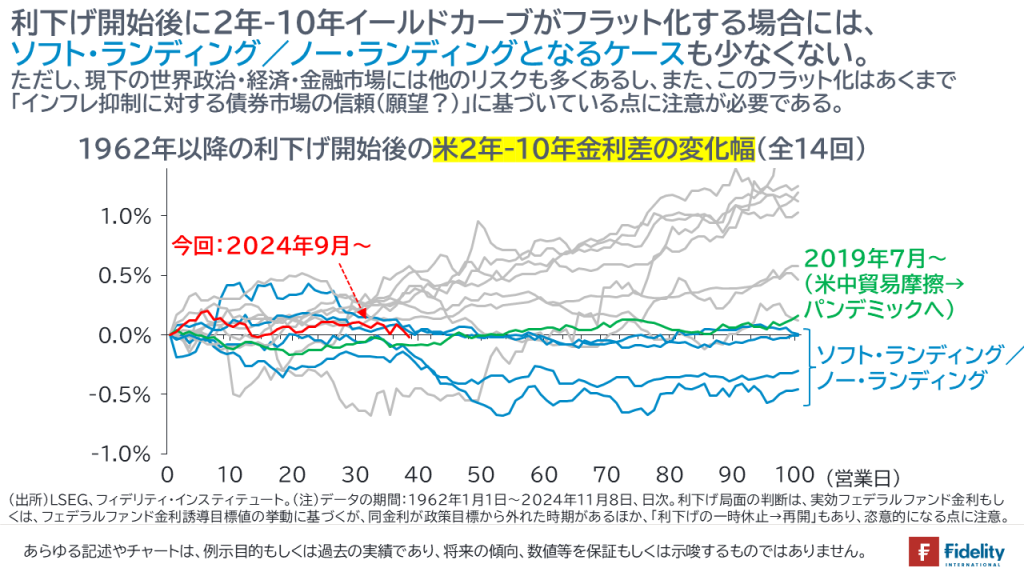

【次の図】は、1962年以降の全14回の利下げ局面における「米2年―10年金利差」(=10年国債利回りマイナス2年国債利回り)の変化をみたものです。利下げ開始の1営業日前を0として、それ以降の金利差の変化幅をとっています。

そうすると、今回【赤線】は、利下げ開始以降に「米2年―10年金利差」は、いったんは拡大したものの(=2年金利に比べて、10年金利のほうがより上昇した;【上の図】の【赤線】が上昇)、その後はトランプ氏の勝利オッズが高まった10月を通じて縮まったことがわかります(=10年に比べて、2年金利のほうがより上昇した;【上の図】の【赤線】が低下)。

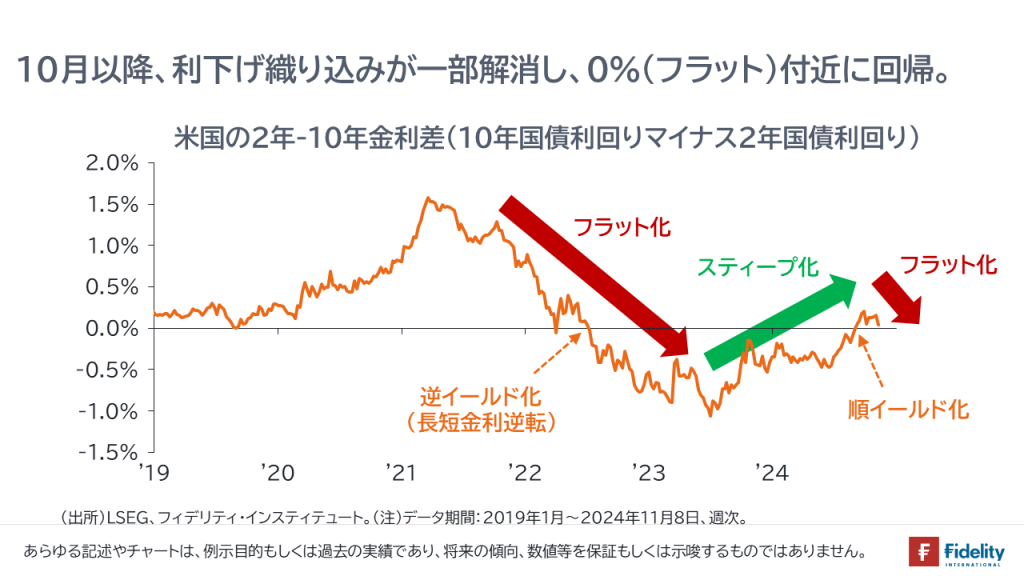

【次の図】は、米2年―10年金利差を時系列で表したものです。11月8日金曜日時点で、米2年―10年金利差は「0.04%」までフラット化しており、再度の「逆イールド」(長短金利の逆転)が視野に入ります(→債券市場の人たちにとっては「大きな出来事」です)。

たしかに、【2つ上の図】をみるかぎり、利下げ開始以降にイールド・カーブがフラット化することは珍しいことではありません。

ただ、今回は、「景気堅調(との金融市場の見方)」に加えて、「トランプ氏の政策による財政悪化」も見込まれているため、イールド・カーブがフラット化するのは解せません。

今般、「米2年―10年金利差」でみるようなイールド・カーブがフラット化している背景は、より短期ゾーンのイールド・カーブが教えてくれるかもしれません。

米利下げ開始後の異例な3ヵ月‐2年スティープニング

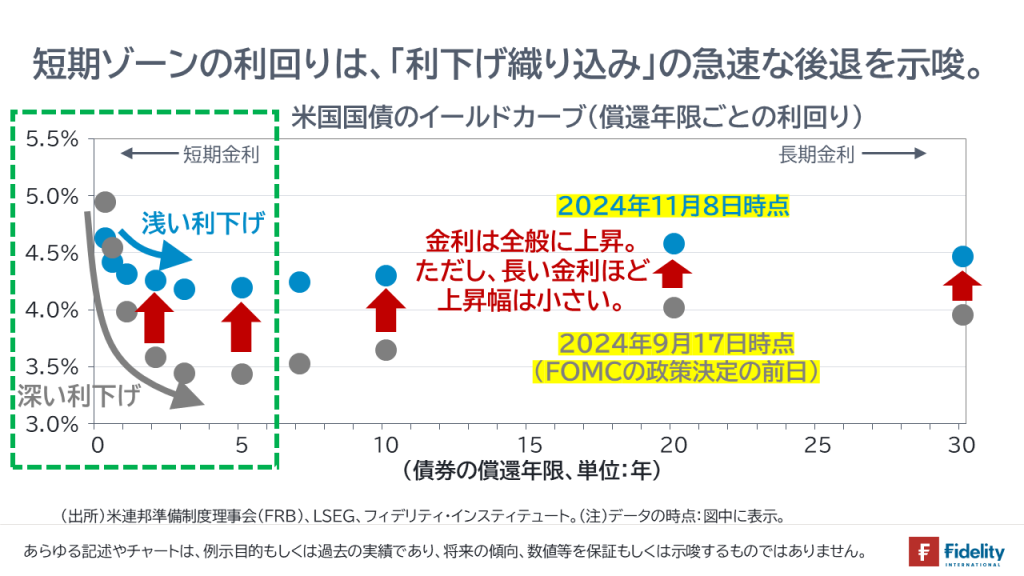

【次の図】は、最近の米国債のイールド・カーブをみたものです。【横軸】は残存年限、【縦軸】は利回り水準です。【灰色の点】が9月のFOMC政策決定の前日、【青色の点】が11月8日のイールド・カーブをそれぞれ表しています。

まず、【灰色の点】と【青色の点】のどちらとも残存3年程度のところまで(【横軸の0メモリから3メモリあたりまで】)をみると、「イールド・カーブが右下がり」になっていることがわかります(→【太い矢印】で補足)。

これは「債券市場が、今後の利下げを織り込んでいるために、長めの金利ほど低くなっている」様子を示しています。

簡単に言えば、「1年物の米国債利回りは今後1年間の政策金利の平均値」、「3年物の米国債利回りは今後3年間の政策金利の平均値」と考えられます。たとえば、今から1年経った後も利下げが続くと考えれば、3年物国債のほうが1年物国債よりも低い利回りで取引されることが想像できます。

ところが、最近になって「イールド・カーブの右下がり」の「角度」が浅くなっていることがわかります。これは、利下げ見通しが急速に後退していることを示しています。

この短期ゾーンにフォーカスしてみましょう。

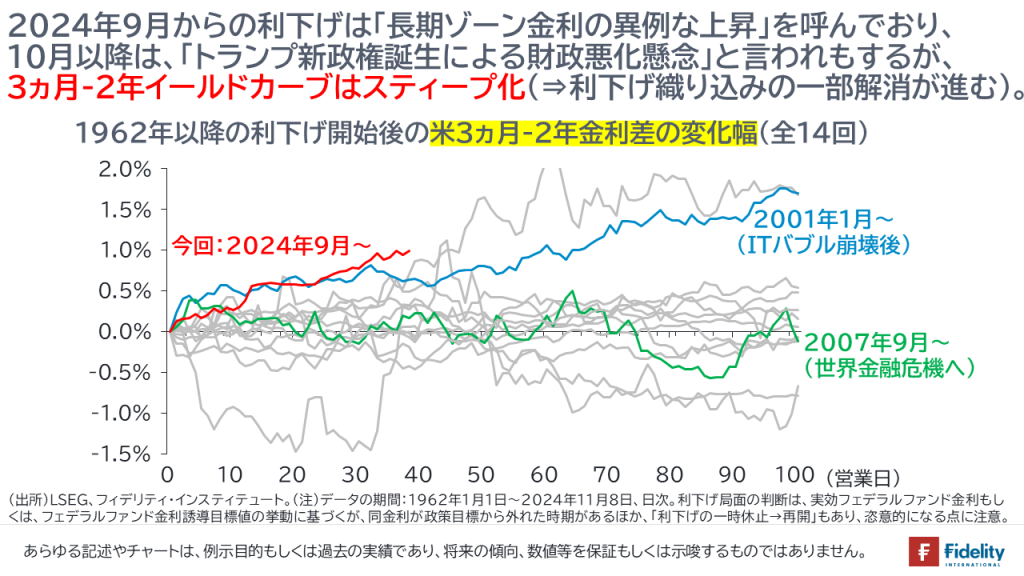

【次の図】は、1962年以降の全14回の利下げ局面における「米3ヵ月―2年金利差」(=2年国債利回りマイナス3ヵ月国債利回り)の変化をみたものです。利下げ開始の1営業日前を0として、それ以降の金利差の変化幅をとっています。

すると、今回【赤線】は、全14回の利下げのうち、「米3ヵ月―2年金利差」は最も高まっており、短期ゾーンのイールド・カーブは「スティープ化」しています(→先ほどの表現を使うと、残存2年までの「イールド・カーブの右下がり」の「角度」が浅くなっているということです)。

11月8日時点の「米3ヵ月―2年金利差」の水準は「マイナス0.37%」であり、利下げの織り込みは残っているものの、利下げ開始前の水準「マイナス1.36%」からはほぼ1%スティープ化しており(=残存2年までの「イールド・カーブの右下がり」の「角度」が浅くなっており)、利下げ織り込みの解消が進んでいます。

FRBを「信仰」する債券市場

以上の観察を、筆者の解釈をふまえてまとめると、9月の利下げ開始以降、

- 米国債の利回りは上昇しており、インフレや財政悪化への懸念がその背景とされている、

- 他方で、(インフレや財政悪化への懸念が金利上昇の背景であれば、たとえば、「2年―10年金利差」でみたイールド・カーブはスティープ化するはずだが、実際には)「2年―10年金利差」でみたイールド・カーブはむしろフラット化しており、直観とは逆に「インフレの鎮静化」(もしくは、長期ゾーン金利のリスク・プレミアム縮小)が織り込まれている、

- その背景は、「利下げ織り込みの急速な解消」にあると思われる。なぜなら、今後の利下げが少なく/小さくなれば、実体経済は引き締め圧力を受け続けて、インフレが鈍化する可能性が高まるためである、

言い換えれば、債券市場は、

- 「今景気が強いなら、FRBはさほど利下げしないだろう」、

- 「トランプ氏の財政政策で景気がさらによくなるなら、FRBはもっと利下げをしないだろう。場合によっては再利上げもあるだろう」、

と考えているようです。

すなわち、債券市場は、①FRBでしか支えられないほどの米国債の債務残高、②トランプ政権の誕生、をみてもなお、FRBの「インフレ抑制」に全幅の信頼を置いているようです。彼らは「過去40年のディスインフレ期を生きている化石」のようです。

ソフト・ランディング/ノー・ランディングを見込む市場

あらためて、【次の図】に、1962年以降の全14回の利下げ局面における「米2年―10年金利差」(=10年国債利回りマイナス2年国債利回り)の変化を示します。

すると、FRBの利下げ開始後に、「米2年―10年金利差」でみたイールド・カーブがフラット化するときは、「ソフト・ランディング」や「ノー・ランディング」のケースが多くなっていることがわかります。とても望ましい絵です。

これまでの多くのケースでは、①「利上げ&インフレの鎮静化観測&イールド・カーブのフラット化」→②「利上げ打ち止め&景気後退観測or利下げ観測&逆イールド」→③「利下げ開始&逆イールドの解消&景気後退&今後の景気回復観測」となります。

最近までわれわれは、③の位置にいたわけですが、仮に、①に舞い戻るとすれば、「景気後退はだいぶ先」ということになり、「イールド・カーブのフラット化」⇒「ソフト・ランディング」や「ノー・ランディング」は説明されます。

ただし、その前提は、前節でも述べたとおり、FRBが(たとえば)トランプ政権の政策によるインフレ圧力に対して利上げで抗したり、トランプ氏による金融政策への介入や利下げ圧力そのものに抗することができるということです。

FRBがそれをできなければ、イールド・カーブは大きくスティープ化して、実体経済や株価に悪影響が生じるでしょう。

イールド・カーブが織り込む「ソフト・ランディング」や「ノー・ランディング」は、(いつでもなんでも貨幣発行で救済する、そして、富裕層支援のバイアスがかかった≒インフレ・バイアスの)「FRBへの信頼」に依拠しています。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは