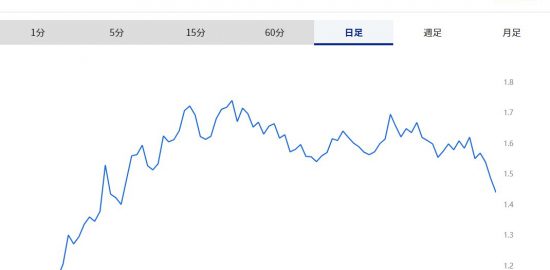

24日の米国市場で10年物の米国債利回りが3%台に乗せた。2014年1月以来およそ4年3カ月ぶりの高水準だ。米長期金利が小幅にせよ節目を突破し、市場はしっかり反応した。米ダウ工業株30種平均は400㌦を超える下げ幅、円相場は一時1ドル=109円台。日本株にとって米長期金利3%突破は売りなのか、買いなのか。2月に起きたVIXショックと同じ構図か、違うのか。デリバティブズコメントがQUICK端末のナレッジ特設サイトで展開している「US Dashboard」を使って再考してみる。

トランプ米政権は強面の通商政策を掲げる。これは暗にドル安志向も含まれるようにみえる。それでも日米金利差を素直に反映した円売り・ドル買いは出やすい。ドルインデックスも上向きつつある。

米長期金利の上昇は米景気の拡大とインフレ期待の上昇、これに米金融政策の正常化と国債発行増といった需給問題が絡む。景気については現時点で死角は見当たらない。ニューヨーク連銀が算出する国内総生産(GDP)予想「ナウキャスト」は1~3月期で2.91%、4~6月期については3.03%成長を想定している。

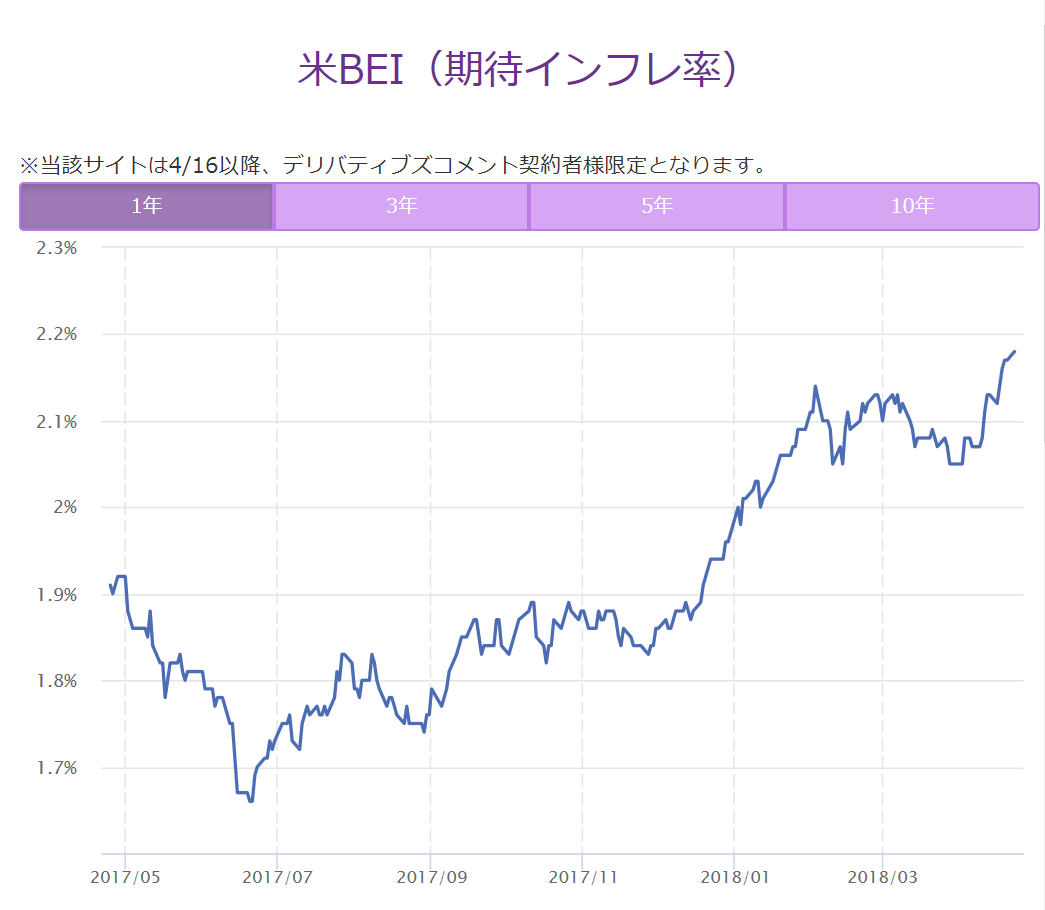

インフレ期待を示す「BEI(ブレーク・イーブン・インフレ)率」は米金利に先行する形で上振れ始めていた。これは原油高の影響を受けている。持続的にインフレ期待が上昇していくかどうかは不透明だ。原油高の要因の1つは地政学リスクだ。

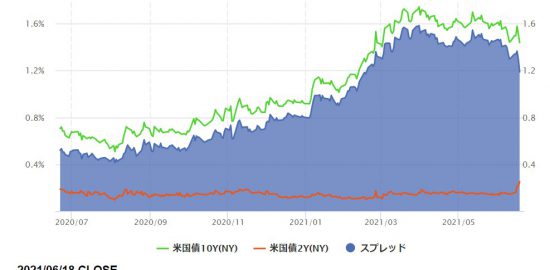

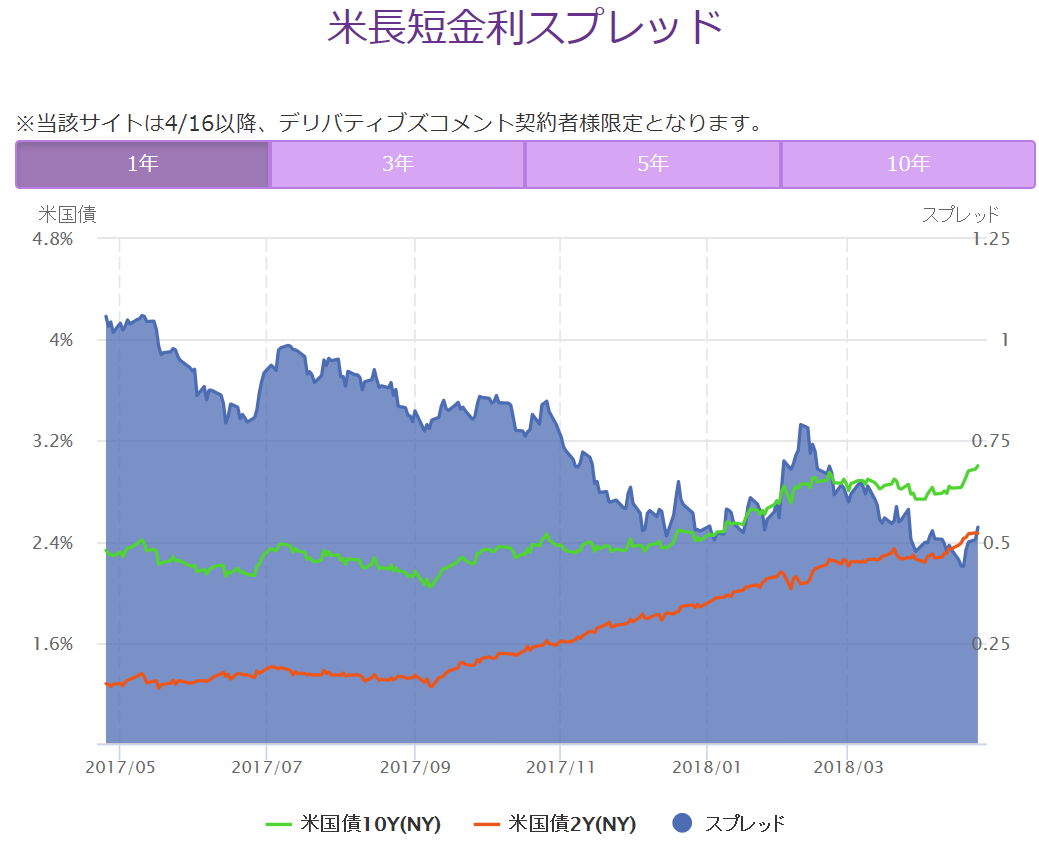

米長短金利の逆イールドを警戒する声があるようだ。足元ではむしろスプレッドが拡大している。3%乗せが示す景色はこれまでと違うかもしれない。いずれにせよ、逆イールドへ突入し景気が後退するリスクを織り込むと判断するには時期尚早であるのは間違いない。

米金融政策はあくまで正常化の過程にあるだけで、景気への引き締めを狙ったものではない。米アトランタ連銀のボスティック総裁は4月上旬、米メディアの取材に対し「景気を後退も過熱もさせない金利水準の中立金利と考える水準は、2.25~2.75%の範囲」との認識を示した。これを考慮すれば現状の政策金利であるFF金利は1.50~1.75%はまだ緩和的な水準と言える。

確かに直近と比較すれば米連邦準備理事会(FRB)が「引き締めに動いている」との表現は可能だ。ただ、あまりにも緩和的すぎた状態からの正常化である。シカゴ連銀の全米金融環境指数は切り返しているが、依然として緩和的とされるマイナス圏で推移している。(岩切清司)

※QUICKデリバティブズコメントで配信したニュースを再編集した記事です。トレーダーやディーラー、運用者の方々へ日経平均先物・オプション、債券現物、先物を中心に旬のマーケット情報をお伝えしています。ライター独自の分析に加え、証券会社や機関投資家など運用・調査部門への独自のネットワークから情報を収集し、ご提供しています。また、QUICKデリバティブズコメントでは特設サイト上で「US Dashboard」のサービスを始めました。米経済・市場の変化を見極めるツールです。