外国為替市場で円売り・ドル買いのモメンタム(勢い)がやや弱まってきた。

商品投資顧問(CTA)などの投機筋が主導して前日に1ドル=114円台と11カ月ぶり安値を付け、心理的節目の115円が視野に入ってきたが、市場では「現在語られているドル買い材料は『後講釈』の域を出ず、楽観的にすぎる」との空気が残る。CTAの一部は円買いに切り替えるタイミングをうかがっているようだ。

相場の流れに乗って順張りの戦略をとる「トレンドフォロー」型CTAはコンピューター経由で8月末以降、円売り・ドル買いの持ち高を積みあげてきた。原油高で潤ったオイルマネーが流入し米株高や米社債などのリスク資産に買いが増え、その裏返しで米債利回りの上昇圧力が強まるなか、「仕掛けるなら円売り・ドル買い」との空気が醸成された。

これにモメンタム重視の他のヘッジファンドが追随。「グローバルマクロ」など世界のファンダメンタルズ(経済の基礎的条件)をもとに戦略を立てる投機マネーは新興国リスクなどへの警戒感を保っていたものの、相場の流れにはあらがえず、様子見の姿勢を取らざるを得なくなった。

だが、グローバルマクロなどがリスクをとることに慎重な構えを完全に解いたわけではない。

野村証券の高田将成クロスアセット・ストラテジストは「CTAの持ち高はだいぶ膨らんでいる」と指摘する。そのうえで「ちょっとしたショックでも『現実路線』に回帰し、持ち高解消に動いておかしくない」とみている。

米国はカナダやメキシコと北米自由貿易協定(NAFTA)再交渉で妥結した。半面、中国とは互いに追加関税をかけ合い、歩み寄りの気配は感じられない。国慶節(建国記念日)の連休明けの中国市場は気掛かりだ。

CTAはイタリア財政問題も注視している。イタリアは15日を提出期限とする2019年の予算案を巡って欧州連合(EU)から修正を求められた。「CTAの一部はまずイタリア国債の先物やイタリア株を売り、リスク回避の局面に備えている」(外国証券の為替ディーラー)との指摘も出ている。

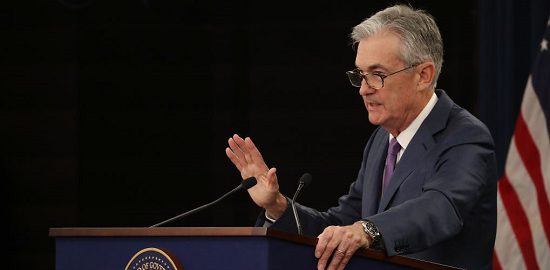

9月開催の米連邦公開市場委員会(FOMC)では今後の米利上げペースについて、年内にあと1回、2019年は3回、20年は1回という従来の想定が据え置かれた。パウエル米連邦準備理事会(FRB)議長は物価上昇に慎重な見方を示している。

みずほ証券の上野泰也チーフマーケットエコノミストは「日銀の追加緩和観測も強くない。金融政策の観点から円安が進む環境ではない」と話す。

上野氏はまた、「ここからの円の下落余地は1ドル=114円台後半程度までにとどまる」と予想する。2日の東京市場でも円の下値は堅めだった。勢い任せの円安・ドル高は転換点にさしかかってきたように映る。

【日経QUICKニュース(NQN) 尾崎也弥】

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。