第3部 投信選びのツボ ⑥ 簡単!実力ファンドはこうして見極める(外国株投信編)

前回に続く投資信託選びの実践編、2回目は外国株で運用するファンドが対象だ。ポートフォリオ(資産構成)の真ん中を占める資産になるので、しっかりいいファンドを選びたい。運用成績がいいのは米国株ファンドが中心だが、ファンドによっては投資先が特定銘柄に偏っている点は注意してほしい。

今回も日経電子版(PC版)の「投資信託サーチ」の詳細検索を使って実力ファンドを探してみよう。対象は一般的な投信(ETF、DC・ラップ・SMA専用、ブルベア型などを除く追加型株式投信)のうち、外国株で運用するファンドだ。ただ、同じ外国株でも先進国株(グローバル株を含む)と新興国株では性格が異なるので、別々に考える必要がある。

■「GAFAM」の組み入れ比率に注目

最初に実行するのは前回(第13回参照)と同様に「長期投資に不向きなファンド」のふるい落としだ。先進国株投信のうち、①分配金を出す回数(決算回数)が年12回か6回②実質信託報酬が2.2%以上③リスク水準の指標であるQUICKファンドリスクが最高位の「5*」④通貨選択型やカバードコール型⑤設定後年数が3年未満⑥長期投資に適したファンドかどうかの指標である「QUICKファンドスコア」が5以下――を除外する。ここで検索をかけ、投信サーチのプルダウン・メニューを使って運用成績(5年リターン)の順に表示する。

今回はこの時点で各ファンドの特色をざっと確認し、特定業種に投資するファンドや、いわゆるテーマ型投信を対象から外す。具体的には半導体株や、SNS、クラウド、金関連株などのファンドだ。今は運用成績がよくても投資対象が特定の業種や銘柄に偏っているため、これらのファンドは業界の好不調やテーマのはやりすたりなどの影響を大きく受ける。長く持つなら運用面の制約が少なく、自由に銘柄選別できるファンドの方が適していると思う。

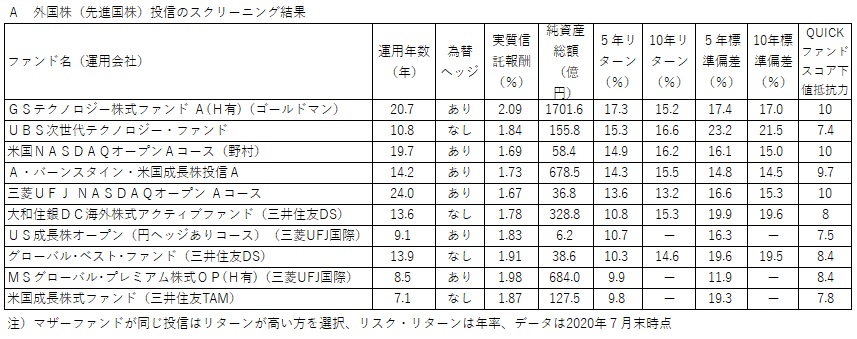

こうして残ったのが表Aの10本だ。7本は米国株投信で、残りの3本は世界の先進国株を投資対象としている。インデックス型投信の5年リターンをみるとニューヨーク・ダウ工業株30種平均連動型が平均で6.9%、MSCI-KOKUSAI(日本を除く先進国株)連動が4.0%なので、10本の運用成績はまずまずといえる。

このうち「GSテクノロジー株式ファンド」は運用歴が20年超で、今も売れ続けるロングセラー・ファンドに成長した。GAFAM(グーグル、アップル、フェイスブック、アマゾン、マイクロソフト)と呼ばれる米国の巨大IT銘柄の上昇相場にうまく乗り、実績を積み上げてきた。直近の月次レポートによるとGAFAMの組み入れ比率は3分の1を超える。

10年リターンがトップの「UBS次世代テクノロジー・ファンド」もIT関連が主な投資対象だが、意外なことにGAFAMの比率は1割弱と依存度が低い。ただし標準偏差は一番高く、値動きは少々荒い。逆に米国株ファンドで最も標準偏差が低かったのが「A・バーンスタイン・米国成長株投信」で、運用には安定感がある。

米国株ファンドを購入する際にはGAFAMの組み入れ比率は気に留めておいた方がいい。今の米国市場でGAFAM抜きに市場平均を超えるリターンを実現するのは不可能だろうが、依存度があまりに高いと運用成績はGAFAM次第となる。そうしたファンドはもしもGAFAMの相場が崩れれば基準価額は急落するだろう。直近の月次レポートでは「GSテクノロジー株式ファンド」以外にも、「三菱UFJ NASDAQオープン」「米国成長株式ファンド」などはGAFAMの組み入れ比率が3分の1を超えていた。

■「ヘッジあり」と「なし」、どちらを選ぶか

そもそも長期運用の柱にすえる外国株が米国株だけでいいかどうかは冷静に考える必要がある。米国市場は世界中で最も魅力的な株式市場だと思うが、20年先、30年先も米国が世界経済の覇権を握り続けているかはわからない。リターンを少々犠牲にしても、未来に保険をかけて米国以外の先進国に分散投資するというのも有力な考え方だろう。

その場合は「大和住銀DC海外株式アクティブファンド」以下の3本が候補になる。同ファンドと「グローバル・ベスト・ファンド」は成長株投資で有名な米独立系運用会社のティー・ロウ・プライスが実質的に運用している。「モルガン・スタンレー グローバル・プレミアム株式オープン」はキャッシュフローの創出力が大きい企業に長期・集中投資している。ポートフォリオの特性だと思うが、同種のファンドの中では値動きが緩やかで標準偏差が小さいのが特徴だ。

この10本の中には同一シリーズで「為替ヘッジあり」と「為替ヘッジなし」の2コースのファンドを持つものがある。ヘッジありの方が標準偏差は小さいケースが多いので、為替変動のリスクは負いたくないならヘッジ付きがお勧めだ。一方、金融資産の大半が円建てという人は、外貨建て資産を持つのは有効な資産分散の方法なので、ヘッジなしを選んでほしい。

■特定国限定のファンドは除外

先進国株ファンドと同じように、新興国株投信も選別してみよう。実は長期投資に向かないファンドを除外した後、5年リターンで単純に並べると、上位10本のうち中国株ファンドが4本、ロシア株ファンドが3本を占めた。トップになった「UBS中国A株ファンド(年1回決算)」は、過去10年の年率リターンが18.8%という堂々の成績だ。

成長性が新興国株投信の魅力なのだから、様々なリスクがあるのは承知のうえで高リターンのファンドに投資したいという人もいるだろう。しかし、この連載が想定しているのは長期で腰を据えた資産形成・運用だ。これから10年、20年もの間、新興国株投資を中国やロシア一国だけに依存するのはやはり心もとない。もともとリスクの大きい投資対象なので、ここでは分散投資の原則を守り、特定国・地域限定のファンドは除外することにした。

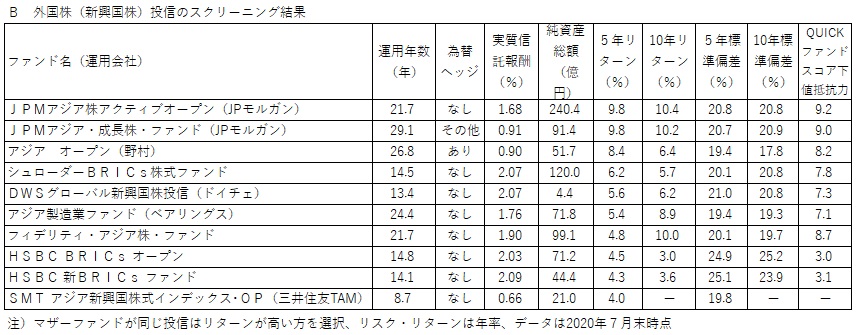

こうして残ったのが表Bの10本だ。このうち5本は運用歴が20年を超える古参ファンドで、個人的には風雪に耐えて生き残ってきた風格のようなものを感じてしまう。どのファンドを選んでも大きな間違いはなさそうな気がする。

この5本に唯一のインデックス型である「SMT アジア新興国株式インデックス・オープン」を加えた6本はアジア市場が投資対象で、中心は中国株になる。幅広く世界の新興国に分散投資しているのは「DWSグローバル新興国株投信」などだ。10番目にインデックス型が入っているが、運用成績がインデックス型を下回るようなアクティブ型にはどうにも投資意欲がわかない。

次回は選ぶのがちょっと難しいバランス型の実力ファンドを探してみよう。(QUICK Money World=北澤千秋)

●おことわり:来週14日は休載し、次回は21日に掲載予定となります。