2020年10月に実施し、好評を博したウェビナー<「北澤式」資産運用のツボ!~3つのミスマッチ・3つの禁じ手を解消するだけ~>の書き起こし版を公開します。日経平均株価が堅調な推移を続けるなか、今から長期運用を始めるべきかどうか、その場合の注意点は何か、など様々な疑問を抱えている投資家も多いと思います。本ウェビナーでは、長期運用への迷いを減らすための様々なテクニックやノウハウが説明されていますので、是非、ご覧になってください。(動画のアーカイブはこちら、登壇者の肩書やマーケットの状況等はイベント当時のものです)。

北澤千秋氏(以下、北澤):こんばんは。今日はセミナーにご参加いただきまして、ありがとうございます講師の北澤でございます。今日は、少しだけでも皆さんの資産運用のお役に立てるような話ができればと思います。

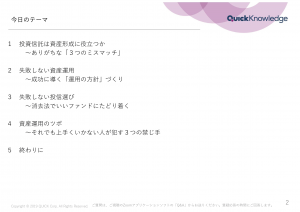

今日は投資信託の話が中心になります。なぜ投信か。それは、最も身近で、お手軽な資産運用の手段です。

運用しようと思っても、なかなかうまくいかない背景には、ちょっとしたミスマッチがあるのかなと思います。そのミスマッチを解消していくと、多くの方が資産運用で変なことにならないはずです。

まず第一には運用の大方針を作りましょう。もう一つは投信選び。つまり良いファンドに辿り着きましょうという話。ここまでできると、だいたいまあなんとかなるんじゃないのかなって思うんですが、それでもうまくいかないな…という場合は、三つのやっていはいけないことをやっている気がします。そのあたりを今日はお話します。

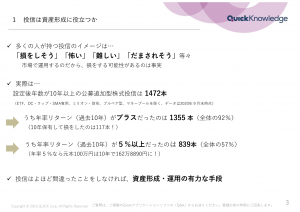

投信に持つイメージというのは、特に初心者の方がそうなんですが、あまり良いイメージをお持ちでない方が多いみたいです。「損しそう」「怖い」「難しい」「騙されそう」というイメージです。マーケットで運用する以上、損をする可能性があるのは紛れもない事実です。実際のところどうかと言うと、設定後の運用年数が10年以上の公募追加型株式投信が、今年の9月末時点で1472本あります。過去10年の年率リターンがプラスだったものが1335本、全体の92%です。10年持っていて損した、というファンドは117本だけでした。

そのうち、年率リターンが5%以上のものが839本、全体の57%。年率5%を10年複利で運用すると、100万円が10年後に162万円になる計算です。さらに10%以上のファンドは、146本(17%)ありました。年率10%で10年運用できると、100万円が259万円になります。こういうファンドに巡り合えれば、とても良い、という話です。

相場によって、プラスの投信の割合は動くのですが、大体いつ計測しても、9割以上は10年以上の運用で年率プラスとなります。ということは、よほど間違ったファンドを買うことをしなければ、投信というのは資産運用や資産形成をする際の有力な手段になるように考えていいと思います。

10年運用して損してしまった117本の中身を見てみると、実は、特殊なファンドが多いんですね。新興国通貨建て資産に投資したり、デリバティブを駆使したりと、おそらく普通の人が投資しようと思わないようなものが中心なんですね。普通のファンドを普通に選んでいけば、10年持てば損はしないだろう、というのが投資信託の実際の姿ではないかと考えます。

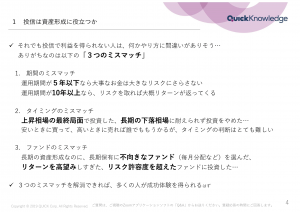

それでも投信で儲けられないという人がいるとするならば、おそらく、やり方に問題があるんだろうと思います。ありがちなミスマッチは、運用期間のミスマッチです。たとえば3年くらいしかお金を運用する期間がないのだけれども、実はすごく高リターン・高リスクのファンドを買ってしまった、あるいは運用期間が10年以上とすごく長いにも関わらず、損をするのが怖いと言って低リスクファンドを買ってしまった、というケースです。

もう一つはタイミングのミスマッチですね。上昇相場が始まる安い時に買って、高い時に売れば誰でも儲かるのは当たり前の話なんですが、実はそのタイミングは難しいもので、実はその上昇相場の一番最後で買ってしまったとか、長くダラダラ下げるような相場が続いて耐えきれなくなって辞めてしまったとか、タイミングで投資をしようと思ってタイミングで失敗してしまうパターンもあると思います。

3つ目はファンドのミスマッチです。長期の資産形成のつもりで運用しているのに、長期保有するのに不向きなファンドを選んでしまった、あるいは運用期間が短いのにリターンを高望みし過ぎてしまった。あるいは自分のリスク許容度を超えてしまった。そういうファンドのミスマッチというのもあると思います。

この三つのミスマッチを解消できると、おそらく多くの人が成功体験を運用で得られるんじゃないのかなと考えています。

では、この三つのミスマッチを回避するため、どうしたらいいか、という点ですが、そこで運用の大方針を決めてもらいたいのです。

まずは運用期間を考える。運用期間によって、許容できるリスクは大きく変わってきます。グラフは、2000年以降の「日本除く先進国」の株式指数なんですが、2000年以降、2回の大暴落がありました。一つはITバブルの崩壊、もう一つはまだ記憶に新しいリーマン・ショックです。どんな暴落相場でも、大体10年くらいで回復するのが、世界の株式マーケットです。運用の期間が短い場合、暴落に直面してしまうと、回復する時間がなくなってしまう。つまり、取り戻すチャンスが来なくなる。例えばITバブルの崩壊からダラダラと2~3年下げたのですが、この暴落前の高値で買った人でも7年近く我慢するとちゃんと戻ってきたんですね。その後、リーマン・ショックが始まりました。大きく下げたんですが、これも6年くらいで、元の水準まで戻りました。運用期間が長いと、大暴落になっても、それを回復できるチャンスというのは必ず出てくるんです。大体、10年程度と見ていて良いと思います。

なぜ10年かというと、景気サイクルが二つぐらい回るくらいの期間だからです。景気が悪くなって、良くなって、悪くなって、良くなって、という期間であり、それくらいの期間をみておけば、どんな暴落相場でも元に戻るということです。もちろん例外もあり、例えば1929年のニューヨークの大暴落、世界大恐慌ですね。ダウ平均は2年7か月で86%下落、回復までに25年かかりました。日本では1989年の平成バブル崩壊で、まだ30年経過しても、崩壊前の高値を抜けていません。

ただ、これは全部高値で一括投資した時の話です。実は、バブルのピークで一括投資するなんていうことは、よほどのことがない限り、ないと思います。後で詳しくお話ししますが、積立投資だと全然違う風景になってきます。日本株を89年の高値から積立投資をしても、すでに10年近く前から、投資の損益は黒字化しています。

話は少し逸れましたが、運用の期間は、実はすごく大事なんです。期間が短い人は、あまり大きなリスク取てはいけない、期間が長いのであればリスクを取ればよいのです。

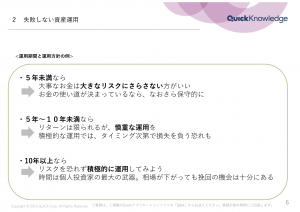

例えば運用期間が5年未満だという方は、大事なお金を大きなリスクにさらさない方が良い

と考えます。特にお金の使い道が決まっているのであれば、本当に保守的でいいんと思います。5年後に子供は大学に行くので大学の資金を作りたい、5年後に住宅を買うつもりで頭金を増やしたい、というように使い道が決まっていて減っては困るようなお金は、個人向け国債といった資産に回すのがいいのかなとと思います。

また5~10年くらいであれば、慎重な運用を心がけていただきたいと思います。積極的にやりすぎると、暴落と重なった時にタイミング次第では損失が出てしまうかもしれない。10年以上あるなら、リスクを恐れずに積極的に運用して頂いていいと思います。個人投資家の最大の武器は時間です。決算に迫られることがない、例えば3月末に成績をどうにかしなければいけない、といった制約がありません。10年の運用期間があるのならば、挽回の機会は十分にあるのです。

次はリスク許容度の話です。リスク許容度という言葉はよく聞くと思うんですが、色々な要因によって決まります。例えば、損失耐性といって、どれくらいの損失なら耐えられますかという話です。お金の性格も、数年後の使い道が決まっているお金か、という視点もあります。あとは年齢、家族構成ですね。

私、こういう話をしながら、結構リスク許容度が低いんですが、うちの奥さんはさらに損するのが嫌い、つまりリスク許容度が低いです。もう本当に人それぞれで、家庭のリスク許容度がどれくらいかによって、投資対象にしたも変わってきます。

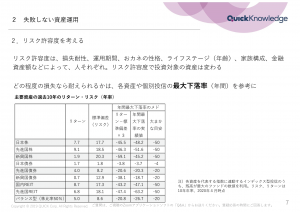

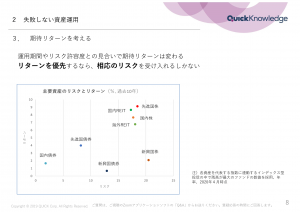

リスク許容度はどういうふうに考えたらいいのか。一つの目安にしてもらいたいのが、個別投信の年間の最大下落率を参考にしていただければと思います。この表にあるのは主要な資産に連動するインデックス型投信の10年間の年率のリターンとリスクです。リスクとは、年間どれくらいの大きさで価格がブレるのか、という意味です。予想されるリターンは、標準偏差をプラス/マイナスした範囲に、確率論的に68%の割合で収まるとされます。また、標準偏差を3倍をプラス/マイナスした範囲に99.7%が収まるとされます。確率論的には、最悪の事態として、そのあたりを一つの目安として想定すればいいのではないのでしょうか。個別の投信についても、同じような目安の見方ができます。

例えば日本株の場合、想定される年間最大下落率の目途は45.5%、リーマン・ショックの時は実際48%下げています。先進国株は46%に対して、51.6%。最悪の事態、どうなるのかが分かると思います。最悪の場合、株やREITといったリスク資産は半分になるぞ、日本の国内債はマイナス4%くらい、海外債券はマイナス2割くらいか、と覚えておくと良いと思います。

リスク許容度が低く、年間5割も下がると本当につらい、という方の対応策は三つあります。一つは低リスク資産に投資対象を変える、二つ目は高リスク資産への投資額を少なくする、三つ目はバランス型投資です。国内債券ではリターンが低くて運用しているという実感がないのであれば、本格的に分散投資を検討するべきです。本日は時間がないので細かい話できません。例えばバランス型投資の場合、過去10年で年率5%くらいのリターンが出ます。

次に考えるのは期待リターンです。リターンをどれくらい期待しますか、ということなんですが、実はこれ、リスクとの見合いで決まります。高いリターンを希のであれば、相応のリスクを取る必要があります。例えば先進国株とか国内株はリターンが高く出ますが、リスクも高いです。リターンを優先するなら、それなりのリスクは受け入れるしかないということです。

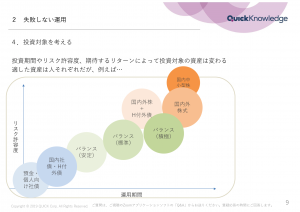

次は、投資対象です。運用期間とリスク許容度、それから期待するリターンが見えてくれば、それに応じて、投資対象の資産は変わってきます。適した資産というのは人それぞれだと思います。例えば、リスク許容度が本当に低く、運用期間も短い場合は、預金や個人向け社債といった資産にしていただきたいと思います。リスクを取れる期間は10年以上です、という方は国内外の株式中心で良いかと思います。

世界の低金利環境は近年続いており、リターンがしっかり出る資産は意外と少ないのです。なので、株をどう上手に使うかが、資産形成の非常に大事なポイントになっています。国内の中小型株はリスクが高いのですが、良いファンドもいくつかあります。運用機関がもう少し短く、リスク許容度も低いのなら、バランス型で分散したファンドを選ぶべきですかね。バランス型も、株の組入比率が7~8割のものもあれば、低リスク型だと2~3割のものもあり、運用期間とリスク許容度と期待するリターンによって、決めるのがよいと思います。

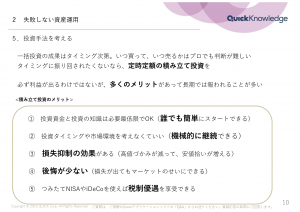

さて、投資対象が決まったので、次は投資の方法ですね。一括投資は、タイミング次第では効率的で、安いところで買い、高いとこで売ればよいのですが、いつが相場の大底なのか、天井なのかは、本当に判断が難しい。私たち、普通の人が投資のタイミングを考えてうなりたくない。そういう方は、定時定額の積立投資が一番良いと思います。

定時定額は、決まった時期、たとえば毎月月末とかに、毎月1万円というように、決まった金額を積み立てていく投資方法です。最近、長期積立分散投資と色々なところで言われ、積立投資が流行ってきていることは良い事だと思うんですが、乱暴な説明もあります。積立投資はリスクが無くなります、という方もいるのですが、そんなことありません。必ず利益が出るわけではないです。けれども定時定額の積立投資は、多くのメリットがあります。そして長期的には報われることが多い投資方法だと言えます。

メリットの一つは、ハードルの低さです。簡単にできるんです。小学生からできます。今のネット証券では、100円積立もあります。知識も株投資と違って、難しい勉強ありません。個別銘柄の勉強もいりません。必要最低限でOKです。

また、タイミングとか市場環境を考えなくても機械的に続けることができます。いつ買おうか、もう売ろうかと、そういうことに頭を悩ませなくていいのが、積立投資です。

損失抑制の効果もあります。毎月毎月、相場が高くても低くても一定額を買うということは、つまり、高値掴みの機会が減って、安値で拾う機会が増えます。平均購入単価を抑制することで、損失を抑制するという効果が期待できます。

4つ目のメリット。これは、心理的な話ですが、積立投資は機械的にやってるので、損をしても仕方ない、と思えるんです。後悔することがあまりないのです。例えば一括投資で損をすると、あの時買わなきゃよかった、といったことばかり考えてしまう。

最後に、積立でNISAやiDeCoを使うと、税制優遇を享受できます。運用益に税金がかからないというのは、結構大きいです。

注意すべき点もあります。まず一つは、必ず儲かるわけではないこと。積み立てを始めて、どんどん右肩下がりで相場が下がっていくと、毎月毎月積み立てるため、含み損が膨らんでいくことになります。もうひとつ、時間かかるんこと。積立は、長い時間をかけて、成果を享受するものだと思います。

最後は、忍耐と覚悟です。下のグラフは日経平均連動型インデックス型投信で、2000年1月から今年の9月まで、1万円ずつ積み立てたシミュレーションです。折れ線グラフが基準価額です。ITバブル崩壊やリーマンショックという、2度の大きなショックがありました。オレンジ色の折れ線が投資元本、面グラフが資産の時価評価ですが、計10年くらい含み損を抱えています。最大の含み損は元本の37%まで膨らみ、その時に頑張って耐えて、結果どうなったかというと、今年の9月、元本の249万円はほぼ2倍の486万円になりました。積立投資はどんな時でも続けるぞ、という忍耐と覚悟が必要です。

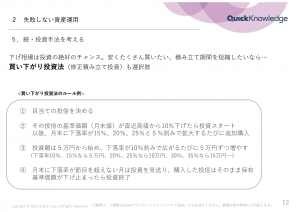

一方、積立期間を短縮したい、あるいは安い時にチャンスをもっと活かしたい、という方には買い下がり投資法というのものがあります。

買い下がり投資法を私は「修正積立投資」という名前で呼んでいます。これは、投資対象を決めたあとに、10%くらい高値から下がったら投資をスタートし、下落率が5%刻みで下がる度に追加購入していく方法です。投資額は5万円で始め、下落率が10%刻みで広がるたびに5万円ずつ増やす。下落率が増えない月は投資を見送ります。下げ止まったら投資終了で、購入した投信はそのまま保有します。この方法でリーマン・ショックの時、先進国株投信を購入したらどうなったかを計算したところ、全部で6回の投資機会があり、投資金額は110万円になり、10年後に元本の3倍になりました。同じ時期に1万円ずつの積立投資をスタートして、元本110万円になるようにすると、11年経過してもまだ3倍になっていません。