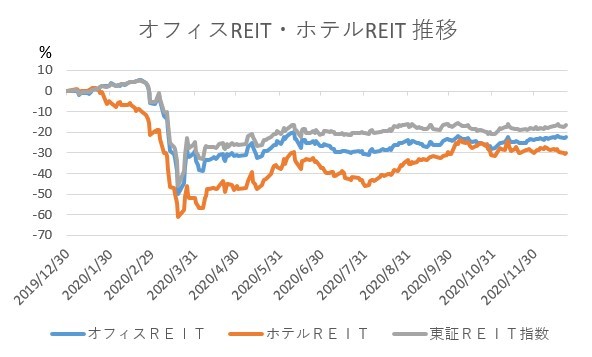

【QUICK Market Eyes 川口究】足元でJ-REIT(上場不動産投資信託)市場が堅調だ。日本株相場に対する過度な出遅れ感の修正が始まったとの見方が浮上する。金融緩和の点検の表明した日銀の買入については、その上限の引き上げやETF(上場投資信託)を通じた買入れに切り替える可能性が指摘されている。今後も都心のオフィス需要が漸減するリスクが警戒される一方、Go Toキャンペーンの再開や東京五輪などホテルへ需要の回復が期待される。

■「買われても不思議はない」

J-REITの極端な出遅れ感の解消が進み始めている。現在TOPIXが20年初から足元までに4%ほど上昇している一方、東証REIT指数はおよそ20%下落したままとなっている。野村証券はリポートでその顕著な出遅れ感に注目する向きが出てきている可能性があり、「12月22日現在J-REITの加重平均配当利回りは4.2%、株価/NAV(株式の純資産倍率に相当)倍率は0.95倍で、買われても不思議はない水準にある」と指摘していた。年初から2割下落しているJ-REIT相場がその水準や持ち前のディフェンシブ性から下がりにくい状況となっており、こうした状況を踏まえれば、「今後のJ-REIT相場は少なくとも下値は堅く、更に出遅れ感を解消する形で上昇する展開となることも現実的になってきていると考えられる」との見解を示した。

※東証REIT指数とTOPIXを12月1日を100として指数化(12月30日前場終了時点まで)

■日銀は買入上限の引き上げ?ETF通じた買入れに?

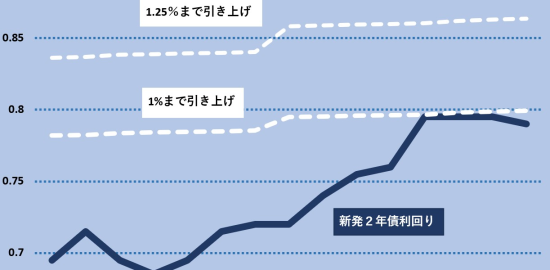

日銀はJ-REITの買入れルールを部分的に変更し、買入が継続される可能性も考えられる。日銀が18日の金融政策決定会合で経済・物価への下押し圧力が長期間続くとみて、「物価目標2%を実現するためのより効果的で持続的な金融緩和の点検」を行うと表明したこと受けて、野村証券は同日付リポートで、「物価目標2%の実現までほど遠い状況が続く限りは、現在の金融緩和政策のパッケージを縮小方向に変更することは難しい」と指摘。少なくとも来年3月の時点で新型コロナの影響が相当程度収束していることは考えにくいことから、「J-REITの買入れペースについても年間約900億円を基本としな がら、上限を年間約1800億円とする現在の方針から変更しない」と予想した。

買い入れ対象銘柄のうち、既に5社については保有投資口が買入上限の10%に近づいていることから、過去に買入上限比率を5%から10%に引き上げた経緯に触れ、「21年3月にもJ-REITの買入上限比率を引き上げる可能性がある」とみている。また個別銘柄毎の保有比率上限を気にせずに済むREIT-ETF(上場投資信託)を通じた買入れに切り替える可能性も考えられるという。

日銀のJ-REIT買入れ継続は基本的にはJ-REIT相場や各銘柄への影響は限られるとする一方で、「東証REIT指数連動ETF通じた買入れに切り替えるとすれば、現在は日銀の買入対象とはなっていない信用格付AAマイナス未満の銘柄群にとって信用補完的な意味合いでプラスとの見方が生じる可能性がある」という。

■オフィス・ホテル需要は?

在宅勤務、リモートワークなど働き方の多様化で、オフィスの在り方が変化してくる可能性があり、今後も都心のオフィス需要が漸減するリスクが警戒される。三菱UFJモルガン・スタンレー証券の試算によれば、J-REITのオフィスビルの稼働率は10月末で98.7%と、前月末比でマイナス0.2パーセントポイントとなった。三鬼商事による東京都心5区のオフィス空室率は11月末時点で4.33%と2月の1.49%をボトムに9カ月連続上昇を継続し、平均募集賃料は8月に80カ月ぶりに下落後、4カ月連続で下落した。オフィス賃貸市場の軟化が顕在化していることから、同証券は「J-REITのオフィス稼働率も今後低下傾向を継続する可能性が高い」とみている。

経済が正常化が期待される中、旅行・宿泊の需要の回帰でホテルの回復が見込めそうだ。ホテルセクターでは、インバウンドやビジネスの需要が当面見込めない中、コスト削減で損益分岐点を引き下げる努力を続けている。三菱UFJモルガン・スタンレー証券はインバウンド・マンスリー・トップピックのリポートで、「世界的に感染拡大が続きウイルスの変異種への懸念も高まるなど、正常化への期待値が低下しやすい環境では、特にインバウンド関連銘柄は軟調な展開が続きやすいと考えられよう」と指摘。その一方で、「大きなリバウンドにはGoToキャンペーンの再開、あるいは追加の現金給付といった政策的措置の実行を待つ必要がありそうだ」とも指摘。政府のGoToキャンペーンが一定の効果を持ったこと自体はポジティブに受け止めておくべきだとして、「経済が正常化に向かい、政策のサポートを受けて観光需要が一層回復基調を強めた場合には、インバウンド関連銘柄も力強く回復に向かう公算が大きい」とみていた。東京五輪の開催方法によってはさらに需要が大きく戻ることも考えられる。

<金融用語>

NAVとは

NAVとは、投資信託の純資産総額のことで、Net Asset Valueの略。純資産総額は投資信託の貸借対照表(バランスシート)の資産から負債を差し引いた額であり、それを単位口数に換算したのが基準価額になる。 ただし、REIT(不動産投資信託)では純資産に、投資不動産物件の簿価と鑑定評価額の差額に当たる含み損益を加えた額を指すことがあり、REITの投資基準としてこれを発行済み投資口数で割って求めた一口当たりNAVを決算説明書などで開示している上場REITもある。REITの市場価格である投資口価格をこの一口当たりNAVで割ったものが、不動産時価を考慮した株式のPBR(株価純資産倍率)に相当し、投資口価格の割安・割高の度合いを判断する参考値になる。

.png)