(この記事は2021年2月5日に公開したものを再構成しました)

【QUICK Money World 辰巳 華世】株式市場でデリバティブ取引の存在感が高まっています。デリバティブ取引なんて聞くと、難しそうだな……と思う人がいるかもしれませんが、実は多くの投資家にとって既に馴染みがある取引だったりします。注目のデリバティブ取引の仕組みや種類、メリットやデメリットなどをわかりやすく紹介します。

<目次>

- デリバティブ取引とは?

- デリバティブ市場について

- デリバティブ取引の種類

- デリバティブ取引のメリット

- デリバティブ取引のデメリット

- まとめ

デリバティブ取引とは?

「デリバティブ」とは株式、債券、金利、外国為替、通貨、金、原油など元の商品から派生した金融商品です。そして「デリバティブ取引」とは、株式などの原資産から派生した金融商品の取引のことを指します。デリバティブは、金融派生商品と呼ばれています。

デリバティブ取引は、将来の売買価格を決めて取引することで価格の変動リスクを回避できたり、実際の投入金額より大きな取引ができるレバレッジを効かせた売買ができたりといった特徴があります。デリバティブ取引の中心は、主に機関投資家などいわゆるプロの投資家たちです。もちろん個人投資家がデリバティブ取引をすることも可能です。ただ、デリバティブ取引は仕組みが複雑なので、取引を行う際は十分な投資経験と知識が必須になります。

とっつきにくい印象を与える「デリバティブ」という言葉。自分には関係のない話だと感じる人もいるかもしれませんが、実際は株式投資をする人にとっては既に馴染みがある取引です。日経平均先物やTOPIX先物など株価指数先物といった言葉を耳にしたことがあると思いますが、これらはデリバティブ取引です。

株価指数先物取引は株式相場の行方に大きな影響を持つ取引です。「先物主導で日経平均が急落・急騰」といった報道をよく目にすることがあると思います。日経平均先物などのデリバティブ商品をチェックすることは、株式相場の行方を把握するためにとても大切です。

また、為替レートを原資産としたデリバティブ取引である為替予約。これも実は個人投資家にとって身近なデリバティブ取引の一つです。為替予約とは、将来のある時点で行う為替取引について為替レートと数量を事前に取り決めておく取引で、外貨建ての資産価値に影響を与える為替変動リスクのヘッジなどに使われています。

個人型確定拠出年金(iDeCo、イデコ)や少額投資非課税制度(NISA)で外国株式や外国債券の投資信託を持っている投資家は多いと思います。よく見てみると外国資産を組み入れた投資信託には、「為替ヘッジあり」と「為替ヘッジなし」の2タイプがあります。この「為替ヘッジあり」の投資信託では、運用会社が為替予約を使って為替ヘッジをしています。ちなみに、「為替ヘッジあり」の投資信託は、「為替ヘッジなし」のタイプよりも手数料が割高になっていることが多いです。

馴染みがあまりない様に感じるデリバティブ取引ですが、実は意外と身近にあり活用されています。なので、たとえデリバティブ取引をしなくても、投資家にとってデリバティブ取引を知ることはとても重要なことです。

デリバティブ市場について

デリバティブ市場とはデリバティブ取引が行われるマーケットのことです。取引所取引と店頭取引(OTC取引)の2つがあります。先ほどお話した日経平均先物は、大阪取引所に上場しているため取引所取引になります。このように取引所取引は、金融商品取引所や商品取引所などで上場商品(株式、オプションなど)を売買する取引のことを指します。

一方、店頭取引(OTC取引)は、売手と買手が相対で行う取引です。証券会社や銀行と投資家が直接行う取引のことを指します。

FXという名称で有名な外国為替証拠金取引(FX取引)も、デリバティブ取引に該当し、その多くが店頭取引として売買されています。FXには、東京金融取引所で売買される取引所取引(くりっく365)もあります。

デリバティブ取引の種類

デリバティブ取引は、「先物取引」、「オプション取引」、「スワップ取引」の大きく分けて3つに分類することができます。一つずつみていきましょう。

先物取引

先物取引は、日経平均先物など株式投資家にとって一番身近なデリバティブ取引かもしれません。先物取引とは、将来の予め定められた期日に特定の商品をいくらで取引するか、契約時に決めた価格での売買を約束する取引です。取引所を通じて取引が行われます。

例えば日経平均先物で仕組みを簡単に説明します。日経平均株価が3万7000円の時に日経平均先物を使った取引をするとします。決められた期限までに日経平均株価が上昇すると思えば日経平均先物を「買い建て」ます。

期限日に日経平均株価が例えば3万8000円に上昇していたら、「買い建て」た投資家は上昇分の利益を得ることができます。一方、3万6000円に下落していたら差額分の損失を証券会社に支払うことになります。このように決済方法は「契約時に約束した時点の価格」と「決済時点の価格」の差額を決済する差金決済となります。

指数が期限までに下落すると予想して、日経平均先物を「売り建て」から入ることもできます。その場合は、損益の考え方が「買い建て」の逆になります。

先物には、株価指数先物だけでなく、債券が対象の「債券先物」、金融商品や金利が対象の「金融先物」、為替相場が対象の「通貨先物」などの種類があります。

先物取引と取引形態は同じで、返済方法が差金決済ではなく現物決済となる「フォワード取引(先渡取引)」があります。先物取引との違いは、先渡取引は売り手と買い手が1対1で取引が行われる相対取引(=店頭取引)で、個別に「価格」「数量」「決済方法」を決めることが可能です。

| 先物取引 | 先渡取引 | |

| 取引場所 | 取引所 | 店頭(相対) |

| 取引条件 | 取引所規定の標準化された条件 | 売り手と買い手の個別合意 |

| 決済方法 | 反対売買の差金決済 | 契約に基づいた現物決済 |

オプション取引

オプション取引とは、将来の予め定められた期日に、ある値段で商品を売買する「権利」を購入する取引です。売買するのは「権利」です。手数料であるオプション料を払い「権利」を買います。

代表的なものに、日経平均株価に連動する日経225オプションがあります。簡単にイメージを説明すると例えば半年後に日経平均株価を3万7000円で買う「権利」を500円で買う。半年後に日経平均株価が上昇。例えば4万円になったら買う「権利」を行使すれば利益(4万円-3万7000円-500円=2500円)がでます。一方、株価が3万5000円などに下落した時は、損をするので権利を放棄することができます。

オプションは「選択権」という意味です。「権利」を買った人は、取引を選択することができます。期日に権利行使して取引したら損をすると判断したら、権利を放棄することができます。その場合の損失は、当初購入したオプション料(上の例だと500円)だけになります。一方、権利の売り手は権利放棄はできません。

オプション取引は、株価指数が対象の「株価指数オプション」など為替相場が対象の「通貨オプション」、債券が対象の「債券オプション」などがあります。

スワップ取引

スワップ取引は、あらかじめ約束した条件で金利や通貨などのキャッシュフローを交換する取引のことです。スワップとは、「交換する」という意味です。スワップ取引では、変動金利と固定金利を交換するなど性質の異なる支払い義務を交換することも可能です。金利の上昇・低下のリスクヘッジとして使われます。

金利スワップでは元本の交換はせず金利部分だけを相手と交換します。店頭取引で行われるので取引相手と取引条件や期間などを予め決めて取引します。金融機関が金利変動リスクのヘッジ手段として使ったり、企業の借入金の金利ヘッジに使われたり、個人向け金融商品に組み込まれたりしています。

デリバティブ取引のメリット

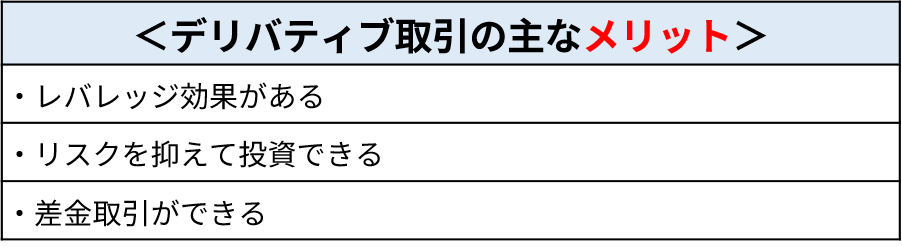

デリバティブ取引には多くのメリットがあります。主なメリットは以下です。

一つ目は、レバレッジ取引ができ、手持ちの資金以上の取引が可能な点です。一定額の証拠金を入れることで、自己資金よりも大きな取引ができます。そのため大きな利益を狙えますが、一方で損失が大きいリスクもあります。

次に、相場が変動するリスクを回避できる点です。先物取引では、「買い建て」だけでなく、「売り建て」からも取引ができます。株式相場が下落する時に先物取引を「売り建て」ておくことでリスクが避けられます。オプション取引も上手く使えば、相場が急落したときに利益を出すことができます。

元本のすべてを支払う必要がないのも魅力です。先物取引では一定額の証拠金で売買ができ、決済は差金決済です。スワップ取引では金利のみの支払いが可能です。

デリバティブ取引のデメリット

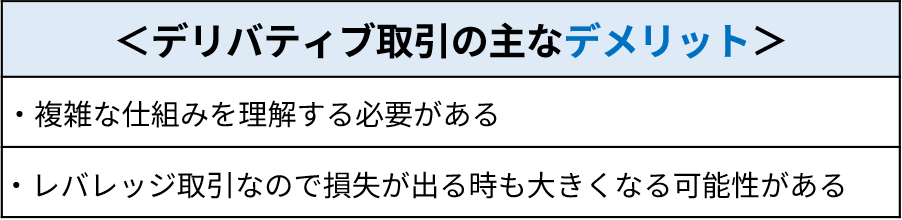

デリバティブ取引にはデメリットもあります。主なデメリットは以下です。

デリバティブ取引は将来の売買や権利を対象として取引を行うため、現物取引に比べて仕組みが複雑で難易度が高くなります。株価指数先物やオプションなどデリバティブ取引の主な参加者は、運用を生業とするヘッジファンドや機関投資家などです。デリバティブ市場はプロフェッショナルが参加する市場とも言えます。なので、個人投資家がデリバティブ取引をするには、相応の知識や経験が必要です。証券会社で口座を開設する際も、通常の株式口座だけでなくデリバティブ用の口座を開く必要があり、一定以上の投資経験や知識などが求められます。また、最近は金融工学の発展により、より複雑な商品が開発されており理解が難しい場合があります。デリバティブ取引を始めるときには、商品の仕組みなどをきちんと理解する必要があります。

また、デリバティブ取引は、予め決済期日が決められているので、損失の金額に関わらず期日に決済を行う必要があります。少ない資金で大きな取引ができるレバレッジ取引であるため、大きな損失が出る可能性があることにも注意する必要があります。

まとめ

デリバティブ取引は株式相場に大きな影響を与えることもあり、自分自身が実際に売買しなくても投資家にとって意識しておくべき重要な取引です。デリバティブ取引をする場合は、リスク回避の目的やレバレッジを利用した利益を狙うためなど、目的を押さえて利用しましょう。

この他にも、QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは