ここ最近は、「たぬきそば」の実質値上げ(?)や、「恐竜の化石」の価格据え置きについて触れていました。今回は「玉ねぎ」の話をします。

そうです。最近、玉ねぎの価格がものすごく高いのです。私の住んでいるところでは、新玉ねぎが2個で「400円」くらいします。今週の日曜日は2個350円で、値札に「特価」とありました。普通の玉ねぎも、小ぶりなもの4個パックで、やはり「400円」くらいします。たまに値札に「50円」とあり、「安いじゃないか!」と駆け寄ると「100gあたり」で残念な思いがします。前向きな生活防衛のために、資産運用を続けましょう。分散が大事です。

世界一シンプルな金融商品のサイクル

さて、今回は「景気循環に沿った世界一シンプルな金融商品のサイクル」をテーマとし、最も代表的な資産クラスである「株式、一般商品、国債、ゴールド」が景気循環に沿って、どの順番で動くのかを考えてみます。結論を言えば、書いたとおりの順番、すなわち「株式→一般商品→国債→ゴールド」の順番で動きがちです。

これを考える理由は、例えば、「いつゴールドを買うのがよい(かもしれない)のか」、「いつが景気後退に近い(かもしれない)のか」を知る上で役に立つと考えるためです。

早速チャートを見てみましょう。

まず「一番後ろ」のゴールドから見ます

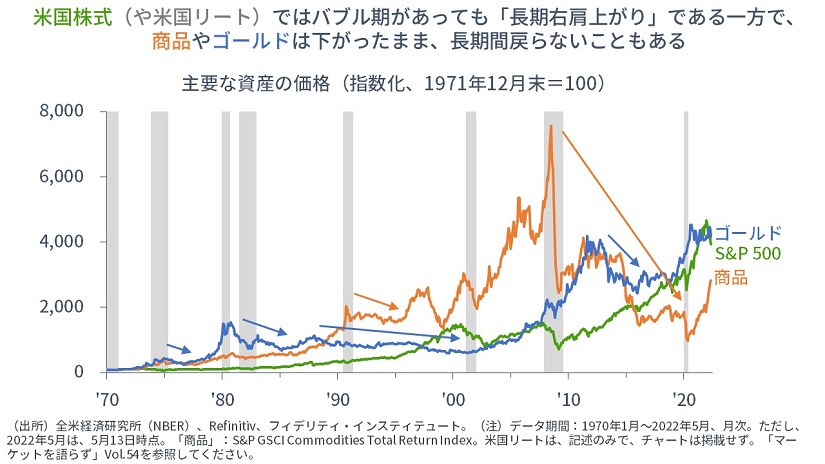

チャート的には、「後ろ」=ゴールドからさかのぼっていくと、わかりやすいと思います。ゴールドの長期チャートを見ると、ゴールドのピークは景気後退の「後」にやってくることが少なくないことがわかります。特に最近はそうです。

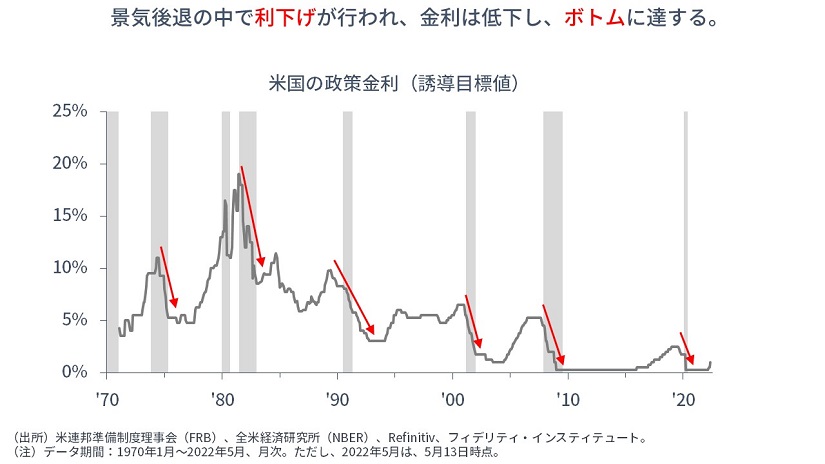

シンプルな考え方としては、まず、景気後退で利下げが始まり、金利がゼロにまで下がります。しかし、それでは足りないのでお金が発行されます。すなわち、量的金融緩和・QEです。「お金が発行されると、お金の価値が落ちて、ゴールドが上昇する」と考えればよいでしょう。

確かに、1970-80年代は、金利はゼロにまで下がることはありませんでしたが、1971年のニクソン・ショックは「貨幣発行」そのものでしたし、その後も70年代中盤にかけて緩和的な金融政策が取られました(→最後に、補足説明あり*)。

次に「後ろから2番目」の国債を見ます

景気後退の「後」にゴールドがピークを打つ、その前に上昇するのが国債価格です。景気後退に入ると、利下げが起き、景気後退の期間をかけて、金利は低下します。すなわち、国債価格の上昇です。

ここまでの流れと順番を確認すると、「景気後退が起き、利下げによって国債価格が上昇したあとに、貨幣が発行されてゴールドが上昇」します。

「前から2番目」の一般商品を見ます

一般商品の長期チャートを見ると、「景気後退の中でピークを打ったり、景気後退の直前でピークを打つ」ことが多くあります。そもそも、1973年や1979年のオイル・ショック、1990年の湾岸戦争などは、商品価格の上昇そのものが景気後退の「きっかけ」であったと考えられます。

原油や銅がわかりやすいと思いますが、(原油のように供給が減少して価格が上がっても、銅のように長期では脱炭素の主役のひとつでも)景気後退に入ると、需要がしぼんで価格に低下圧力が生じます。一般商品は、景気後退が来て国債がよくなるときに、価格が低下する資産と考えておくのがよいかもしれません。ここまでで、「一般商品→国債→ゴールド」です。

「一番前」の株式を見ます

最後に株式は、「景気後退の前でピークを打つ」ことが多くあります。想像のとおり、景気を先読みして動くのが株式と言ってよいでしょう。

当然ながら、株式には、一般商品の生産に関連するエネルギー・セクターや素材セクターだけではなく、多くのセクターが含まれます。例えば、住宅や金融セクターなど、他のセクターや景気に先行して動くセクターも含まれます。あるいは、その時々の「ブーム」になるセクターは、他のセクターに先行して上昇し、調整局面でも先行しがちです。

株式には多くのセクターがあり、その中には一般商品に先行して動くセクターがあると考えられるため、株価全体も一般商品より先に反応すると見られます。

結論:いまはどこか?

以上をまとめると、冒頭にお伝えしたとおりの「株式→一般商品→国債→ゴールド」という流れが確認できます。マクロで言い換えれば、「景気回復→完全雇用→インフレ→引き締め→据え置き→利下げ→QE」という流れの順番どおりでしょう。

以上のように極めてシンプルに考えると、「いまはどこか?」が見通しやすくなるように思えます。そして、いまはまだ「国債やゴールドの段階ではない」と言えるかもしれません(→もちろん、これらを含め、分散は重要です)。

いまは、

「ブームの対象ではなかったセクターや資産クラス」、「インフレに耐性があるもの(例えば、割安株式や米国リート)」、あるいは、「株式と債券の両方の性格を持つもの(例えば、ハイ・イールド債券)」

などに分散するという段階のように思えます。

確かに、利上げはインフレを抑制するためのものですが、①今回の利上げは実体経済にとっては緩いほか、②いったん進んだ景気のサイクルが戻ることはあまりないため、インフレ圧力は残ると思われます。

重要:ゴールドや一般商品に投資するときの注意点

ウクライナ危機の中で、ゴールドや一般商品も上昇しましたが、貴金属は上昇分が失われたほか、最近は中国や世界の景気鈍化懸念もあって産業金属も調整しています。持ちこたえているのは、エネルギーと穀物です。

まず、ゴールドや一般商品の過去の値動きだけを見ると、株式や企業業績のように「緩やかな右肩上がり」になるのではなく、一気に上がったあとにわりと長い調整が続きます。流動性が限られるために、オーバーシュートしやすいこともあるかもしれません。これらの資産クラスが、何らかの要因によって大きな上昇が見られた場合には、いったん利益確定を出すことも考えられるかもしれません。

また、特にゴールドは、投機筋やヘッジファンドが株式ロング(=買い持ち)のヘッジとして保有することもあります。

すると、例えば、一般投資家の皆さんが、景気後退の中で「本来なら、このあとQEでゴールドが来るはずだ」と思っていても、株式市場が調整してファンドに解約が殺到し、ファンドが「株式ロング」と「ゴールド・ロング」の両方を「手じまい」させられることで、ゴールドの価格が大幅に調整する場合があります。

同様に、原油や一部の産業金属も、こうした投機筋の影響を受けがちです。

例えば、現状で言えば、ウクライナ危機の事態悪化に備え、原油や天然ガスを買い持ちしていても、株式市場の下落が続けば、上記と同様のメカニズムから資源価格が調整する「リスク」があります。これらは、今後の商品投資に際して、含んでおきたい点だと筆者は感じています。

*補足:「1970~80年代はゼロ金利ではないだろう」

確かに、「1970~80年代はゼロ金利ではない」ので、説明が必要かもしれません。

1970年代は、金融政策が緩和的だった時代です。1971年8月15日に、米国がドルとゴールドの兌換(だかん)を停止しました。簡単に言えば、米国が蓄えるゴールドの量に関わらず、ドルをいくらでも発行することができるようになりました。貨幣の発行ですから、ゼロ金利時代のQEと似ています。その後も1979年になるまで緩和的な金融政策が続き、貨幣の価値は低下します。また、1973年の第1次石油ショックも、物価を押し上げ、ゴールドはインフレ・ヘッジの役割を担いました。

合わせて、1970年代半ばの景気後退では、インフレが残っていたものの、失業率が上がり始めると=景気後退に入ると、連邦準備制度理事会(FRB)がすぐに利下げをしたため、インフレが高まり、米国経済は本格的なスタグフレーションに向かいます。さらに、1979年の第2次オイル・ショックもゴールドの価格を押し上げたでしょう。

1980年と1982年に景気後退が来ますが、70年代半ばと同様、おそらくは(パターンの踏襲として)「景気後退に行くと、利下げ観測が高まり、インフレ懸念からゴールドが買われた」のでしょう。しかし実際には、1979年からは、経済を犠牲にしてもインフレを退治する強烈な引き締め政策が取られ、金利の高さからドルに資金が回帰し、ゴールドの価格は下がりました。そこから1980年代をかけて、インフレ期待は曲折を経ながら、低下していきます。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは