【QUICK Money World 荒木 朋】個人やその家族の将来の夢を実現するために、その目標(ゴール)を具体化・明確化して、そこから逆算して必要な資金の確保といった計画を立てて資産運用を実践するのが「ゴールベースアプローチ」という手法です。

今回はゴールの具体例をあげた上で、オーソドックスな運用とゴールベースアプローチを活用した運用をシミュレーションし、それぞれの特徴やメリット・デメリットなどについて詳しくみていきます。実践編の第1回は「子どもの教育資金」です。

大学入学初年度の費用300万円を用意するには?

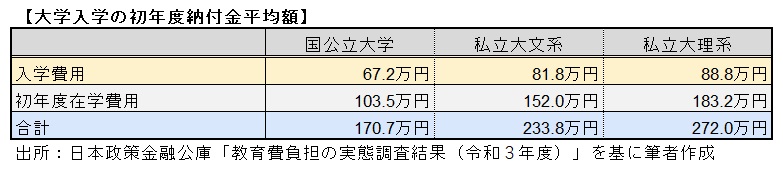

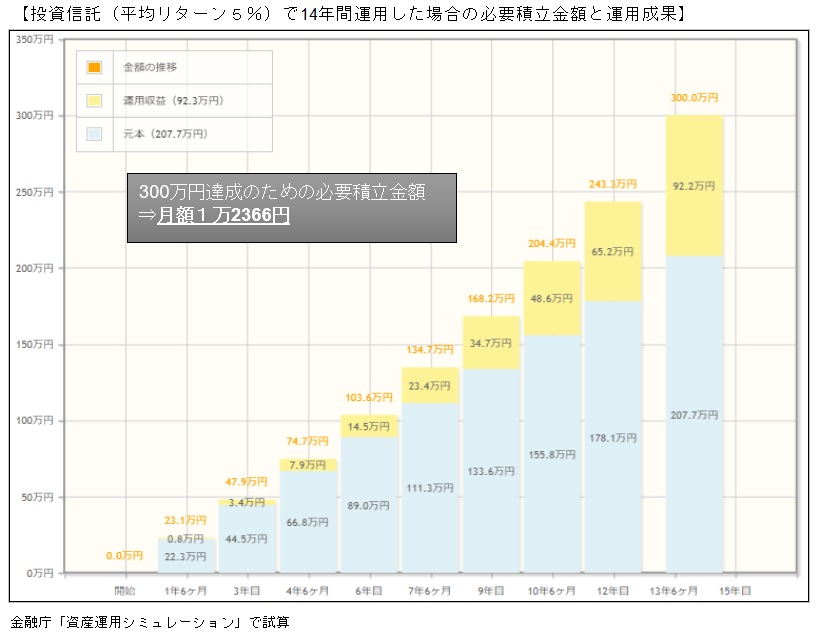

日本政策金融公庫の「教育費負担の実態調査結果(令和3年度)」によると、大学の入学初年度における納付金額(入学費用と初年度在学費用の合計)は、それぞれ国公立大学で約171万円、私立大学(文系)は約234万円、私立大学(理系)は約272万円となっています。今回は長女が18歳を迎えるまでの14年間で300万円程度の資金を確保することを目的とした資産運用シミュレーションをみていきます。

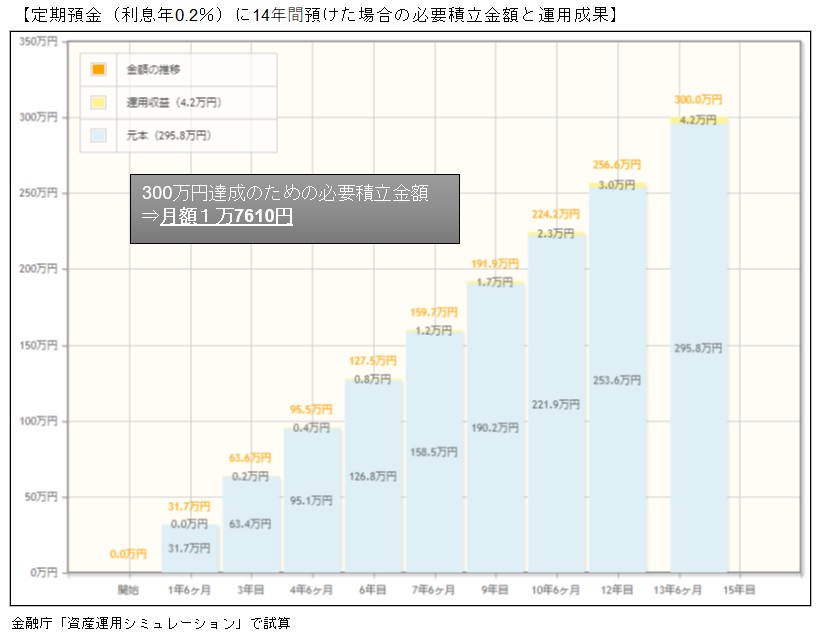

まず、資産運用せずに預金だけで300万円貯めるケースを考えていきましょう。現在、大手銀行の定期預金の金利は年0.002%程度と、金利はほぼゼロ%の状態です。ネット銀行の高いところでも0.2%程度にとどまります。金融庁の「資産運用シミュレーション」で試算したところ、金利が0.2%の定期預金で14年間積み立てた場合、300万円を貯めるためには毎月の必要積立金額が1万7610円となりました。現金で貯めた場合の1万7857円と、ほとんど変わりません。

子どもの教育資金は必要な時に必ず用意しておかなければならない資金ですが、現在の銀行預金では全く利子を生み出しません。また、物価の上昇(インフレ)局面では同じ金額で買えるモノの量が減り、お金の価値は目減りするため、現金(預金)で持つのは不利になってしまいます。14年間という比較的長い期間を有効に使うためにも、子どもの教育資金を確保する上で資産運用を検討することは有効な考え方といえそうです。

|

資産形成・資産運用を検討する背景には「老後資金を貯めたい」「マイホームを持ちたい」「子どもの教育資金に備えたい」など、そこには何らかの目標(ゴール)が存在するものです。その目標への実現性を高めるための資産運用の手法の1つに、「ゴールベースアプローチ」と呼ばれる考え方があります。ゴールを具体化・明確化し、そこから逆算して必要な資金の確保や投資、支出コントロールなどに取り組むというものです。詳しく知りたい方は特設ページを用意していますので、是非ご覧になってください。 |

学資保険を活用してみると?

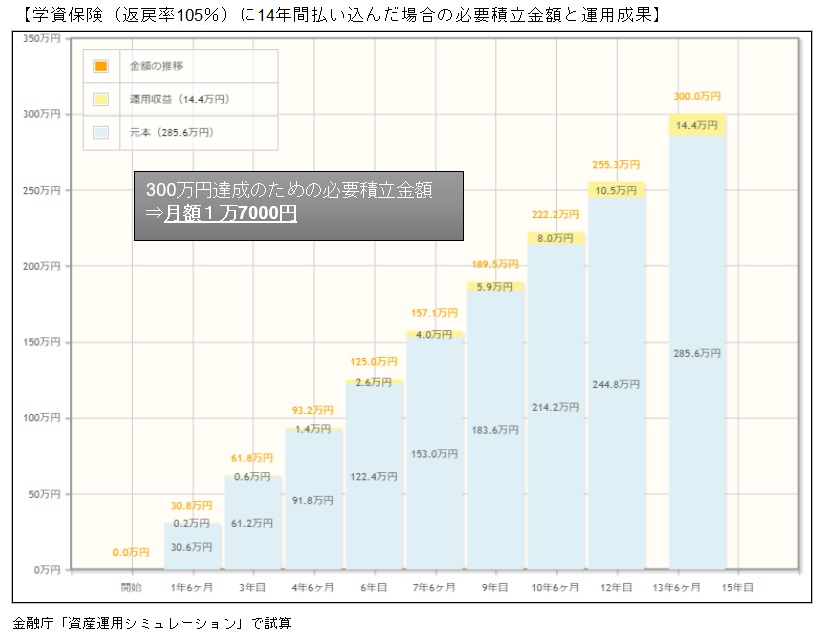

子どもの教育資金を準備するための保険として人気のある「学資保険」を活用した場合を考えてみましょう。学資保険は、毎月決まった額の保険料を支払うことで、教育資金が必要になるタイミングで進学祝金や満期保険金を受け取ることができる保険商品です。契約者(親)が保険期間中に亡くなった場合は、その後の支払いが免除されるといったメリットがあり、所得控除の対象にもなります。満期に受け取る金額が決まっており、確実に目標金額まで貯める必要のある子どもの教育資金にはもってこいの商品といえます。

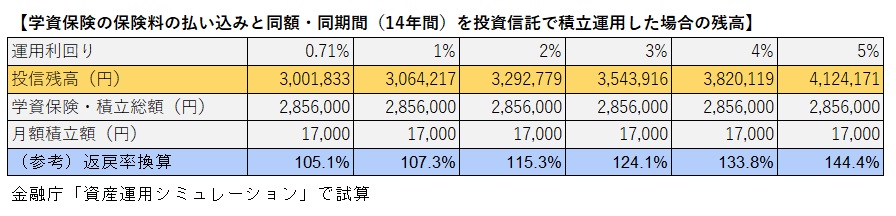

学資保険を利用する際、契約者が支払う保険料の総額に対して受け取れる保険金総額の割合を示す「返戻率(=受取総額÷払込保険料総額×100)」が保険選びのポイントの1つになります。保険会社ごとの商品設計や保険期間・払込期間などによって返戻率は異なりますが、返戻率が比較的高い商品(105%)で、保険期間・払込期間がそれぞれ14年の学資保険があったと仮定して毎月の保険料を試算すると、満期で300万円を受け取るための必要積立金額は1万7000円になりました。

運用利回りに換算すると、年率0.7%程度と、それ自体はさほど高くはないものの、契約者が万が一の際に保険料の払い込みが免除され、300万円の学資金が100%確保できるというメリットが保障された上での必要積立金額は、定期預金よりも毎月832円、年間で約1万円少なくて済みます。

ゴールベースアプローチ活用の資産運用でどうなる?

学資保険のケースでは、保険料払込免除特約など保障面でのメリットが大きく、かつ決められた払込金額で確実に300万円を確保できる点は安心材料といえそうです。しかし、人生100年時代と言われるなか、若いうちはもう少しリスクをとって必要資金を手当てする選択肢があってもよさそうです。政府が「貯蓄から投資」への旗印のもと、NISA(少額投資非課税制度)の恒久化といった拡充策を検討するなど長期投資を後押しする政策も進められています。ここではゴールベースアプローチの思想を活用して投資信託などの金融商品で積み立てながら運用する方法を考えてみます。

ゴールベースアプローチの仕組みは、①ゴールの設定・明確化、②ゴールに向けたプラン策定、③資産運用方法の選択・実行、④定期的な確認――です。

| ▼関連記事 |

ゴールベースアプローチの仕組みを今回の件で当てはめていくと、①ゴールの設定・明確化は、「長女が18歳になるまでに大学の入学初年度費用300万円を貯める」ですね。次は②ゴールに向けたプラン策定です。長女は現在4歳ですので、今後14年間でゴール実現(300万円の確保)を目指します。初期費用はゼロとし、毎月の積み立てで資金を手当てします。教育資金は決まった時期に絶対・確実に確保しておきたい資金ですので、運用リスクはあまり取りたくありません。

プラン策定を基に③資産運用方法の選択・実行に移りますが、リスクを抑えつつ運用収益を確保したいため、株式や債券、不動産投資信託(REIT)など複数の資産に分散投資する戦略を採用することにします。投資信託ではバランス型投資信託が当てはまるでしょう。

ゴールベースアプローチの運用手段では、資産配分の決定から銘柄の選定、売買の執行までを専門家(投資一任業者)に任せる「投資一任(ラップ)」も選択肢になります。ただ、最低投資金額が100万円を超えるなど、少額の積み立てに適していない場合もあります。

平均リターン5%で月間の積立金額1万2300円に減額も

バランス型投資信託は、国内外の株式、債券、REITなどに分散投資することで、景気や金利の変動などによるリスクを抑えつつ、安定した運用成果を上げることを目的としたミドルリスク・ミドルリターンの投資信託です。

仮に今後の14年間で300万円を確保したい場合、金融庁の資産運用シミュレーションによれば、バランス型投資信託への投資により年間平均リターン2.5%程度で運用できれば、毎月の積立金額は1万4932円に抑えられることが分かりました。同3%であれば1万4391円、同5%では1万2366円、同7.5%だと約1万円程度まで下がる計算になります。

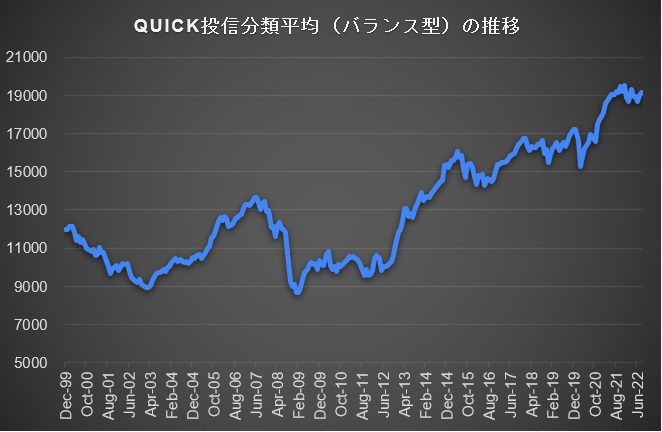

実際にバランス型投資信託の運用パフォーマンスを見てみましょう。投資信託の分類ごとの平均的な値動きを示す指数である「QUICK投信分類平均」の「バランス型(為替リスク問わず、単純平均)」は、14年間(2008年9月~22年8月末)のリターンが年率で約3.5%でした。世界的な株価下落を招いた08年9月のリーマン・ショックを挟んでいる数字です。

過去5年分の月末時点の14年間リターンを見ると、平均で約2.9%となりました。中程度のリスクをとりながら資産運用した場合、3%程度の運用収益が得られたというわけです。

仮に平均リターン3%で運用し、学資保険の際に必要だった1万7000円で毎月積み立てた場合、14年後の投資信託の残高は354万円となり、予定金額の300万円を54万円(18%)上振れる計算になります。ある程度のリスクをとって資産運用することで、子どもの教育資金は余裕を持って確保できる可能性も出てきそうです。

それでも資産運用は怖い?それともリスクをとる価値ある?

先にQUICK投信分類平均による運用パフォーマンスを示しましたが、しょせんは過去のデータで未来を予測するものではないため、元本割れリスクのある投資信託などで運用するのはやっぱり怖いと考える人もいるでしょう。確かに世界的なインフレ加速による景気悪化懸念などを背景に足元の金融相場が不安定な値動きをしているように、相場変動によって短期的に損失を被る可能性があることは否定しません。

ただ忘れてはならないのは、資産運用は本来、数年もしくは10年単位といった長期的な視点で行うものだということです。この「時間」を味方にできるのも資産運用の特徴の1つなのです。今回も過去のデータで示すことになりますが、少しはリスクをとっていいかもと思える根拠を1つ示しておきます。

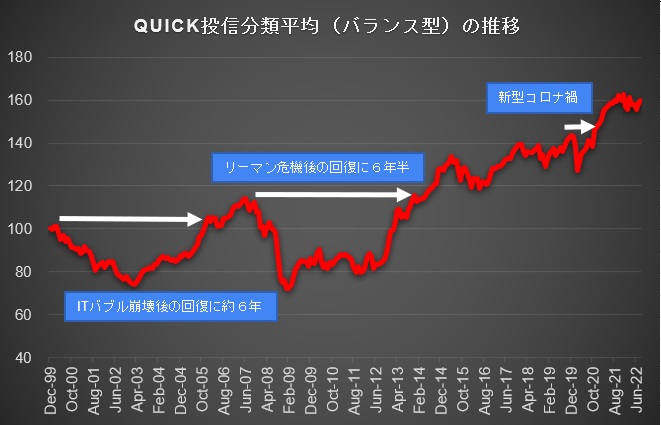

世界の金融市場、とりわけ株式相場は2000年以降だけ見ても、00年のITバブル崩壊、08年のリーマン・ショックにより歴史的な大暴落を経験しました。もっとも、2度の大暴落後、ある程度の期間を要しつつもいずれも暴落前の水準を回復しているという事実があります。20年以降に社会生活や金融市場に大混乱を招いた新型コロナウイルス禍においては短期間で暴落前の水準を回復しました。

QUICK投信分類平均(バランス型)でみると、同平均が暴落前の高値を回復するのに要した期間はITバブル崩壊時が約6年、リーマン・ショック時は約6年半でした。これは仮に大暴落が起きる直前に投資信託を購入したとしても、6~7年間耐えて保有し続ければ投資額は回収できたことを意味します。しかも、コツコツと毎月積み立てて運用していればドルコスト平均法の効果があるため、暴落前の高値を回復した段階では全体でプラスのリターンが得られた計算になります。

世界経済が長期的には右肩上がりの成長が続くとの見立てが大きく崩れない限り、長期視点に立った資産運用は決して怖いものではなく、むしろリスクをとる価値のある手段の1つだといえるのではないでしょうか。

保険と別の資産運用の併存など「分散」投資も選択肢に!

ゴールベースアプローチを取り入れた資産運用は、今回とり上げた「子どもの教育資金」といった比較的長期目線のゴールの達成に向けた運用には向いている考え方だといえそうです。ただ、ゴールベースアプローチの運用はあくまでも資産形成の手段の1つに過ぎません。学資保険も魅力があるため捨てがたいと考えている人は学資保険を活用する方法もありますし、もしくは学資保険とゴールベースアプローチ運用の併存というアイデアもあるでしょう。人それぞれの性格や年齢、リスク許容度によって資産形成の考え方は異なります。資産運用の選択肢が増えることはメリットであり、資産運用の手段として分散化や多様化という考え方を加えてみてはいかがでしょうか。

この他にも、QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは