筆者は、以前、「景気後退が来るまでの局面で必ず起きる(と言ってよい)ベア・マーケット・ラリーは、結局ダマシであり、短期筋が仕掛けてそれに乗った人が損をするだけに終わるもの」と述べました。

今後については、月並みで恐縮ですが、①しばらく、金利に戻りが出て、株式市場の調整が続く可能性を見ています。このとおりなら、米国成長株式がアンダーパフォームします。また、②株価底打ちのタイミングについては、以前に「過去の平均値に従えば、株価の底打ちは、来年前半あたりと試算される」とお伝えしましたが、やはりその頃と考えています。

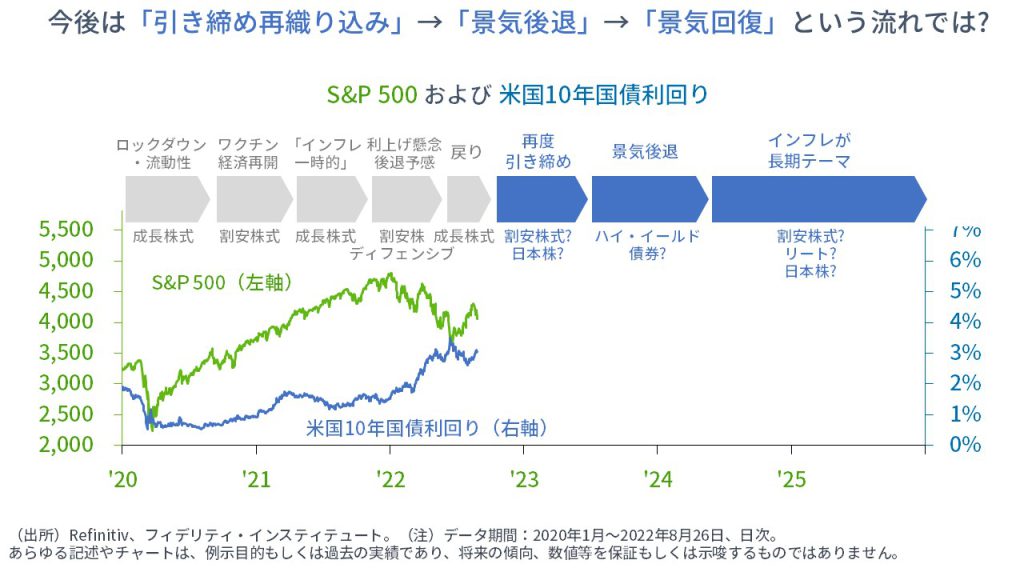

合わせて、今後は「①引き締め再織り込み相場」→「②景気後退」→「③景気回復・拡大(インフレの時代)」といったふうに、テーマと局面が変遷していくのではないかと考えています。

この流れが正しいならば、リスク資産の中では、「①米国成長株式がアンダーパフォーム」→「②米国ハイ・イールド債券がアウトパフォーム」→「③先進国割安株式や日本株式がアウトパフォーム」と言い換えられます。

パウエル議長はジャクソンホールで「とても大事なこと」を発言

米連邦準備制度理事会(FRB)のパウエル議長は、ジャクソンホールで、極めて重要なことを述べました。順番に書き出すと、

- インフレを低下させるためには、トレンドよりも低い成長がしばらくの間(a sustained period)、続くことが必要である

- 現在よりも高い金利、低い成長、そして、ソフトな労働市場は(中略)家計と企業に幾分の痛み(some pain)をもたらす。それらは、インフレを低下させるための不幸なコスト(unfortunate cost)である

- 労働市場は特に強く、明らかに需給のバランスが取れていない(clearly out of balance)

- 物価の安定を回復するためには、しばらくの間(for some time)、引き締め的な政策スタンスを維持する必要がある

- 仕事を完成させるまで忍耐強く続ける(keep at it)必要がある→講演の最後に同様の表現を再び述べて強調

- 我々の目的は、いま決意を持って行動する(acting with resolve now)ことによって、過去と同じ結末(=1960年代中盤から1980年代前半にかけての、インフレを抑えるのに失敗し続けた15年と、その後の非常に引き締め的な金融政策)を避けることである

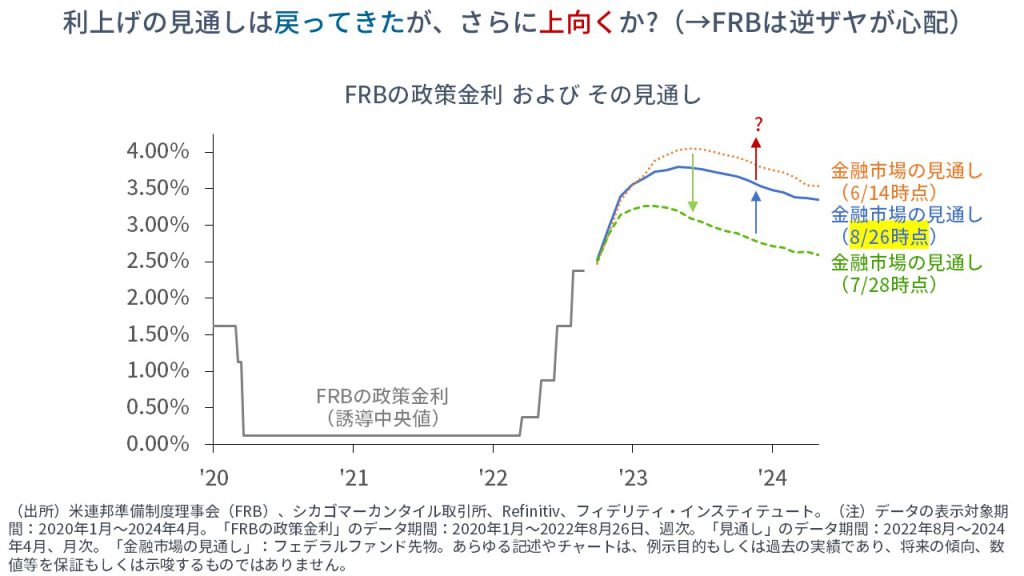

要約すれば、今後は、「①利上げの『打ち止め水準』が引き上げられ、②その打ち止め水準での『金利据え置き』が長く続くことを、織り込ませていきますよ*」ということです。

素直に読み取れば、「米国成長株式が軟調になる局面」が見込まれます。

*筆者の試算では、政策金利が3%まで引き上げられると、FRBのバランスシートには『逆ザヤ』が生じますので、FRBは、素早い利上げと景気後退への早期転換を望んでいる可能性があります。

FRBは「景気後退でしか、インフレも株価も抑制できない」と覚悟を決めた

6月の米連邦公開市場委員会(FOMC)以降、2ヵ月間にわたり、株価の上昇が続いてきました。FRBにとってみると、「株価の戻りは邪魔者でしかなかった」でしょう。

株価の上昇はインフレの抑制を阻んでしまいます。

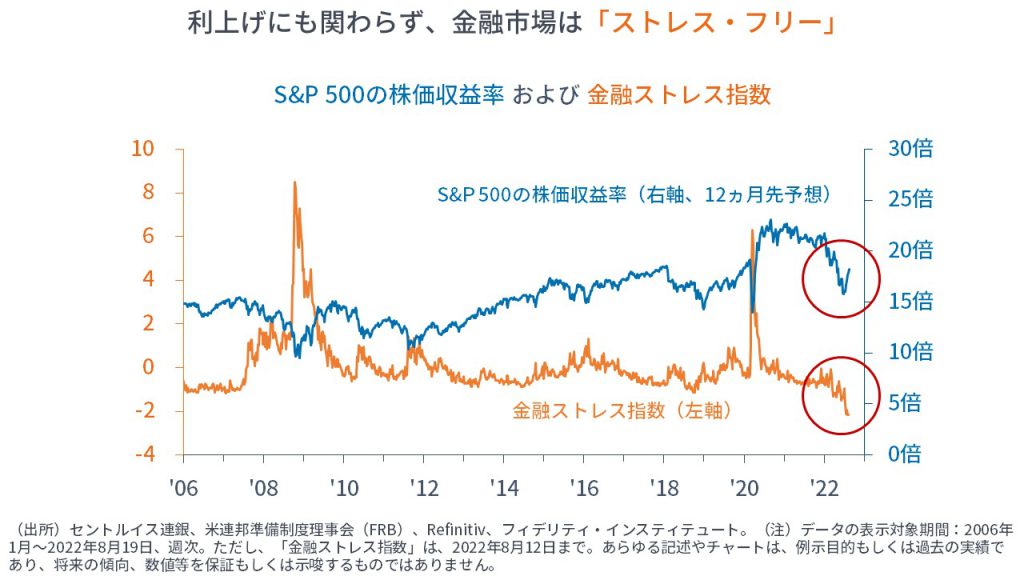

実際、セントルイス連銀が算出する「金融ストレス指数」は、大幅な利上げにも関わらず、過去最低水準にまで達しており、「金融市場はストレス・フリーの状態でした」。S&P 500の株価収益率も「性懲りもなく」戻っていました。

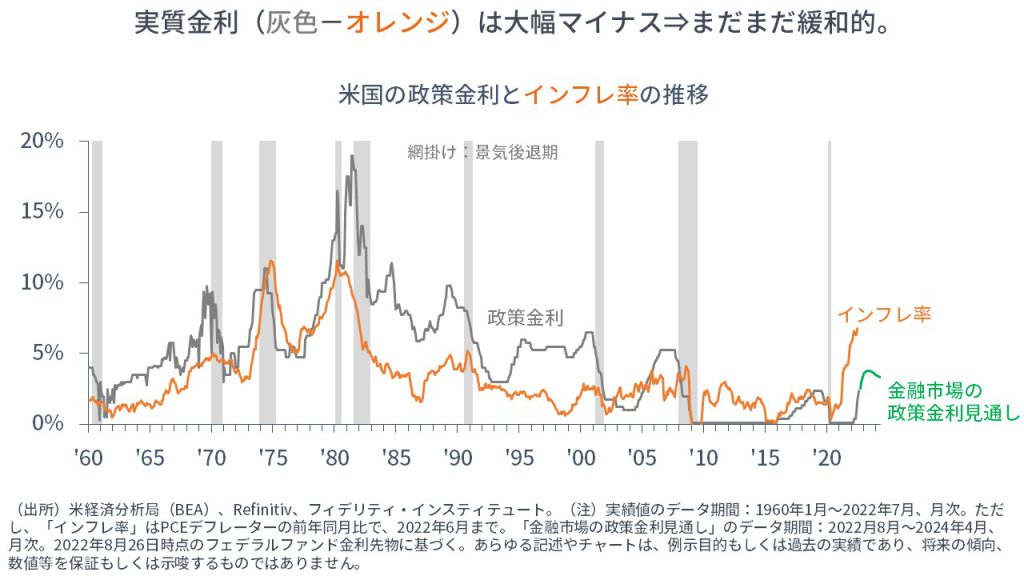

それもそのはずで、実質政策金利(=政策金利マイナスインフレ率)はまだまだ大幅なマイナスであり、金融環境は緩和的です(→それゆえ、短期の景気後退よりも、長期のインフレが心配です)。

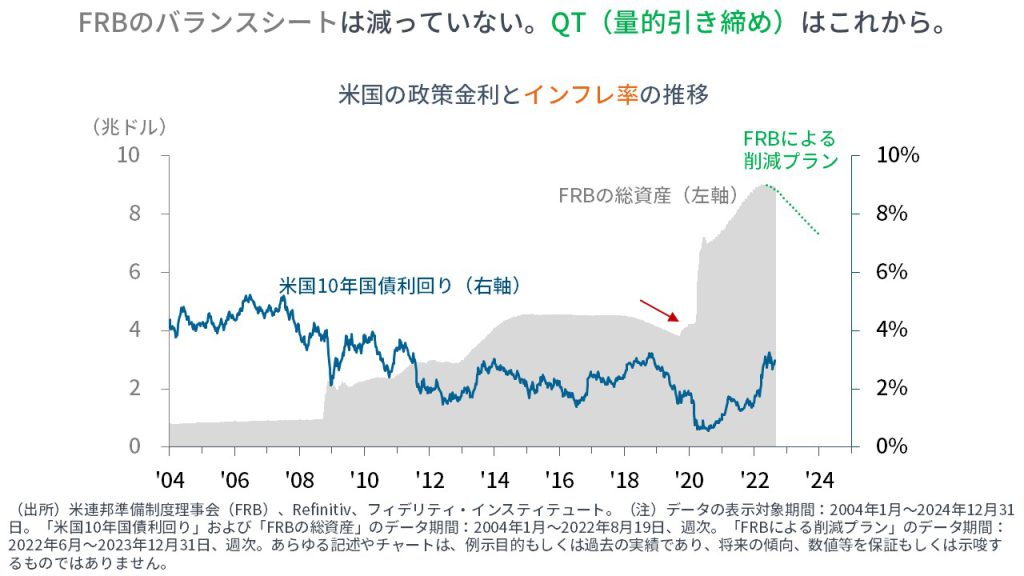

加えて、FRBのバランスシートもほとんど減っておらず、誰もが心配するQT(量的引き締め)はこれからです。

FRBは、過去2ヵ月あまりの戻りを見て、「もはや、景気後退を起こすしか、インフレも株価も抑制できない」と覚悟を決めていると筆者は見ています。「中途半端なことでは、株価の戻りがインフレ抑制を遠ざけてしまいます」。

今後のマーケットのテーマ・局面に関する見通し

「当たらない予測」を披露させていただくと、今後は、「①引き締め再織り込み相場」→「②景気後退」→「③景気回復・拡大(インフレの時代)」といったふうに、テーマと局面が変遷していくのではないかと考えています。

リスク資産の中での優劣を考えると、「①引き締め再織り込み相場」は、金利上昇ですから、米国成長株式が相対的にアンダーパフォームしがちな局面です。

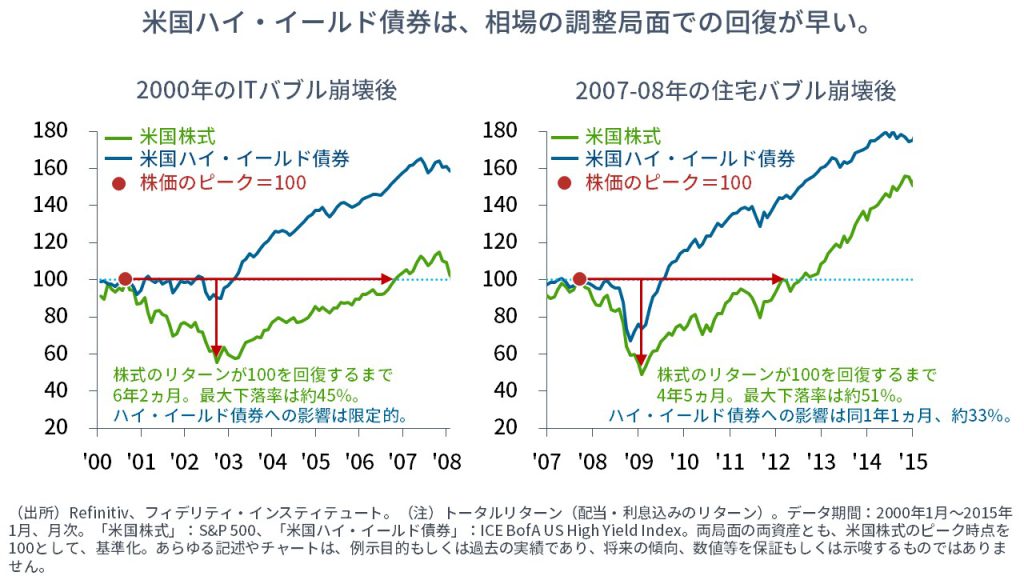

その後の「②景気後退」の局面では、(リスク資産の中では)下値抵抗力のある米国ハイ・イールド債券がアウトパフォームしがちな局面です。ゼロ金利が見えて、量的金融緩和が織り込まれる頃はゴールドもよいでしょう。

その後の「③景気回復・拡大(インフレの時代)」では、割安株式・コモディティ・リートそして日本株が優位になる可能性があると考えています。米国成長株式からの分散を進める局面です。

読んだ本のひとこと感想『22世紀の民主主義 選挙はアルゴリズムになり、政治家はネコになる』成田悠輔

筆者(成田氏)は、資本主義という暴れ馬の手綱を握るのが民主主義であるとし、今世紀以降、民主主義的な国ほど経済成長が鈍化していること、企業による資本投資の鈍化、保護貿易の台頭、「北南米や欧州でギャグのような暴言を連発するポピュリスト政治家」の増殖などを例に挙げ、民主主義の劣化とその対処法を説く。

本書の端々で感じるのは、筆者のエリート意識である。輝かしい経歴を見れば無理もない。

政治家を指して「発言や指針が正しいかは二の次で、顔が映りつづけること、見出しになりつづけることが大切だ」と評するが、筆者の刺激的な筆致は、自身も同じ最適戦略を取っているということではないだろうか。

筆者は、ピーター・ティールの海上自治都市構想を、次のように「憶測」する。

「どんなバカにも貧乏人にも等しく一票が与えられる選挙民主主義は、特異な才能や経験を持った人間がフロンティアを切り拓き、価値や差異を生成するのを阻害する制度である。そんな凡人至上主義のプロセスはできるだけ迂回しよう。決定や変革をできるだけ民主的な手続きを経ず、強者が独断できるようにしよう」

評者(重見)は、「バカ」呼ばわりされる人たちがなぜ、声を上げるようになったのかを考える必要があると感じる。それは、SNSの隆盛やポピュリストによる洗脳というより、リベラルこそが過激になったためではないだろうか。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは