【QUICK Money World 荒木 朋】2018年(17年オフ)に米大リーグのロサンゼルス・エンゼルスに入団し、24年(23年オフ)には大リーグ史上最高額となる10年総額7億ドル(当時のレートで約1015億円)の契約でロサンゼルス・ドジャースに移籍した野球界のスーパースター大谷翔平選手。大谷選手は甲子園を目指していた花巻東高校時代に監督の教えにより、将来の夢を叶えるための目標(ゴール)とゴール達成に向けてとるべき行動・要素をまとめた「目標達成シート」を作成して日々の練習に取り組んでいたそうです。

目標達成シートは、核となる最終目標(ゴール)を設定し、それを達成するために必要となる具体的な項目をまとめ、その項目の要素をさらに細分化し、可視化した枠組み(フレームワーク)のことで、ビジネスシーンでも実際に活用されているケースは少なくありません。ゴールを定めて、ゴール達成のための道筋を明確にするこの考え方は資産運用の世界でも注目されており、資産運用を成功させるための手法の1つとして「ゴールベースアプローチ」という運用手法が確立されています。

本記事では、資産運用におけるゴール設定の重要性を改めて解説します。

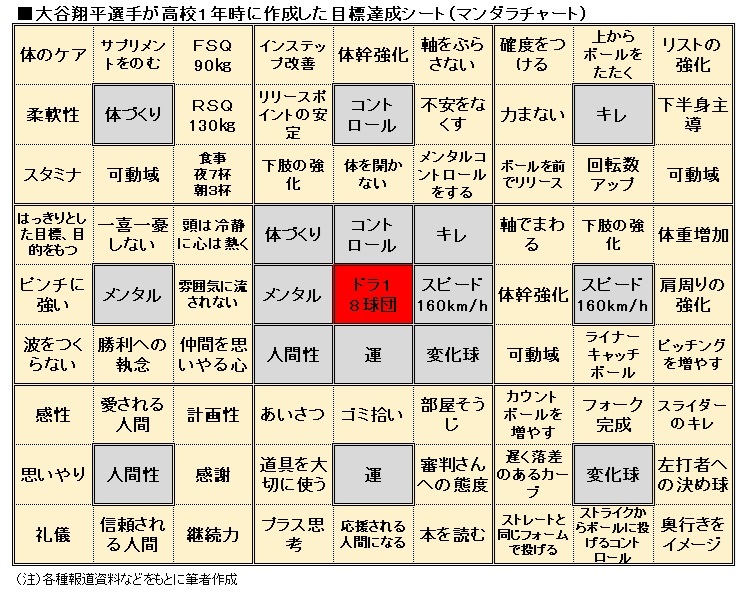

大谷翔平選手が高校時代に作成した目標達成シート

投手と打者の二刀流で活躍する米大リーグ・ドジャースの大谷翔平選手。今季は右ひじの怪我のため打者に専念していますが、全162試合が行われるリーグ戦の約4分の1が終了した5月上旬時点で打率がリーグ首位となるなど好調を維持しています。

そんな大谷選手はビジネスシーンでも注目されています。それが、高校時代に作成した野球に関する目標達成シートの活用です。9×9=81のマス目で構成される目標達成シートで、「マンダラチャート」と呼ばれています。

高校1年生時の大谷選手の夢は「ドラ1・8球団」というものでした。これは「プロ野球8球団からドラフト1位で指名を受ける」という意味です。この夢を達成するための必要な要素として、大谷選手は「体づくり」や「スピード160km/h」、「メンタル」など目標を達成するために必要な8つの要素を設定し、さらにその要素ごとにやるべきことを具体化していきました。

8つの要素で興味深いのは、プロ野球界で耐え抜くための「体づくり」、強打者を抑え込むのに必要な「スピード160km/h」といった技術的なことだけでなく、「人間性」や「運」といった技術以外の側面も盛り込んだ点です。実力主義のプロアスリートともなればプライベートを軽視されることもしばしばですが、大谷選手は高校生の時から人間性の重要性を認識し、野球の実力だけでなく「人間・大谷」としての魅力も高めようと意識していた点は特筆に値します。これがいま、世界中から愛されるスーパースターへとつながったことは疑いありません。

目標設定の効果とは?

今をときめく大谷選手を例にとり、ゴール達成のための目標設定の重要性を述べてきました。これはビジネス、資産運用にも当てはまる重要な視点です。

目標設定はなぜ大切なのでしょうか。資産運用に限った話ではありませんが、一般論として目標を設定するという行動そのものが、「自分は何をしたいのか」「自分は何を望んでいるのか」といった最終的なゴールを明確化・具体化する効果へとつながる点が挙げられます。「何を」という視点が欠ければ、その目標を達成するためにとるべき具体的な行動も明らかにできないからです。

進むべき方向性の明確化や具体化は、目標達成に向けたモチベーション(意欲・動機)につながります。目標を設定することによって、その目標に対する進ちょく状況を定期的に測定し、ゴール到達への進展度合いを把握することもできます。また、明確かつ具体的な目標を持つことで、より効率的な行動を促すことが可能になります。

大谷選手を例にとれば、「ドラ1・8球団」」という目標を達成するために「体力づくり」を含む8項目を設定しました。日々努力する過程において8項目でも多いかもしれませんが、限られた時間の中で何を最も重点的に取り組むべきかという項目をまとめることは大切です。自分自身の特徴や性格を踏まえたうえで、考えた目標達成のための必要項目を実践していけば、自ずと目標達成の可能性を高めることができるのです。

成功するための目標設定ルール

ビジネスや自分自身の夢・ゴールを成功に導く目標設定の方法として、「SMARTの法則」と呼ばれるルールがあります。SMARTとは目標設定の有効性を確かめる各要素の頭文字になっており、5つの要素に従って目標を立てれば効果的で現実的なゴールを設定できるという考え方です

SMARTのそれぞれの意味とその内容は以下の通りです。

|

Specific :目標が具体的である Measurable :目標の進捗や成功・失敗が測定可能である Achievable :目標が実現可能である Relevant :目標と自分自身や組織の間に関連性がある Time-bound :目標の期限を明確にする |

「S」は、目標を達成するには具体性がなければならないことを示すものです。資産運用に関連して当てはめると、「2000万円を確保する」という目標を、さらに深掘りして「老後の生活資金として20年かけて2000万円を確保する」といったふうに具体化することです。

「M」は、設定した目標が測定可能で数値化できるものかを示すものです。資産運用では具体的な数値目標を立てるケースが多いため、月ベースや年ベースで目標に向かってどの程度進められているかを確認することは難しくないでしょう。

「A」は、その目標が実現可能であるかどうかを示すものです。例えば年間100万円のビジネスを今後2年で10億円にする目標を掲げても非現実的と捉えられるでしょう。資産運用でも年100%のリターンを前提に目標達成を掲げても非現実的といえます。運用リターンの過去データなどに基づいて実現可能な目標を設定することは大切です。

「R」は、設定した目標と自分自身や組織との間に関連性があるかを示すものです。例えば、ある資格を取得した場合、その資格は業務に何らか活かされることが期待されるでしょう。先に示した資産運用の例では、20年後に確保する2000万円は老後資金に活用されるという明確な関連性があります。

「T」は、目標設定を行う際は期限を明確にすることが重要であることを示すものです。仕事でも、業務目標に関して年単位など期限を区切って設定するものです。資産運用でもいつまでに資金が必要で、そのためにどう行動するかを決めることは非常に大切です。期限を明確化することでモチベーションを保つことにもつながります。

設定した目標が適切なのか、達成可能なのかを「SMART」の5つの項目に落とし込んで点検していくことで、目標の達成確率は高まるといわれています。いずれにしても、目標達成に向けてその達成までの道筋を明確にすることは非常に大切なのです。

資産運用の目標設定「ゴールベースアプローチ」とは?

ここまで、ゴール設定の重要性などについて解説してきましたが、これを資産運用に当てはめて考えてみましょう。

最初にゴール(目標)とゴールに到達するための道筋(いつまでに、いくら必要か)を設定し、そのゴールから逆算して必要な資金を確保するための運用計画を導き出す「ゴールベースアプローチ」という運用手法があります。

「老後の生活資金として20年後に2000万円を確保する」というゴールもあれば、「子どもの教育資金として10年後に500万円を貯めたい」といったように、人によって様々なゴールがあるものです。ゴールの内容や性格によって最適な運用計画も異なります。

通常の生活では、達成したい複数のゴールが存在することは少なくありませんが、ゴールを具体的かつ明確に設定することで、達成すべきゴールに向けて計画的に行動することが容易になります。それぞれに設定したゴールは、必要な資金や目標達成に向けた期限などが異なるものですが、ゴールベースアプローチなら目標ごとの期間や必要金額を踏まえて最適な運用計画を立てることができます。また、1つのゴールを変更する場合でも、ほかのゴールへの影響を抑えられるというメリットもあります。

資産運用とは、自分が保有するお金(資産)を預貯金や株式などの投資に回すことで効率的に増やしていくことをいいます。計画なしに運用を始めると過剰なリスクをとったり、非現実的な目標設定になったりして誤った投資行動をとるリスクもあります。効果的な資産運用には、目標を見据えた計画の設定が重要で、その考え方としてゴールベースアプローチは資産運用におけるとても有効な手法の1つといえるのです。

ゴールベースアプローチを実践してみよう!

ゴールベースアプローチの具体的な手法について解説していきます。

ゴールベースアプローチでは、①ゴールの設定・明確化、②ゴールに向けたプラン策定、③資産運用方法の選択・実行、④定期的な確認――という流れで計画・実践していきます。

| ▼関連記事 |

例えば、老後資金で必要な2000万円を確保したい45歳の会社員がいた場合、ゴールベースアプローチで当てはめると、①ゴールの設定・明確化は「定年を迎える65歳までの20年間で老後資金として2000万円を確保する」といった感じです。次に、②ゴールに向けたプラン策定では、「20年間でゴールを実現するため、投資信託で毎月積み立てて運用する。20年間の運用リターンの過去データを参照し、どの程度の金額を毎月積み立てればいいかを検討する」などとゴールに向けた計画を策定します。

そのうえで、③資産運用方法の選択・実行では「リスクは大きくとらず中程度のリスクでリターンの確保が期待できる」「株式や債券、不動産投資信託(REIT)など複数の資産(アセット)クラスを投資対象とするバランス型投資信託で運用する」といった感じで運用方法を決めるのです。④定期的な確認は、文字通り、ゴール設定とそのゴール達成に向けて決めた運用計画に大きなズレがないかどうか確認することで、その進ちょく度合いによってこれまで決めた運用計画を維持するか、それとも軌道修正するか判断するということです。

「QUICK Money World」では、具体的な事例を記事として紹介しています。

ゴールベースアプローチ実践編の14回目では「目指せFIRE生活! あなたもできる!」と題し、将来のFIRE実現を夢見る社会人3年目で年収400万円程度のKさん(25歳)を例にとり、ゴールベースアプローチを使った運用計画をシミュレーションしています。

FIREの実現を目指すうえでの条件の1つとして「4%ルールと25倍の法則(=4%ルール)」という考え方があることを紹介したうえで、「45歳までの20年間でFIRE実現に必要な資金7500万円を準備する」というゴールを設定し、その実現に向けた運用計画を立てるという内容です。

ゴール達成に向けて手取り額のうち資産運用に充てられる金額を把握し、そのうえで必要な運用利回りを検討し、これらの前提をもとにゴール達成の実現性についてシミュレーションしています。年収400万円程度のKさんが20年間でFIRE実現に必要となる7500万円を確保するのは一見して非現実的にみえるかもしれませんが、あらゆる角度からシミュレーションすることで実現可能性を探っています。

すべての内容については、ぜひ上記の記事にアクセスして全文を読んでいただきたいと思いますが、いずれにしてもゴール実現に向けて必要な金額や達成時期などを事前に分析・数値化し、最適な運用計画を立てるゴールベースアプローチという手法はとても重要な考え方です。

資産運用における目標設定の重要性

ゴールベースアプローチの考えに基づいて資産運用を実践する際、目標設定を具体化・明確化することはとても大切です。重要な視点として、①過度なリスクを回避する、②長期運用がゴール実現につながる――といった点が挙げられます。

リターンが高ければリスクも大きくなる

資産運用の場合、運用で得られるリターン(運用利回り)は確定していないだけでなく、元本が保証されていない金融商品が数多くあります。また、高いリターンを期待できる金融商品ほど、期待リターンの振れ幅を示すリスクは大きくなるのが一般的です。

少し話は脱線しますが、「必ず儲かる!絶対に損をしない」という儲け話は疑ってかかるべきです。リスクとリターンは一対の関係にあり、「ローリスク・ハイリターン」は現実的ではないと考えるのが賢明です。

資産運用にはこうしたリスクが常につきまとうものですが、達成したいゴール(目標)を具体的に定めることで、その目標を達成するために許容できるリスクの範囲が明確になります。それは結果として、達成の確率を高めるとともに、過度なリスクをとらずにすむことにつながります。

あなたの許容できるリスクは?

個人一人ひとりのリスク許容度は、金融知識や運用経験、性格、年齢などによって異なりますが、リスク許容度が大きい人でも、達成までの期間が短い目標や確実に達成したい目標(≒必要な金額が明確な目標)などは、できるだけリスクを抑える必要があります。

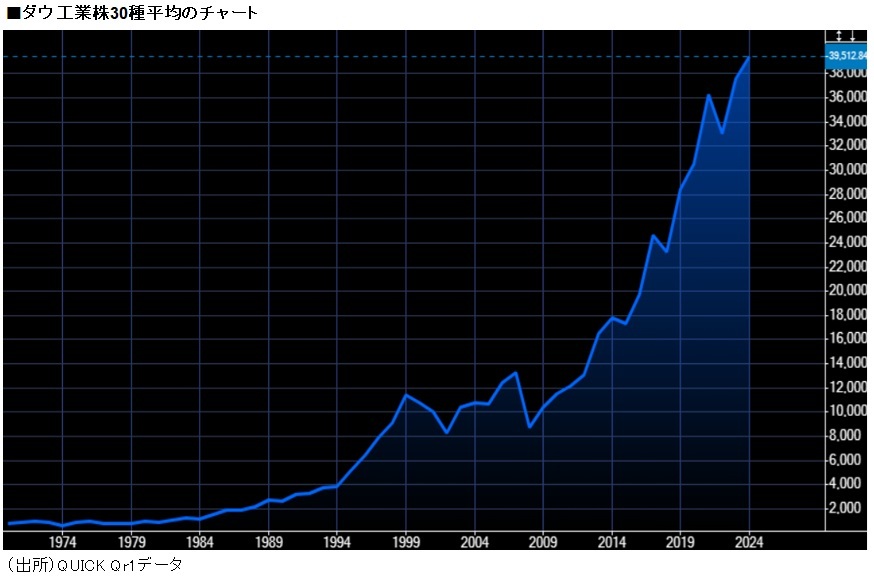

例えば、株式などの価格は、世界経済や企業業績が成長する前提であれば、長期的に右肩上がりで推移すると考えられており、実際、これまで経済成長に応じて長期的な株価は上昇トレンドにあります。

しかし、何らのショックによって短期的には大幅な下落に見舞われるリスクもあります。直近では2020年に起きた新型コロナウイルスの感染拡大で世界の株価が急落したのは記憶に新しいところです。運用期間が短いと、ショック後に株価が回復してもその下落分を埋められないうちにゴール目標の期限を迎えてしまうリスクが長期運用よりも大きくなる点には注意が必要です。

許容できるリスクは目標ごとに異なる

ゴール達成までの期限が長い目標や、旅行や娯楽など必ずしも確実に達成する必要のない目標などであれば、リスクを大きくとって運用しても問題ないという考え方もできます。何らかのショックで金融商品の価格が下落しても、それを取り戻す猶予期間が長くとれますし、例えば将来の贅沢旅行のために計画した目標などは仮に目標金額に届かなければ行き先を変えたり、日程を短くしたりすればいいわけです。

逆に目標よりも運用金額が増えたら行き先を増やしたり、旅行日程を長くしたり、宿泊先や移動手段をアップグレードしたりするといったことが可能になります。許容できるリスクというものは、目標ごとに異なるものです。目標を明確化・具体化することで、その目標に最適な金融商品が選択できるようになるのです。

リスクを適切にコントロールする

前述したように、高いリターンを期待するほど、リスクが大きくなるのが一般的です。目標を設定し、その達成に向けた具体的なプランを立てれば、そこまで高いリターンを求めなくても達成が可能ということが分かる場合もあります。

明確なゴールを設定せずにあまり考えずに適当に選んだ金融商品で運用すると、知らないうちに余計なリスクを負ってしまっているということにもなりかねません。実現したいゴールを明確にし、その達成のための運用計画で必要なリターンとリスクを適切にコントロールすることはとても大切なことなのです。

目標設定で適切な運用方法を選ぶ

目標を明確化・具体化し、その目標の性質を踏まえ、その目標を達成するために最適な金融商品を選ぶことが大切です。目標の性質にもよりますが、運用期間という視点で考えれば、20~30年といった長期間の目標であればある程度のリスクをとった金融商品を選ぶことは理にかなっているといえます。

反対に運用期間が5年といった短い期間である場合は、高いリターンは期待できなくても、リスクを抑えつつ確実にリターンが期待できる金融商品に投資したり、元本保証のある金融商品の選択を検討したりするのもいいでしょう。

目標設定でモチベーションを向上・維持する

目標が明確化・具体化すれば、それだけでも目標達成に向けたモチベーションが高まりますし、目標があることでモチベーションも維持しやすくなります。これは仕事でも資産運用でも同じことがいえるでしょう。期限を設けるからこそ会社では社員が集中して業務に取り組むことができますし、資産運用においてもリスクとリターンのバランスをうまくとることが可能になるのです。

短期的な価格変動に一喜一憂しない

資産運用において、ある程度のリターンを求める場合、得られるリターンが確定していないだけでなく、元本が保証されていない金融商品に投資することになります。金融商品はリターンが高いほどリスクが大きいのが一般的です。そのため、急激な相場の変動によって設定した目標の達成確率が低下したり、元本を割り込んだりすることも時には覚悟しなければなりません。

目標やその目標の達成に向けた運用計画があやふやだと、短期的な価格変動に一喜一憂し、慌てて金融商品を売却(解約)してしまうといった行動を起こしかねません。目標の性質にもよりますが、資産運用は基本的に長期的な視点に立って行うものです。そのうえで、目標を明確かつ具体的に設定し、ある程度の長期的な計画を立てれば、短期的な価格変動の呪縛から解放されます。

| ▼関連記事 |

定期的な点検の必要性

資産運用において短期的な価格変動に一喜一憂しないことが重要であることを指摘しましたが、設定した目標の進ちょく状況を1~3カ月ごとに定期点検することが重要です。ここで肝となるのが、投資した金融商品の運用成績に一喜一憂するのではなく、あくまでも目標達成に向けた道筋に大きなズレが生じていないかという視点で点検することが重要だということです。ゴール実現に向けた目標達成率の変化を確認することで、リスク・リターンの調整や投資期間、金額などの見直しを臨機応変に判断することが可能になります。

仮に、設定当初の想定よりも運用が好調で、目標を楽に達成できそうな見通しが立った場合、リスクを抑える運用に切り替えるといったことが選択肢に入ってきます。目標の性質にもよりますが、期限を前倒したり、目標金額を引き上げたりすることも検討できます。

逆に運用が当初想定よりも悪化している場合は、許容できるリスクの範囲内でもう少しリターンの期待できる運用に切り替えることを検討することになります。場合によっては、運用資金の積み増しや目標金額の引き下げなどが必要になるかもしれません。

ゴールベースアプローチ運用の考え方は、運用成績よりも目標達成を重視し、その目標達成に向けて運用資産を適正に管理しようとするものです。定期的な点検を実施することにより、状況に応じた最適な運用手法を判断することが重要です。

まとめ

資産運用においてゴール設定を具体化・明確化することがとても大切です。最初に実現したいゴール(目標)を具体化・明確化し、そこから逆算して資産運用を計画立てて実践する「ゴールベースアプローチ」は、資産運用の成功を導く手法の1つとして有効な考え方といえるでしょう。皆さんも、ゴール実現に向けた道筋を明確にするゴールベースアプローチという運用手法を確認し、ぜひ活用してみてください。