【QUICK Money World 荒木 朋】日本では今、人手不足と早期退職者の増加が同時進行するというある意味、奇妙な現象が起きています。東京商工リサーチの調査によると、2024年1~10月の「人手不足」に関連した倒産が前年同期比1.9倍の244件に達した一方、同年1月~11月15日までに「早期・希望退職募集」が判明した上場企業は53社と前年同期に比べ1.5倍に増えました。

少子高齢化や団塊世代の一斉退職などを背景に中小企業を中心に人手不足が深刻化するなか、業績不振の企業が事業撤退に着手したり、業績好調な企業も収益性の低い事業の再構築に動いたりするなど雇用の流動化が進んでいることなどが背景にあります。一方で、株高などを受けて金融資産を1億円以上保有する「富裕層」が日本でも増加し、早期に仕事を辞めて資産運用で豊かな生活を送る「FIRE」を実現している人もいます。

本記事では、早期退職を考えている会社員のNさん夫婦を例にとり、将来の夢などを実現するためにその目標(ゴール)を具体化・明確化し、そこから逆算して必要な資金計画を検討・実践する「ゴールベースアプローチ」という手法を使ってNさんの運用計画をシミュレーションしていきます。

|

【相談内容】会社員のNさんは54歳の男性。勤め先は定年が60歳で、「プレリタイアメント(定年退職前)層」の世代に当たります。同い年の妻も会社員で、都内のマンションで2人暮らし。Nさん夫婦はいわゆる「DINKS(子供のいない共働き夫婦)」で、既に住宅ローンの返済を終了。2人とも趣味は旅行とゴルフで、年末年始のハワイへのゴルフ旅行が恒例になっています。 |

早期退職後に安心した生活を送るにはどれくらいの資金が必要?

総務省の「家計調査年報(家計収支編)2023」によると、2人以上の世帯で世帯主が50~59歳の世帯の消費支出は、1世帯当たり1カ月平均が34万8025円でした。年間ベースの消費支出は約420万円という計算になります。Nさん夫婦の場合、年末年始にハワイにゴルフ旅行することが通例となっているため、その旅行資金を約180万円確保することを考慮して年間の消費支出額は600万円程度とします。仮にNさん夫婦ともに55歳で早期退職すると、公的年金を受給できる65歳まで10年間あり、その期間に必要な生活資金は6000万円(=年600万円×10年間)と試算することができます。

次に収入面を考えます。厚生労働省の「就労条件総合調査」によると、勤続20年以上かつ45歳以上の退職者の1人平均退職給付額は、早期優遇退職者で2266万円となっています。Nさん夫婦の場合で考えると、早期退職の割り増しも含め2人で少なくとも4000万円程度は見込めそうです。現時点でNさん夫婦が保有する預貯金を中心とした金融資産(5000万円)に退職金(4000万円程度)を加えた9000万円が退職時に確保できる金額となります。この金融資産を特に運用することなく取り崩して生活するケースでは、年金受給開始時点において単純計算で3000万円(=預貯金など5000万円+退職金4000万円-生活資金6000万円)が残ることになります。

早期退職で老後に受給する年金の減額も考慮する必要あり!

55歳で退職すると、仮に65歳まで働き続けた場合と比べて当然受け取れる年金は少なくなります。会社に勤めて厚生年金保険に加入していた人が老後に受け取ることができる老齢厚生年金は、「老齢厚生年金(年間)=平均年収÷100万円×5500円×勤務年数」で簡易計算できます。仮に平均年収800万円のNさん、同600万円のNさんの妻が早期退職した場合、年金は10年間分が減額されることになり、その合計額は2人で年77万円となります。減額された年金受給が90歳まで25年間続くとすれば2000万円近い減額となる計算です。

老後の30年間で約2000万円が不足するとの2019年の金融庁による試算に端を発した「老後2000万円問題」も将来の人生設計において気がかりな点です。年金の減額や老後資金の不足問題といった懸念はあるものの、Nさん夫婦は年金受給開始後もゴルフや旅行などの娯楽も続けることを目標としており、65歳時点で5000万円程度の資産を確保しておきたいと考えています。

前述の通り、早期退職後に預貯金と退職金見込み額の合計9000万円の金融資産を特に運用することなく単純に取り崩して生活した場合、65歳時点で残る金額は3000万円にとどまります。金融資産を元手に毎月の生活資金を取り崩しながら10年間生活し、65歳時点で目標とする金融資産5000万円を確保するにはどう運用していけばいいでしょうか。ゴールベースアプローチの考えをもとに運用計画を立ててみます。

運用による資産寿命の延伸をゴールベースアプローチで考える!

ゴールベースアプローチでは、①ゴールの設定・明確化、②ゴールに向けたプラン策定、③資産運用方法の選択・実行、④定期的な確認――という流れで計画・実践していきます。

| ▼関連記事 |

Nさん夫婦のケースを当てはめていくと、①ゴールの設定・明確化は、「早期退職から年金受給開始までの10年間で現在保有する金融資産と退職金を取り崩しながらこれまでの生活を維持しつつ、65歳時点で5000万円程度の資金を確保する」です。②ゴールに向けたプラン策定では、「年間の生活資金として600万円を支出しながら保有する金融資産と退職金を資産運用で増やし、65歳時点で5000万円を確保する。資産運用の軍資金は急な出費に備えた1000万円を除く8000万円とする」とします。③資産運用方法の選択・実行は、「投資信託の平均的な年率リターンの過去実績を踏まえ、株式や不動産など複数の資産クラスに分散投資するミドルリスク・ミドルリターンのバランス型投資信託に投資し、資金を確保する」と設定しました。

ゴール設定の明確化やゴールに向けたプラン策定が出来上がったところで、これらの条件をもとに資産運用計画をシミュレーションしていきましょう。

Nさん夫婦の運用利回り目標はどの程度が必要?

日銀は2024年3月、約11年にわたって導入されてきた「異次元緩和」と呼ばれるマイナス金利政策を含む大規模な金融緩和政策の解除を決めました。同年7月には追加利上げを決め、金融政策は正常化に向けて大きく舵を切っています。日銀の金融政策の転換を受けて日本も金利のある世界が戻ってきました。とはいえ、預金金利は1%を大きく下回る水準にとどまっています。

預金金利が仮に0.5%だとすると、Nさん夫婦が55歳時点で保有する金融資産の全額9000万円を毎月50万円(年間6000万円)ずつ取り崩して運用していくと65歳時点の金融資産は約3300万円にとどまる計算になります。これはNさん夫婦が老後の豊かな生活を送るための目標(ゴール)として掲げた5000万円には程遠い水準です。趣味のゴルフや旅行などの娯楽費用を削減するという手もありますが、早期退職後の目的が趣味や旅行を楽しみつつ豊かな生活を送るためとあって、この点を妥協することは本意ではありません。

そこで、Nさん夫婦はある程度のリスクを取って、元本保証のないリスク性金融商品で保有する金融資産を運用することによって、資産寿命の延伸を検討することにしました。

前述の通り、手持ちの金融資産(9000万円)を全額運用してしまうと急な出費などに対応できないため手元資金として1000万円を置いておき、残りの8000万円で運用してゴールを目指すことにします。

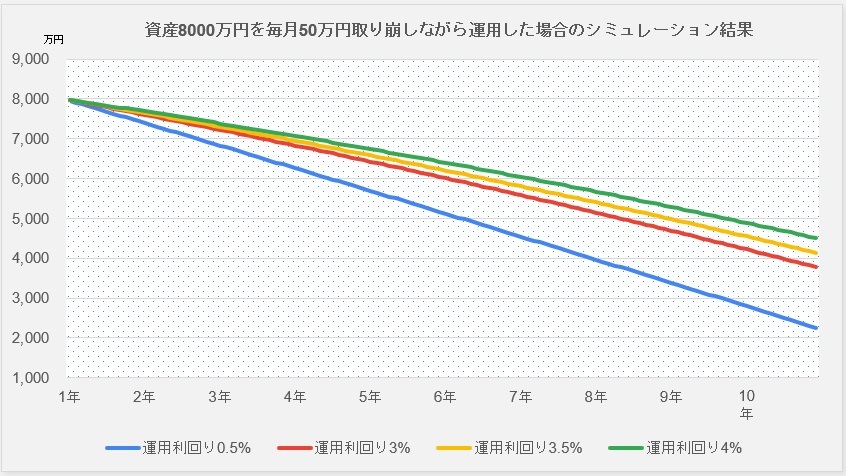

金融資産8000万円を運用資金として、55歳から毎月50万円を取り崩しながら各運用利回り(年0.5%、3%、3.5%、4%)で運用した場合のシミュレーション結果は以下の通りとなりました。

運用利回りが年0.5%の場合、10年後の金融資産は2258万円となり、手元資金として残していた1000万円を合わせて3258万円にとどまり、5000万円という目標には遠く及ばない結果となりました。一方、年3%のリターンを確保できた場合、10年後の金融資産は3779万円、手元資金とあわせた合計は4779万円となりました。年3.5%のリターンが確保できると10年後の金融資産は4134万円で、手元資金と合わせた合計額は5000万円を超え、目標を達成することができることが分かりました。

運用リターン年3.5%は現実的な目標?それとも非現実的?

Nさん夫婦が早期退職後も安心した生活を送るには年率3.5%程度のリターンで運用していくことが必要であることが分かりました。それでは年3.5%のリターンを達成するのは現実的に可能な数字といえるのでしょうか。

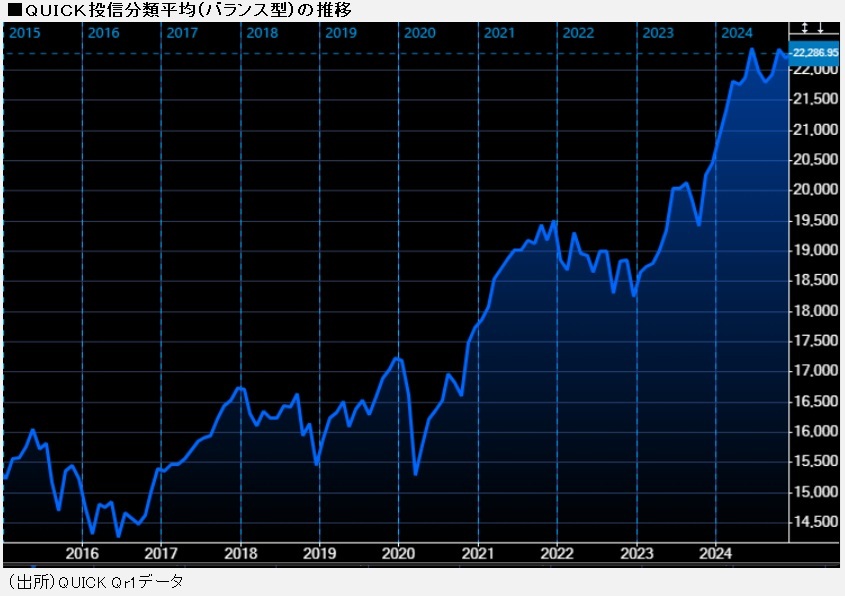

投資信託の分類ごとの平均的な値動きを示す指数である「QUICK投信分類平均」でバランス型投資信託(為替リスク問わず、単純平均)の運用パフォーマンスを調べてみると、過去10年間の年率リターンは4%台を確保していることが分かりました。

相場は上げ下げを繰り返しながら推移するのが通常で、以下に示すQUICK投信分類平均(バランス型)のチャートをみても上がる月もあれば下がる月があることが分かります。ただ、長期でみたチャートは右肩上がりの形状になっています。言い換えれば運用利回りはプラスを確保しているということです。

バランス型投資信託とは、国内外の株式や債券、不動産投資信託(REIT)など複数の資産クラスに分散投資するミドルリスク・ミドルリターンの投資信託です。株式だけで運用するようなハイリスク・ハイリターンの金融商品でなくても、Nさん夫婦が設定したゴールは十分到達できるということを示しています。つまり、年3.5%程度のリターンを達成するためには現状、高リスクな金融商品や複雑な金融商品で運用することを考える必要がないということです。

もちろん、上記に示した数字は過去の実績であり、将来の利回りを確実に保証するものではありません。しかし、3%程度の運用利回りは非現実的な目標ではないことも明らかになりました。そのうえで、ゴールベースアプローチの最後の重要な項目である「定期的な確認」を実践していくことが欠かせません。運用1年目、2年目と進む過程で、その都度運用状況を確認し、運用する金融商品や資金計画の変更の必要性の有無を点検していくのです。

ここで重要なのは運用成績の良し悪しに一喜一憂するのではなく、あくまでもゴール実現に向けたロードマップ(道筋)に大きなズレがないかという視点で確認するのが重要だということです。ゴール実現に向けた目標達成確率の変化を確認し、必要に応じて資産配分や投資期間・金額などを見直していくというわけです。長期目線の資産運用がゴールベースアプローチの肝であることを忘れず、じっくり慌てず運用することが成功のカギになります。