コンピューター経由のアルゴリズム取引を手掛けるシカゴの商品投資顧問(CTA)などの投機筋が、米10年物国債先物のショート(売り持ち高)拡大を解釈しあぐねている。債先の主要な売り手としてささやかれるのは、様々な資産価格の変動率(ボラティリティー)に応じて資産配分を調整する「リスク・パリティー」型のヘッジファンド。だが10年現物債の値幅がここにきて特に大きくなったわけではない。傾向が見いだせない中でアルゴの動きは鈍った。

アルゴ系CTAはここ1カ月ほど、米経済指標などのファンダメンタルズ(基礎的条件)を分析し判断する「グローバル・マクロ」の米長期債買い戦略に便乗してきたとみられる。足元の米利上げや米中貿易摩擦などによる新興国経済の減速が米景気にも影を落とすとのシナリオが前提だ。ところが、グローバルマクロとともに債先を買ってもそれを上回る規模で売り注文が覆いかぶさってくる。

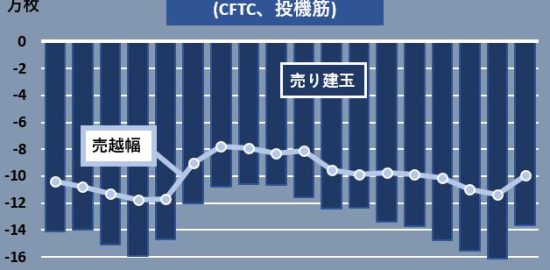

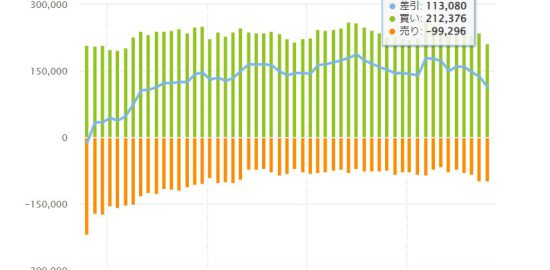

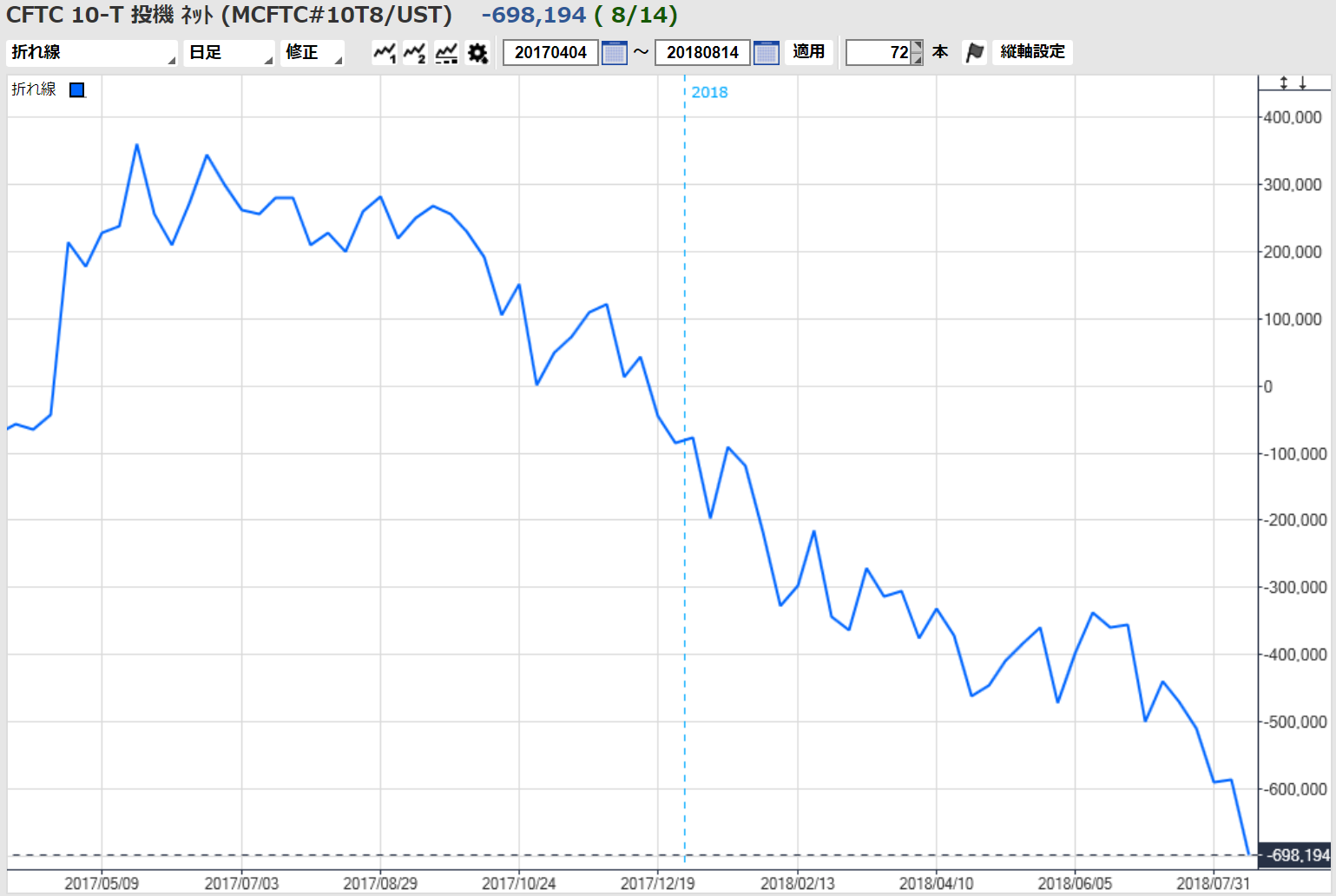

米商品先物取引委員会(CFTC)が毎週まとめているシカゴ商品取引所(CBT)の建玉報告によると、投機筋をあらわす非商業部門の米10年債先物の売越幅は14日時点で69万8194枚だった。データが開示されている1993年以降では最も多い。

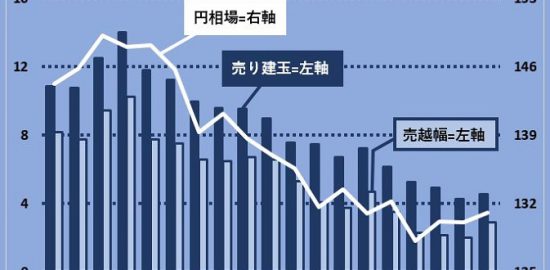

10年債のショートは5月下旬に110万枚を超えた後、米中貿易摩擦への懸念がくすぶった7月にかけては90万枚前後まで細ったが、8月に入ると再び急ピッチで増えている。14日時点は118万4009枚と5月のピークを一気に超えた。その間、米10年債利回りは久しぶりに3%台に乗せたものの、中国の景気懸念やトルコ情勢の混迷などを前に低下し23日は2.8%台で推移している。リスク・パリティーが米債売りを急ぐほど振れてはいない。

野村証券の高田将成クロスアセット・ストラテジストは23日付リポートで「リスク・パリティーの売りは保有現物債のヘッジ(現物の価格下落リスク回避)」と指摘した。リスク・パリティーが本気で変動率上昇を警戒しているのなら、現物の売りがもっと膨らみ米長期金利にはより強く上昇圧力がかかっていたはずで、本来のリスク・パリティー戦略とは分けて考える必要があるとの認識を示した。

真相はやぶの中だが、巨額のショートはふとした拍子に巻き戻しが加速しかねないだけに、売りには積極的には加わりづらい。「新債券王」と呼ばれるダブルライン・キャピタルのジェフリー・ガンドラック氏が17日、米債ショートの積み上がりに警鐘を鳴らした記憶も残る。さりとて売り手の本音がはっきりしないうちは買いにも傾けない。

「同じ債先を売るなら金利先高観がそれなりに出ている日本国債のほうがいいのではないか」――。米債先に対するアルゴの気迷いはしばらく続きそうだ。

【日経QUICKニュース(NQN) 編集委員 今 晶】

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。