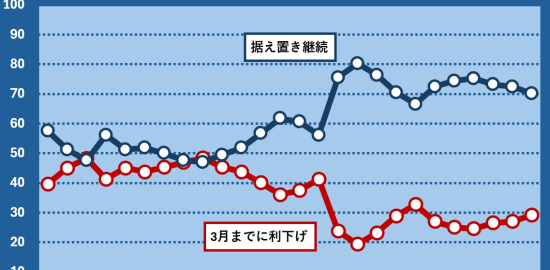

米連邦準備理事会(FRB)のパウエル議長が4日の講演で「景気拡大を持続させるために適切な措置をとる」と述べたのをきっかけに早期の米利下げ観測が一段と高まっている。国内で米国債運用を手掛ける機関投資家のスタンスにも影響を及ぼす公算が大きい。焦点は為替差損回避(ヘッジ)のコスト。米利下げによりヘッジコストが大きく下がればヘッジ付き米国債の比率が上がり、外国為替市場では円売り・ドル買いが出にくくなる。

日米の短期金利差を反映するヘッジコストは現在、1カ月物で3.1%程度、3カ月物で2.8%程度と米10年物国債の4日終値である2.13%よりもはるかに高い。もし利下げ実施となればその幅に応じて米短期金利に低下圧力がかかり、ヘッジコストは改善するはず。日本の超低金利環境は当分続くと予想されているため、国内勢によるヘッジ付き米債の復活が現実味を帯びる。

問題は米利下げによる景気の刺激効果を見込む動きがどの程度持続するかだ。株高や将来の物価上昇を織り込んで米長期債相場が下落(利回りは上昇)し、利回り曲線(イールドカーブ)の傾きが強まれば「逆ざや」解消がさらに進み、円安を阻む。

一方で米中などの貿易摩擦の影響は予測が難しい。FRBが利下げをしても米経済が長期の停滞局面入りするといった懸念が再び生じれば安全資産としての米長期国債の需要は戻り、イールドカーブはまた平たん化に向かうかもしれない。そうなると生命保険会社などは今までと同様に為替リスクをとった「オープン外債」を続けざるを得なくなるだろう。

外為市場の関係者の話を総合すると、国内生保などヘッジを駆使する投資家には現時点では「戻りを待って円の売り持ちを増やしたい」との声が多いという。ヘッジコスト改善への期待はあるものの、日本でも金利低下が進んでいる。5日の国内債券市場で長期金利の指標となる新発10年物国債利回りは一時マイナス0.120%と2016年8月初め以来の低水準を付けた。

運用難で待ったなし、FRBの政策対応を待ってはいられない――。米利下げ効果への懐疑論も加わり、とりあえずはオープン外債を併用したいとのムードが濃いようだ。

〔日経QUICKニュース(NQN) 編集委員 今 晶〕

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。