[ざっくり3行まとめ]

- 金価格高騰の根底にあるのは現在の通貨制度への不信感

- 金本位制のもとでは政府による通貨価値の低下に歯止め

- 経済を繁栄させるには通貨に対する信認を取り戻す必要

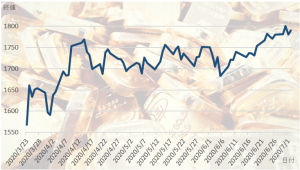

金価格が高騰している。指標となるニューヨーク金先物は1日に一時、1トロイオンス1800ドルを突破し、2011年11月以来約8年8カ月ぶりの高値水準を付けた。国内でも最大手の田中貴金属工業が公表する金地金の小売価格は1グラム6826円(税込み)と過去最高を更新した。

メディアでは金高騰の理由として、世界各地で新型コロナウイルスの感染者が再び増加し、再開したばかりの経済活動が再び規制されるとの懸念が強まったことで、安全資産といわれる金を買う動きが加速したと解説している。

金はインフレから財産を守る

それも一つの要因ではある。けれども、金高騰の背景にはもっと根深い理由がある。

そもそも金はなぜ、安全資産といわれるのだろうか。「安全」が元本割れしないという意味だとすると、金はそれには当てはまらない。金の価格は変動し、元本を割る場合もあるからだ。

金が安全資産と呼ばれるのは、昔から財産を守る手段として頼られてきたからだ。それにはいくつか理由がある。世界のどこでも価値のある貴金属として通用すること。持ち運びでき、かさばらないこと。そして特に重要なのは、インフレに強いことだ。

インフレになると、財産として蓄えたおカネの価値が失われてしまう。金であれば、インフレで物価全体が上昇すれば、それにつれて金の値段も上がる可能性が大きいから、その分、財産の価値が目減りしなくて済む。

もしインフレが起こる心配が小さいのであれば、財産の防衛手段としてわざわざ金を買う必要はないだろう。けれども現実には、世界の政府・中央銀行はデフレ脱却の旗印の下、インフレを起こそうと躍起だ。

それに加えて、コロナ対策の影響で痛んだ経済を立て直すとして、巨額の財政支出に乗り出している。財源は実質、中央銀行によるおカネの大量発行に頼るから、おカネの価値が薄まるのは必至だ。

そうだとすれば、人々がおカネの価値の目減りを少しでも防ごうと、金の購入に殺到するのもうなずける。つまり金高騰の根底にあるのは、政府がおカネの発行権を独占し、その価値を自ら薄めていく、今の通貨制度に対する不信感なのだ。

政府の通貨運営に対する不信感が頂点に達すると、政府の発行するおカネではなく、金を正式な通貨として使う制度が人々に支持されるようになる。かつて、その制度は実際に存在した。金本位制だ。

金本位制の下での経済繁栄

金をおカネとして使う習慣は古代・中世からあったが、初めて法的に実施されたのは1817年、英国でソブリン金貨と呼ばれる金貨が鋳造されてからだ。その後、欧州各国が次々に追随し、19世紀末には金本位制は国際的に確立した。

それ以前、政府による通貨の運営はしばしば弊害をもたらした。英国の中央銀行であるイングランド銀行がおカネの発行を独占し、国庫に対して野放図な貸し付けを行った結果、株価の高騰と暴落を招いた1720年の南海泡沫事件は有名だ。

金本位制の下では、本来の通貨は金貨や金の延べ棒であり、政府・中央銀行が発行する紙幣は金の預かり証書にすぎない。だから政府・中央銀行は金の保有高以上に紙幣を発行することはできず、おカネを勝手に増やすことはできなかった。

その結果、インフレはほとんど起きず、物価はむしろ下落傾向となった。本連載の第8回で紹介したように、19世紀後半の英米では長期にわたりデフレが続いた。

デフレだからといって、経済が停滞したわけではない。むしろ両国とも金本位制の下で空前の繁栄を享受した。人々はおカネの価値が年々高まるのを励みに、勤勉に働き、貯蓄をし、それが産業や技術への投資に回って生産性を向上させ、物価が下がっておカネの価値がさらに高まる好循環を描いた。

しかし、その繁栄の構図が崩れるときが来た。1914年の第一次世界大戦勃発である。各国は多額の戦費を調達するため、金本位制を停止し、おカネを自由に増やせるようにした。軍用飛行機や毒ガス、戦車、軽機関銃といった新兵器が投入され、4年間の戦争で死傷者は膨大な数にのぼった。今年日本で公開された映画「1917 命をかけた伝令」でも描かれたように、多数の若者が戦場で命を落とした。

もし金本位制が維持されていれば、戦争はこれほど大規模にならず、もっと早く終わり、犠牲者も少なくて済んだかもしれない。

その後、金本位制は一時復活する時期もあったが、1930年代の大恐慌をきっかけに再び離脱する国が増え、第二次世界大戦後は米国だけとなる。それも1971年のニクソン・ショックで終わる。このとき米国が金本位制を停止したのも、ベトナム戦争による財政悪化が原因だった。

金本位制の縛りから逃れた各国政府は、軍備拡大や福祉政策、景気対策などに財政支出を大盤振る舞いしていく。その結果、政府債務は未曾有の水準に膨らみ、中央銀行のバランスシートは肥大した。国際決済銀行(BIS)は今年6月30日に公表した年次経済報告書で「いくつかの中央銀行がかつてのレッドラインを越えた」と警告した。

グリーンスパン氏の金本位制支持

金本位制復活論はこれまで一部の政治家やエコノミストによって唱えられ、その度に非現実的だと一笑に付されてきた。だが、通貨を政府の介入から守る金本位制の理念には、無視できないものがある。

米連邦準備理事会(FRB)議長を約18年にわたり務めたアラン・グリーンスパン氏は、経済コンサルタントとして働いていた1966年に発表した論文で、金本位制を強く支持し、「金本位制がなければインフレによる没収から貯金を守る手段は存在しない」(村井明彦訳)と述べた。議長としては金本位制の復活を訴えることはなかったものの、退任後に出版した自伝「波乱の時代」では、「金本位制はその本性上物価を安定させるが、私はいつもこのことに郷愁を感じてきた」と明かしている。

通貨への信認は経済繁栄の条件だ。経済が明るい未来を築くには、際限のないマネー供給を見直し、通貨への信認を取り戻す必要がある。金価格の高騰は、そのことに警鐘を鳴らしている。=今回でシリーズを終わります(QUICKリサーチ本部長 木村 貴)