【QUICK Money World 辰巳 華世】サラリーマンにとって嬉しいボーナス(賞与)の季節が近づいてきました。一般的に夏と冬は多くの企業がボーナスを支給する季節です。毎月のお給料とは別にまとまった額が入るボーナス。今回はそんな嬉しいボーナスの使い道について考え、投資に回す場合の注意点などをわかりやすく紹介します。

ボーナス(賞与)の使い道

ボーナス(賞与)とは?

ボーナス(賞与)とは、毎月定期的に支払われているお給料とは別に、支払われる一時金のことです。国税庁では「定期の給与とは別に支払われる給与等で、賞与、ボーナス、夏期手当、年末手当、期末手当等の名目で支給されるものその他これらに類するもの」と定義されています。

一般的には夏と冬の年2回支払われるケースが多いです。中には業績が良かった場合などに利益分配金として決算賞与を支給することもあります。今回の記事でのボーナスは、利益分配金としてのボーナスではなく、いわゆる想定年収に組み込まれたボーナスについてです。

2024年の春季労使交渉(春闘)では、賃上げ率が5.24%と高い伸び率となりました。好調な賃上げの流れを受けて、夏のボーナスも前年に比べ上昇するとの予想が多く期待が高まっています。

ボーナス(賞与)の預貯金割合の平均は?

ボーナスは、毎月のお給料とは別にまとまった額が入ります。ボーナスの預貯金割合についての調査を見ると、調査した人の約4割の人がボーナスの半分以上を貯蓄に回しているという傾向があります。

ボーナス(賞与)を賢く使うには、使い道の分類が大事

ボーナスはある程度まとまった額が手元に入ります。何も考えずに使っていくといつの間にかなくなってしまった・・なんてことはよく起こることです。なので、ボーナスを賢く使うには、使い道をどうするか予め決めておくことがとても大切です。ボーナスの使い道は大きく分けて3つに分類することができそうです。

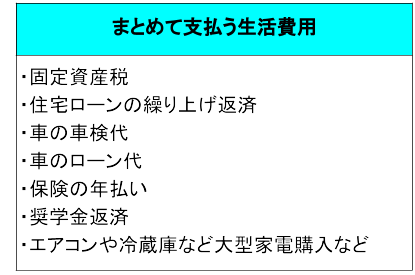

①まとめて支払う生活費用…近い将来のため

ボーナスの使い道の一つとして、近い将来に必要なまとまった額の支払いに使うことがあります。例えば、洗濯機や冷蔵庫など大型家電を購入する予定があったり、固定資産税の支払いや住宅ローンの繰り上げ返済に充てるなどいろいろなケースがあります。今後数カ月先に起こる大きな支出を予想して、そのための資金をとっておく必要があります。

一方で、毎月のお給料だけでは生活費が足りず月々の生活費の補填としてボーナスを使うこともあるでしょう。

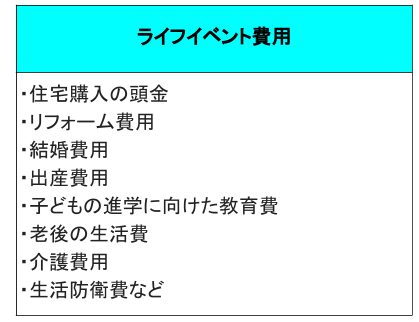

②ライフイベント費用…遠い将来のため

ライフイベント費用として将来のために蓄えておくケースです。人生の3大資金である住宅資金・教育資金・老後資金には多くのお金が必要です。それらの資金をボーナスで準備する形です。ただ、ボーナスは給料と違いその時の状況によって変動する可能性があります。業績がひどく悪化すればボーナスカットなどのリスクもあります。なので、ボーナスに過度に期待してライフイベント費用の準備をするのは危険かもしれません。

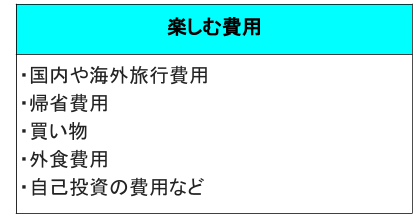

③今楽しむために使う

近い将来に必要となるまとまった生活費以外にも、今を楽しむためにボーナスを使うこともあると思います。例えば、海外旅行に出かけたり、趣味に投資をしたりと自分の「ライフスタイル」にあったボーナスの使い方もあります。やりたいことの優先順位を付けて余剰資金で楽しむことが大切です。

ボーナスを投資に回すメリット・デメリット

ボーナスの使い道として、近い将来や遠い将来に必要な額については貯金として取っておく必要があります。近い将来のお金については、すぐに使うタイミングが来るので貯蓄で良いですが、遠い将来に必要なお金については一部を投資に振り向けることを考えるのも選択肢の一つです。

投資にはさまざまな種類があります。大きく儲ける可能性はあるがリスクが高い運用から、利益はそれほど大きくはないが、リスクも低い運用までいろいろとあります。特に投資初心者の人は、低リスクな運用を心がけるのが良いでしょう。

例えば投資信託や上場投資信託(ETF)などの金融商品がおすすめです。投資信託とは、投資家から集めた資金を一つの大きな資金としてまとめ、資金運用の専門家が株式や債券などに投資を行い、得た利益を投資家それぞれの投資額に応じて分配する商品です。

投資信託は、複数の銘柄が組み込まれている仕組みなので分散効果が高いです。また、専門家が運用し管理してくれるので、初心者でも挑戦しやすいです。海外の株式や債券などに投資する投資信託もあり、自分では投資しにくい分野に投資できるなどの魅力があります。ETFは「Exchange Traded Fund」の略称で、証券取引所に上場している投資信託のことです。

| <関連記事> |

投資信託は、証券会社や銀行など金融機関を通じて購入することができます。少額投資非課税制度(NISA)や、個人型確定拠出年金(iDeCo、イデコ)などの投資制度を使って投資信託を購入することもできます。その場合、どの制度を使うかを決め、証券会社などでその制度用の口座開設が必要です。

| <関連記事> |

投資のメリット

ボーナスの一部を運用するメリットは、今すぐには使わないお金を元手に、利益を得ることができることです。自分の投資した額以上に資産が増える可能性があることです。投資信託などは日々価格が変動します。相場が上昇すればその分だけ資産が増えることになります。また、投資信託の分配金などを再投資することで複利で運用することができ、更に資産を効率的に増やせる可能性があります。

上手な投資をするためのマメ知識として、長期・分散・積立を知っておくと良いでしょう。例えばボーナスの一部資金もこのマメ知識を活かして、一回で投資をしてしまうのではなく、少額ずつ時間をずらして、分散投資を心がけて投資をしてみるのが良いかもしれません。

投資のデメリット

一方、デメリットは、必ず儲かることが保証されているわけではないことです。相場の状況によっては元本割れを起こす可能性もあります。金融商品の値動きを確実に予測することは不可能です。投資をする以上、経済状況や相場状況などにある程度関心を持つ必要があります。また、常に最新の情報を知る意識を持つ必要があります。そういった点では預貯金よりは手間暇がかかります。

投資の世界では、リスクとリターンは比例の関係にあります。リスクが低くて儲かる(ローリスク・ハイリターン)という都合の良い商品は存在しません。なので、自分がどれくらいのリスクまで耐えられるかリスク許容を知る必要があります。

| <関連記事> |

毎月の生活費などで積立が難しい方

ボーナスを近い将来に使うまとまったお金として使う予定がある人は、費用を確保することが最優先なので投資は無理にしないことが大切です。数カ月先に必要となることが分かっているので、投資するよりは元本が守られすぐに引き出すことができる預貯金で準備しておくことが適切です。

ただ、実はまとまった額でなくても投資はすることができます。例えば投資信託の積立投資などでは、月々の積立は数百円や数千円からすることができます。こうした方法であれば、投資には必ずしもボーナスなどまとまった額を準備する必要はありません。

月々数千円など無理のない額で積立投資を始め、「ボーナス月設定」の機能を使って、ボーナス月はボーナス支給額から一定額を積立投資に回したり、毎月の積立と組み合わせたり、いろいろなアプローチをすることができます。

「ボーナス月設定」は、手続きをすれば一時休止(停止)もできるケースが多いです。ボーナス支給額が減ったり、他に必要で投資に回せない時などで積立が困難な場合には設定を変更することも可能です。

ボーナスの一部を投資に回す場合に大切な考え方

ボーナスの一部を投資に回す場合に守らなければならない大切な考え方を3つ紹介します。

1つ目は、生活費や生活防衛費まで投資に回さないことです。生活に必要な額はしっかりと確保しておくことが何より大切です。投資は余剰資金でやりましょう。

2つ目は、自分が許容できるリスクの商品を選ぶことです。投資の世界でリスク・リターンは比例関係です。大きく儲かる商品はその分リスクも大きく、損が出れば損も大きくなります。自分の資産状況的にどれくらいまでの損失に耐えられるのか、また、お金だけでなく自分の性格など精神的な面でもどれくらいまでのリスクに耐えられるかをよく考えて商品を選ぶことが大切です。

3つ目は、投資詐欺やハイリスクな商品に注意することです。「必ず儲かる」や「資産が必ず◯倍になる!」など耳障りが良い勧誘には気をつけましょう。成功が約束された投資は、ありません。大きく儲ける可能性があるものは、それだけリスクも大きく、損がでれば損失は大きくなります。投資をする際には、詐欺まがいのものではないかきちんと確認することが大切です。

ボーナスの使い道のまとめ

ボーナスは毎月の給料とは別に支給される一時金です。まとまった額になることが多いので、使い道は予め考えておくことが大切です。また、ボーナスはその時々の状況によって額が変動する可能性があります。ボーナスを含めた年間収入と年間の支出を考え、ぎりぎり黒字という状況の場合は、生活スタイルを見直してみるのも良いかもしれません。ボーナスを遠い将来のために取っておく場合は、その一部を投資に回してみるのも選択肢の一つです。自分が許容できるリスクを把握し、無理のない範囲で投資をすることが大切です。

この他にも、QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!メールアドレスの登録だけでなく、Googleアカウント・Apple ID等でも登録できます。人気記事を紹介するメールマガジンや会員限定オンラインセミナーなど、無料会員の特典について詳しくはこちら ⇒ 無料で受けられる会員限定特典とは